รู้จัก "ภาษีการรับให้" วิโรจน์ ลุกขยี้ กล่าวหา "แพทองธาร" เลี่ยงภาษี

รู้จัก "ภาษีการรับให้" ที่ขุนพลฝ่ายค้าน "วิโรจน์" อภิปรายขยี้ "แพทองธาร" ฟาดกลางสภาฯ กล่าวหาเลี่ยงภาษี

บรรยากาศการประชุมสภาผู้แทนราษฎร ครั้งที่ 26 (สมัยสามัญประจำปีครั้งที่สอง) ในวันที่ 24 มีนาคม 2568 พิจารณาญัตติด่วนขอเปิดอภิปรายทั่วไปเพื่อลงมติไม่ไว้วางใจรัฐมนตรีเป็นรายบุคคล วันแรก โดยช่วงหนึ่งขุนพลฝ่ายค้าน นายวิโรจน์ ลักขณาอดิศร รองหัวหน้าพรรคประชาชน ลุกขึ้นอภิปราย กล่าวหา นางสาวแพทองธาร ชินวัตร นายกรัฐมนตรี จงใจที่จะหลีกเลี่ยงการเสีย "ภาษีการรับให้" โดยทำนิติกรรมอำพราง รับหุ้นจากบุคคลในเครือญาติใกล้ชิด ด้วยการออกตั๋ว PN เป็นสัญญากู้เงินมูลค่า รวมกว่า 4.4 พันล้านบาท จึงทำให้เจ้าตัวไม่ต้องเสียภาษีรับให้ ที่มีมูลค่ารวมกันกว่า 218 ล้านบาท

ข่าวที่เกี่ยวข้อง

"ภาษีการรับให้" คืออะไร ?

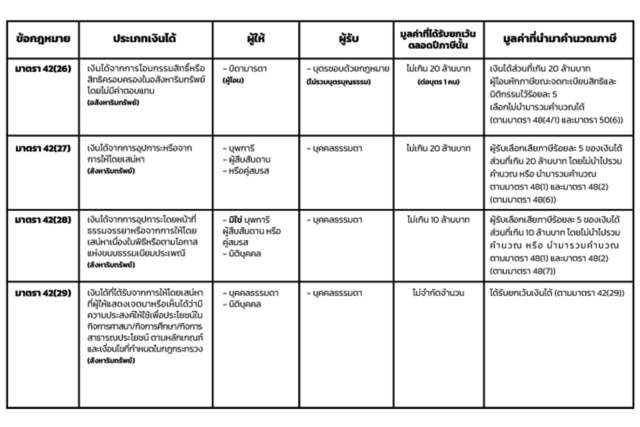

ภาษีการรับให้ หรือเรียกทั่วไปว่า ภาษีการให้ (Gift Tax) คือ ภาษีเงินได้บุคคลธรรมดาที่จัดเก็บจากทรัพย์สินที่ให้หรือรับแก่บุตร คู่สมรส ญาติ หรือบุคคลอื่น ก่อนผู้ให้เสียชีวิต ทั้งนี้ ภาษีการรับให้มีขึ้นเพื่อให้สอดคล้องกับการจัดเก็บภาษีการรับมรดก ป้องกันไม่ให้เกิดการหลีกเลี่ยงภาษีการรับมรดก

ภาษีการรับให้ มีผลใช้บังคับเมื่อใด ?

มีผลบังคับใช้ตั้งแต่วันที่ 1 กุมภาพันธ์ 2559 เป็นต้นไป ตามพระราชบัญญัติแก้ไขเพิ่มเติมประมวลรัษฎากร (ฉบับที่ 40) พ.ศ. 2558 และ (ฉบับที่ 43) พ.ศ. 2559

ใครคือผู้มีหน้าที่เสียภาษีการรับให้ ?

ผู้มีหน้าที่เสียภาษีการรับให้ มีดังนี้

1. กรณีการให้อสังหาริมทรัพย์ กำหนดให้ผู้ที่โอนกรรมสิทธิ์หรือสิทธิครอบครองในอสังหาริมทรัพย์เป็นผู้มีหน้าที่เสียภาษี ได้แก่ บิดาและหรือมารดาผู้โอนกรรมสิทธิ์ให้บุตรชอบด้วยกฎหมาย แต่ไม่รวมถึงบุตรบุญธรรม

2. กรณีการให้สังหาริมทรัพย์

- บุคคลธรรมดาผู้ได้รับเงินได้จากการอุปการะหรือจากการให้โดยเสน่หาจากบุพการี ผู้สืบสันดาน หรือคู่สมรส เฉพาะเงินได้ในส่วนที่เกินกว่า 20 ล้านบาทในแต่ละปีภาษี

- บุคคลธรรมดาผู้ได้รับเงินได้จากการอุปการะโดยหน้าที่ธรรมจรรยาหรือจากการให้โดยเสน่หาเนื่องในพิธีหรือตามโอกาสแห่งขนบธรรมเนียมประเพณีจากบุคคลอื่น ซึ่งมิใช่บุพการี ผู้สืบสันดาน คู่สมรส เฉพาะเงินได้ส่วนที่เกินกว่า 10 ล้านบาท ในแต่ละปีภาษี

ผู้มีหน้าที่เสียภาษีการรับให้ ต้องเสียภาษีในอัตราเท่าใด ?

ผู้มีหน้าที่เสียภาษีการรับให้ ต้องเสียภาษีในอัตราดังนี้

1. กรณีการให้อสังหาริมทรัพย์ ผู้โอนเสียภาษีขณะที่มีการจดทะเบียนสิทธิหรือนิติกรรม ณ สำนักงานที่ดิน อัตราร้อยละ 5 ของมูลค่าทรัพย์สินที่ได้รับในส่วนที่เกิน 20 ล้านบาท หรือนำไปรวมคำนวณกับเงินได้พึงประเมินอื่นก็ได้

2. กรณีการให้สังหาริมทรัพย์ ผู้รับเสียภาษีอัตราร้อยละ 5 ของมูลค่าทรัพย์สินที่ได้รับในส่วนที่เกิน 20 ล้านบาท หรือ 10 ล้านบาท หรือนำไปรวมคำนวณกับเงินได้พึงประเมินอื่นก็ได้

การคำนวณภาษีการรับให้ ร้อยละ 5 มีวิธีคำนวณอย่างไร ?

การคำนวณภาษีการรับให้ กรณีการให้อสังหาริมทรัพย์และสังหาริมทรัพย์ ต้องเสียภาษีอัตราร้อยละ 5 ของส่วนที่เกินกว่า 10 ล้านบาท หรือ 20 ล้านบาท (แล้วแต่กรณี) โดยวิธีการคำนวณ คือ

ส่วนที่เกิน 10 ล้านบาท หรือ 20 ล้านบาท × อัตราภาษี ร้อยละ 5 = ภาษีที่ต้องเสีย

ตัวอย่างที่ 1 บิดายกที่ดินให้บุตรชอบด้วยกฎหมาย ราคาประเมินของมูลค่าอสังหาริมทรัพย์ 22 ล้านบาท บิดาผู้ให้จะต้องเสียภาษี 100,000 บาท ซึ่งคำนวณจาก 2 ล้านบาท × ร้อยละ 5

ตัวอย่างที่ 2 งานแต่งงานของหลาน คุณป้าได้ให้เงิน 5 ล้านบาท และให้ทองมูลค่า 6 ล้านบาท หลานซึ่งเป็นผู้รับจะต้องเสียภาษี 50,000 บาท ซึ่งคำนวณจาก 1 ล้านบาท × ร้อยละ 5

กรณีที่คำนวณภาษีการรับให้ในอัตราร้อยละ 5 แล้ว ต้องนำภาษีที่คำนวณได้มายื่นแบบ ภ.ง.ด.90 รวมกับเงินได้อื่นหรือไม่ ?

ผู้เสียภาษีมีสิทธิเลือกเสียภาษีในอัตราร้อยละ 5 โดยไม่ต้องนำไปรวมคำนวณกับเงินได้อย่างอื่นในปีภาษีนั้น หรือเลือกนำไปรวมกับเงินได้อื่นเพื่อคำนวณภาษีตามปกติก็ได้

กรณีที่ผู้เสียภาษีเลือกเสียภาษีโดยไม่นำไปรวมคำนวณกับเงินได้อย่างอื่นในปีภาษี ต้องยื่นแบบแสดงรายการอย่างไร ?

1. กรณียื่นแบบกระดาษ ให้ระบุจำนวนเงินได้ จำนวนภาษี ในรายการ เงินได้จากการให้หรือการรับ (โดยเลือกเสียภาษีในอัตราร้อยละ 5 ของเงินได้เฉพาะส่วนที่ไม่ได้รับยกเว้นตามมาตรา42(26) (27) (28))

2. กรณียื่นแบบออนไลน์ ผ่านระบบ E-Filing เลือก เงินได้จากการให้หรือการรับ (มาตรา 40(8)) ระบุเงินได้พึงประเมิน ภาษีหัก ณ ที่จ่าย (เฉพาะกรณีโอนกรรมสิทธิ์/สิทธิครอบครองในอสังหาริมทรัพย์) และทำเครื่องหมายหน้าข้อความ O ต้องการเสียภาษีโดยไม่รวม

ผู้ให้ซึ่งเป็นบุพการี หมายถึง บุคคลใดบ้าง ?

บุพการี หมายถึง บิดามารดา ปู่ย่า ตายาย ทวด

ผู้ให้ซึ่งเป็นผู้สืบสันดาน หมายถึง บุคคลใดบ้าง ?

ผู้สืบสันดาน หมายถึง บุตร (รวมบุตรบุญธรรม/บุตรนอกกฎหมายที่บิดารับรองแล้ว) หลาน เหลน

ผู้มีหน้าที่เสียภาษีการรับให้ ต้องยื่นแบบฯ ภายในเมื่อใด ?

ภาษีการรับให้ถือเป็นเงินได้ประเภทที่ 8 ผู้มีหน้าที่เสียภาษีการรับให้ ต้องนำเงินได้ที่เกิดในระหว่างเดือนมกราคม ถึง เดือนมิถุนายน ยื่นแบบ ภ.ง.ด.94 ภายในเดือนกันยายนของปีภาษี และนำรายได้ระหว่างเดือนมกราคม ถึง เดือนธันวาคม ยื่นแบบ ภ.ง.ด.90 ภายในเดือนมกราคม ถึง เดือนมีนาคม ของปีถัดจากปีภาษี และหากยื่นแบบฯ ผ่านอินเทอร์เน็ตได้รับขยายเวลาออกไปอีก 8 วัน

Advertisement