เเนวโน้มธุรกิจอุตสาหกรรมยางพารา ปี 2567-2568 ยางอะไรปัง ยางอะไรแป้ก?

อุตสาหกรรมยางพาราไทยมีบทบาทสำคัญต่อเศรษฐกิจไทยมาอย่างยาวนาน โดยในปี 2565 ไทยเป็นผู้ส่งออกยางพารารายใหญ่เป็นอันดับ 4 ของโลก อย่างไรก็ดี อุตสาหกรรมยางพารากำลังเผชิญกับการเปลี่ยนแปลงหลายประการ ทั้งจากปัจจัยภายในและภายนอกประเทศ บทความนี้วิเคราะห์แนวโน้มของอุตสาหกรรมยางพาราไทยในปี 2567-2568 โดยมุ่งเน้นไปที่โอกาสและอุปสรรคที่น่าจะเกิดขึ้นในอนาคต

ข่าวที่เกี่ยวข้อง

เเนวโน้มธุรกิจอุตสาหกรรมยางพารา ปี 2567-2568

จากข้อมูลของทาง ธนาคารกรุงศรีอยุธยา ระบุว่า อุตสาหกรรมยางพาราไทยมีแนวโน้มสดใสในปี 2566-2568 โดยคาดการณ์ว่าจะขยายตัวต่อเนื่องทั้งด้านผลผลิตและความต้องการใช้ ปัจจัยหลักที่หนุนการเติบโตของผลผลิต ได้แก่ การขยายพื้นที่เพาะปลูก ภูมิอากาศที่เอื้ออำนวย และแรงจูงใจจากราคาที่จูงใจให้เกษตรกรดูแลรักษาและเร่งเก็บเกี่ยวผลผลิต

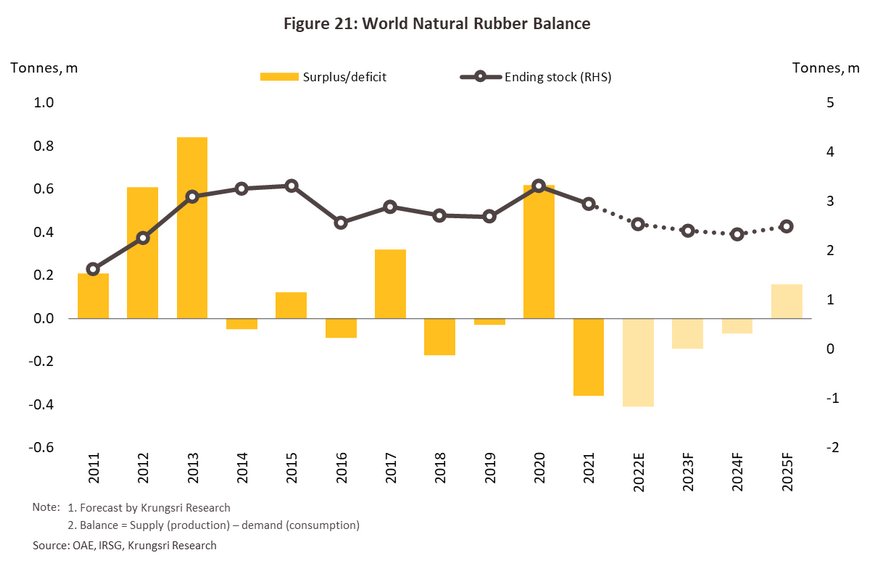

ในขณะที่อุปทานโลกจากอินโดนีเซียและมาเลเซียยังไม่กลับมาเต็มที่จากปัญหาขาดแคลนแรงงานและโรคใบร่วงยางพารา ด้านความต้องการใช้ยางพาราคาดว่าจะเพิ่มขึ้นจาก

- ภาวะฟื้นตัวของอุตสาหกรรมขั้นปลายทั้งในและต่างประเทศ เช่น กลุ่มยานยนต์ (รวมยานยนต์ไฟฟ้าตามแผนสนับสนุนของภาครัฐ) ถุงมือยาง และอุปกรณ์การแพทย์

- การลงทุนในโครงสร้างพื้นฐานที่ขยายตัว หนุนความต้องการใช้ยางในภาคก่อสร้าง

- มาตรการภาครัฐในการรักษาเสถียรภาพราคายาง

- ความต้องการใช้ยางเพื่อทดแทนยางสังเคราะห์ที่มีราคาสูงตามราคาน้ำมันดิบในตลาดโลก

อย่างไรก็ตาม ยังมีความเสี่ยงที่ต้องติดตาม ได้แก่ การแข่งขันจากประเทศคู่แข่งใน CLMV ที่สามารถขยายส่วนแบ่งตลาดเพิ่มขึ้นอย่างรวดเร็วหลังจีนเข้าไปขยายการลงทุนเพาะปลูก และมาตรการกีดกันการค้าระหว่างประเทศที่ไม่ใช่ภาษี (NTBs) ที่มีแนวโน้มเข้มงวดมากขึ้น

อุตสาหกรรมยางพาราไทยในปี 2567-2568: แนวโน้มการขยายตัวอย่างต่อเนื่อง

ผลผลิตยางพาราไทย คาดว่าจะเติบโตสอดคล้องกับแนวโน้มโลก โดยคาดการณ์การขยายตัวเฉลี่ย 1.5-2.5% ไทยมีศักยภาพเติบโตเฉลี่ย 2.5-3.5% ต่อปี ปัจจัยหนุนหลักมาจาก:

- พื้นที่ปลูกยาง ที่ขยายตัวในช่วงปี 2546-2556 รวมไปถึงการปลูกในภาคตะวันออกเฉียงเหนือและภาคเหนือในปี 2558 ซึ่งปัจจุบันอยู่ในช่วงที่ให้ผลผลิตน้ำยางต่อไร่สูง

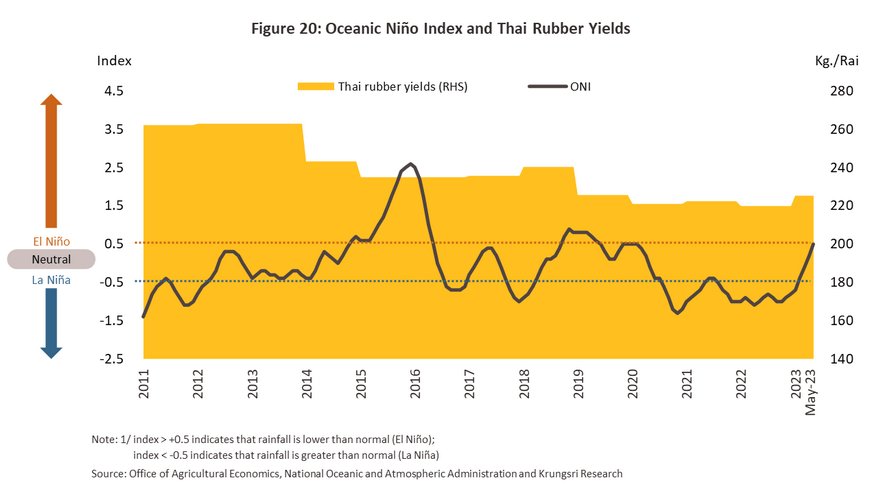

- สภาพภูมิอากาศ ที่เอื้ออำนวยต่อการกรีดยาง โดยปริมาณฝนภาคใต้มีแนวโน้มลดลงจากสถานการณ์ El Niño ส่งผลต่อเนื่อง 1-2 ปี คาดการณ์ผลผลิตยางขั้นต้นจะเพิ่มขึ้นเฉลี่ย 0.5-1.5% ต่อปี

- แรงจูงใจ จากราคายางพาราที่คาดว่าจะสูงกว่าช่วงปี 2561-2564 กระตุ้นให้เกษตรกรดูแลรักษาและเร่งเก็บเกี่ยวผลผลิต

อย่างไรก็ตาม ยังมีความเสี่ยงจาก โรคระบาด โดยเฉพาะโรคใบร่วงยางพารา เกษตรกรบางส่วนอาจหันไปปลูกพืชหรือเลี้ยงสัตว์เศรษฐกิจอื่นทดแทนในช่วงที่ราคายางตกต่ำ

ราคายางพารามีแนวโน้มทยอยปรับลดลง

แม้จะมีสัญญาณบวกจากสต๊อกยางพาราที่ลดลงทั้งในไทยและตลาดโลก แต่ราคายางพารามีแนวโน้มทยอยปรับลดลง สาเหตุหลักมาจาก

- การแข่งขันด้านราคาที่รุนแรงมากขึ้น โดยเฉพาะจากประเทศเพื่อนบ้าน

- ภาวะเศรษฐกิจโลกที่ชะลอตัว ท่ามกลางแรงกดดันจากภาวะเงินเฟ้อ

- ราคาน้ำมันที่มีแนวโน้มลดลง ส่งผลต่อราคาส่งออกยางแท่งของไทย

โดยวิจัยกรุงศรีประเมินว่า ราคายางแผ่นดิบชั้น 3 ในประเทศจะทรงตัวอยู่ในระดับต่ำที่ 45-50 บาท และราคายางแท่งตลาดโลก (TSR20) เฉลี่ยอยู่ที่ 1.4-1.5 ดอลลาร์สหรัฐ/กก. ในช่วงปี 2566-2567 เทียบกับ 1.54 ดอลลาร์สหรัฐ/กก. ในปี 2565 และ 1.7 ดอลลาร์สหรัฐ/กก. ในปี 2565

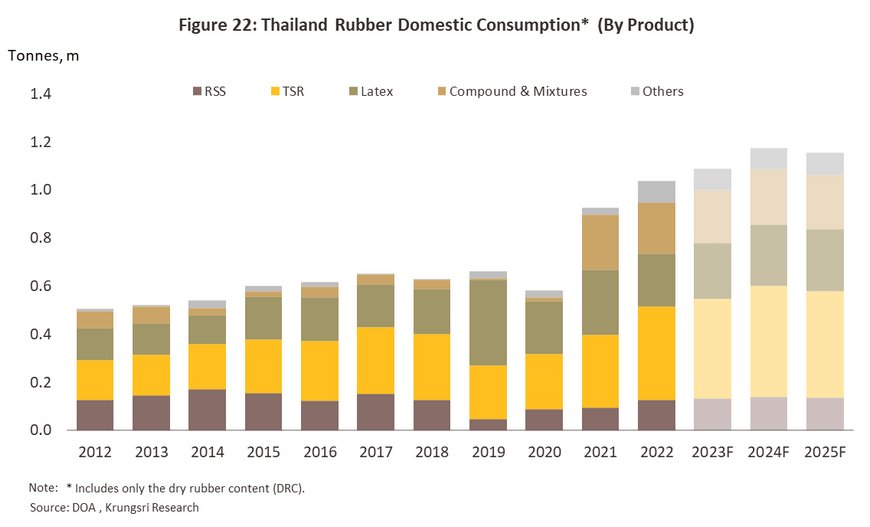

การจำหน่ายในประเทศมีแนวโน้มขยายตัว

สำหรัลปริมาณการจำหน่ายยางพาราในประเทศมีแนวโน้มขยายตัว 3.0-4.0% ต่อปี ปัจจัยหนุนหลักๆ ดังนี้

- ความต้องการจากอุตสาหกรรมต่อเนื่อง:1.1อุตสาหกรรมยานยนต์และชิ้นส่วน คาดการณ์ว่าปริมาณการผลิตรถยนต์ในปี 2566-2568 จะเติบโตเฉลี่ย 3.0-4.0% อยู่ที่ 1.93-2.10 ล้านคัน รวมถึงมาตรการสนับสนุนการผลิตรถไฟฟ้าเพื่อทดแทนการนำเข้า 1.2 อุตสาหกรรมผลิตภัณฑ์ยางทางการแพทย์ ความต้องการใช้ยังมีต่อเนื่องตามกระแส New Normal ของการระวังรักษาสุขภาพและการเข้าสู่สังคมผู้สูงอายุ

- ความต้องการใช้ยางพาราในผลิตภัณฑ์รูปแบบใหม่ๆ: จากการวิจัยและพัฒนา เพื่อสร้างมูลค่าเพิ่มในภาคอุตสาหกรรม (อาทิ เกษตร ยานยนต์ เคมีภัณฑ์ ความงาม ก่อสร้าง และบรรจุภัณฑ์)

- ความต้องการใช้ในการก่อสร้างภาครัฐ: แนวโน้มการเร่งลงทุนในโครงสร้างพื้นฐานโดยเฉพาะจากแผนปฏิบัติการโครงสร้างพื้นฐานในพื้นที่เขตพัฒนาพิเศษภาคตะวันออก (EEC) ระยะที่ 2 (ปี 2566-2570)

- มาตรการภาครัฐ: ดูดซับผลผลิตยางพาราเพื่อรักษาเสถียรภาพของตลาดและระดับราคา ผ่านโครงการต่างๆ เช่น สนับสนุนสินเชื่อผู้ประกอบการผลิตผลิตภัณฑ์ยาง ส่งเสริมการใช้ยางในหน่วยงานภาครัฐ สนับสนุนสินเชื่อเป็นเงินทุนหมุนเวียนแก่ผู้ประกอบกิจการยาง (ยางแห้ง) และขยายฐานการผลิตอุตสาหกรรมเกี่ยวเนื่องในประเทศ

- แนวโน้มของอุตสาหกรรมยางพาราปลายน้ำ: หันมาใช้ยางธรรมชาติมากขึ้นทดแทนยางสังเคราะห์ ซึ่งราคาทรงตัวสูงตามราคาน้ำมันดิบจากปัญหาสงครามรัสเซีย-ยูเครนที่ยังคงยืดเยื้อ

ปริมาณการจำหน่ายยางพาราในประเทศมีแนวโน้มขยายตัว แรงหนุนจากความต้องการในอุตสาหกรรมต่อเนื่อง การใช้ยางพาราในรูปแบบใหม่ๆ การก่อสร้างภาครัฐ มาตรการภาครัฐ และการใช้ยางธรรมชาติทดแทนยางสังเคราะห์

การส่งออกคาดว่าจะขยายตัว

ปริมาณการส่งออกยางพาราคาดว่าจะขยายตัว 3.5-4.5% ต่อปี สอดคล้องกับความต้องการใช้ยางพาราขั้นกลางของโลกที่คาดว่าจะขยายตัวเฉลี่ย 1.0-2.0% ต่อปี ปัจจัยหนุนหลักๆ ดังนี้

- ความต้องการจากอุตสาหกรรมต่อเนื่อง:การผลิตในภาคอุตสาหกรรมยานยนต์และชิ้นส่วนยานยนต์ (ทั้งเครื่องยนต์สันดาปและไฟฟ้า) ในจีน สหรัฐ ญี่ปุ่น และยุโรป เพิ่มขึ้นจากกฎหมายที่กำหนดให้เปลี่ยนยางล้อ, การขยายเมือง, และการสนับสนุนการใช้รถยนต์ไฟฟ้า (EV)

- ความต้องการใช้อุปกรณ์ทางการแพทย์:ถุงมือยาง เครื่องมือยางทางการแพทย์ และอุปกรณ์ยางพาราเพื่อสุขอนามัยมีแนวโน้มเพิ่มสูงขึ้นในสังคมผู้สูงอายุ

- อุปทานจากคู่แข่งลดลง:ปัญหาการขาดแคลนแรงงาน การเปลี่ยนแปลงสภาพภูมิอากาศ และการระบาดของโรคใบร่วงยางพารา ส่งผลให้อุปทานจากอินโดนีเซีย มาเลเซีย และฟิลิปปินส์ ลดลง เพราะหันไปปลูกปาล์มน้ำมันและทุเรียน

- ราคายางสังเคราะห์สูง:ราคาน้ำมันดิบโลกทรงตัวสูงจากสงครามรัสเซีย-ยูเครน ส่งผลให้ราคายางสังเคราะห์สูง ผู้ผลิตจึงหันมาใช้ยางธรรมชาติมากขึ้น

- การเพิ่มสินค้าคงคลัง:ผู้ประกอบการเพิ่มสินค้าคงคลังจากความกังวลด้านภาวะ El Niño ซึ่งกระทบต่อห่วงโซ่การผลิตของภาคการผลิตในจีน

ปริมาณการส่งออกยางพารามีแนวโน้มขยายตัว แรงหนุนจากความต้องการในอุตสาหกรรมต่อเนื่อง อุปกรณ์ทางการแพทย์ อุปทานจากคู่แข่งลดลง ราคายางสังเคราะห์สูง และการเพิ่มสินค้าคงคลัง

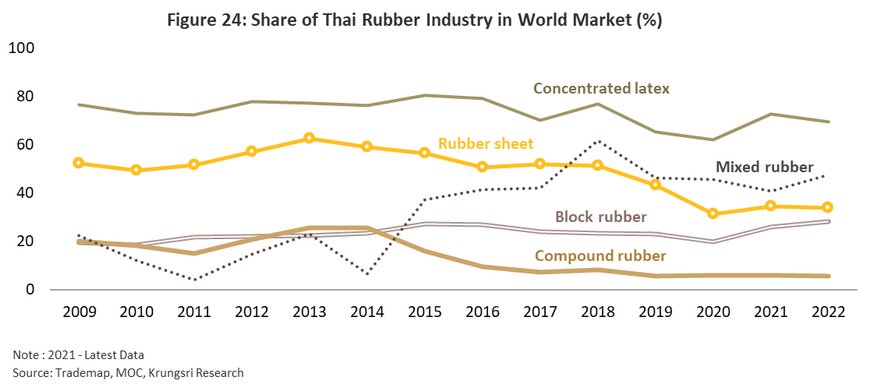

แนวโน้มการส่งออกยางพาราไทยแต่ละชนิดในปี 2566-2568

- ยางแผ่นรมควัน: คาดว่าจะขยายตัวต่ำ 0.0-1.0% ต่อปี แม้จะมีคุณภาพสูง แต่ไทยสูญเสียส่วนแบ่งตลาดให้ประเทศเพื่อนบ้าน ตลาดจีนอาจชะลอตัว

- ยางแท่ง: มีแนวโน้มเติบโต 2.5-3.5% ต่อปี ตามการฟื้นตัวของอุตสาหกรรมยานยนต์ โดยเฉพาะรถยนต์ไฟฟ้า ตลาดจีนมีความต้องการยางแท่งเพื่อผลิตยางล้อและชิ้นส่วนยานยนต์สำหรับรถยนต์ไฟฟ้าเพิ่มมากขึ้น

- น้ำยางข้น: คาดว่าจะขยายตัว 0.5-1.5% ต่อปี ตามการเติบโตของอุตสาหกรรมถุงมือยางและผลิตภัณฑ์ยางทางการแพทย์ ตลาดหลักคือมาเลเซีย แต่การเติบโตมีจำกัดจาก COVID-19 ที่ทุเลาลง วัคซีนที่กระจายทั่วโลก และมาตรการกีดกันการค้า

- ยางคอมพาวด์: เติบโตชะลอลง 2.5-3.5% ต่อปี ตามภาคการผลิตของประเทศคู่ค้าที่ฟื้นตัวช้า ราคายางคอมพาวด์ที่สูงกดดันความต้องการ

- ยางผสม: มีแนวโน้มเติบโต 6.0-7.0% ต่อปี ตามการขยายตัวของอุตสาหกรรมการผลิตยานยนต์ ยางล้อ และชิ้นส่วนยานยนต์ โดยเฉพาะยางล้อรถยนต์ไฟฟ้า ตลาดหลักคือจีน ยางผสมยังสามารถใช้ในอุตสาหกรรมอื่น ๆ เพิ่มเติม

จับตาประเด็นความท้าทายอุตสาหกรรมยางพาราในปี 2567

อุตสาหกรรมยางพารากำลังเผชิญกับ "ความท้าทาย" หลายประการ ประการแรก จีนซึ่งเป็นตลาดหลักของไทยกำลังหันไปพึ่งพายางจากกลุ่มประเทศ CLMV มากขึ้นหลังจากนักลงทุนจีนขยายการลงทุนปลูกยางในภูมิภาคนั้น ประกอบกับจีนเองก็มุ่งปฏิรูปอุตสาหกรรมยางพาราภายในประเทศให้ทันสมัย เน้นเพิ่มประสิทธิภาพการผลิตด้วยเทคโนโลยี ผลลัพธ์คือ จีนอาจลดการนำเข้ายางจากไทยลง

นอกจากนี้ ยังมี "กำแพงกีดกันการค้า" ที่ไม่ใช่ภาษี โดยเฉพาะประเด็นสิ่งแวดล้อม ซึ่งประเทศผู้นำเข้ายางพารากำลังเข้มงวดมากขึ้น ผู้ประกอบการไทยต้องปรับตัวให้สอดคล้องกับกฎหมายสิ่งแวดล้อม มาตรฐานการผลิตสินค้าขั้นปลายที่รักษ์โลก รวมถึงมาตรฐาน FSC และร่างกฎหมายของ EU เกี่ยวกับสินค้าปลอดการทำลายป่า ซึ่งล้วนเพิ่มต้นทุนให้กับผู้ประกอบการไทย

"ภัยคุกคาม" อีกประการคือ โรคใบร่วงยางพาราที่ระบาดหนักในภาคใต้ ส่งผลให้ผลผลิตยางลดลง ซ้ำเติมด้วย "เศรษฐกิจโลก" ที่มีความไม่แน่นอน ส่งผลต่อกำลังซื้อทั้งในและต่างประเทศ ปิดท้ายด้วย "ปัญหาต้นทุนการผลิต" ที่แม้จะทรงตัวลดลงตามราคาน้ำมัน แต่ก็ยังสูงกว่าช่วงก่อน COVID-19

อนาคตของยางพาราไทยเต็มไปด้วยความท้าทาย แต่โอกาสก็อยู่ตรงหน้า ผู้ประกอบการไทยจำเป็นต้องปรับตัวครั้งใหญ่ มุ่งพัฒนาเทคโนโลยี ยกระดับการผลิต สร้างสินค้ามูลค่าสูง และรักษาสมดุลกับสิ่งแวดล้อม ด้วยความร่วมมือจากทุกภาคส่วน อุตสาหกรรมยางพาราไทยจะสามารถฝ่าฟันอุปสรรคและขับเคลื่อนเศรษฐกิจไทยต่อไปได้อย่างยั่งยืน

ที่มา ธนาคารกรุงศรีอยุธยา