ปีหน้าตลาดหุ้นไทยฟื้นแน่ หุ้นเด็ด กลุ่มท่องเที่ยว - ส่งออก - แบงก์ กระตุกรัฐบาลใหม่เร่งสร้างความเชื่อมั่น

ข่าวที่เกี่ยวข้อง

หุ้นไทยพื้นฐานดี โอกาสโตสูงปีหน้า แต่รัฐบาลต้องช่วย

ดร. ภากร ปีตธวัชชัย กรรมการและผู้จัดการ ตลาดหลักทรัพย์แห่งประเทศไทย เผยว่าตลาดหุ้นไทยปีนี้ทำผลงานได้ไม่ดีนัก แตกต่างจากปีที่ผ่านมา เพราะมีปัจจัยกดดันหลายประการทั้งความไม่แน่นอนทางการเมืองในช่วงก่อนและหลังการเลือกตั้ง กรณีหุ้น STARK และ MORE และปัจจัยภายนอก เช่นความขัดแย้งทางภูมิรัฐศาสตร์ต่างๆ ทำให้ปัจจุบันหุ้นไทยปรับตัวลงถึง 15% สูงที่สุดในหมู่ประเทศอาเซียน

ขณะที่ SET Index ยังคงปรับตัวลงอย่างต่อเนื่องตลอดทั้งเดือนตุลาคม 2566 ซึ่งเป็นไปในทิศทางเดียวกับตลาดหลักทรัพย์ส่วนใหญ่ทั่วโลก จากความกังวลต่อความขัดแย้งระหว่างอิสราเอลและกลุ่มฮามาสที่ยังคงตึงเครียด และจากการที่อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ปรับตัวสูงขึ้นกว่า 5%

โดย SET Index ณ สิ้นเดือนตุลาคม 2023 หลุดกรอบ 1,400 จุดมาปิดที่ 1,381.83 ปรับตัวลดลง 6.1% จากเดือนก่อนหน้า นักลงทุนต่างชาติยังคงขายสุทธิต่อเนื่องกว่า 15,649 ล้านบาท โดยตั้งแต่ต้นปี 2023 นักลงทุนต่างชาติขายสุทธิรวมกว่า 171,021 ล้านบาท

อย่างไรก็ตาม ดร. ภากรมองว่า ตลาดหุ้นไทยมีโอกาสฟื้นตัวสูงในปีหน้า เพราะหลายปัจจัยเกื้อหนุน ทั้ง 1.พื้นฐานสภาพเศรษฐกิจที่ดี และ 2. โอกาสในการฟื้นตัวที่สูง โดยเฉพาะในภาคส่วนที่เป็นตัวขับเคลื่อนสำคัญของเศรษฐกิจไทยคือ ภาคการท่องเที่ยวและส่งออก

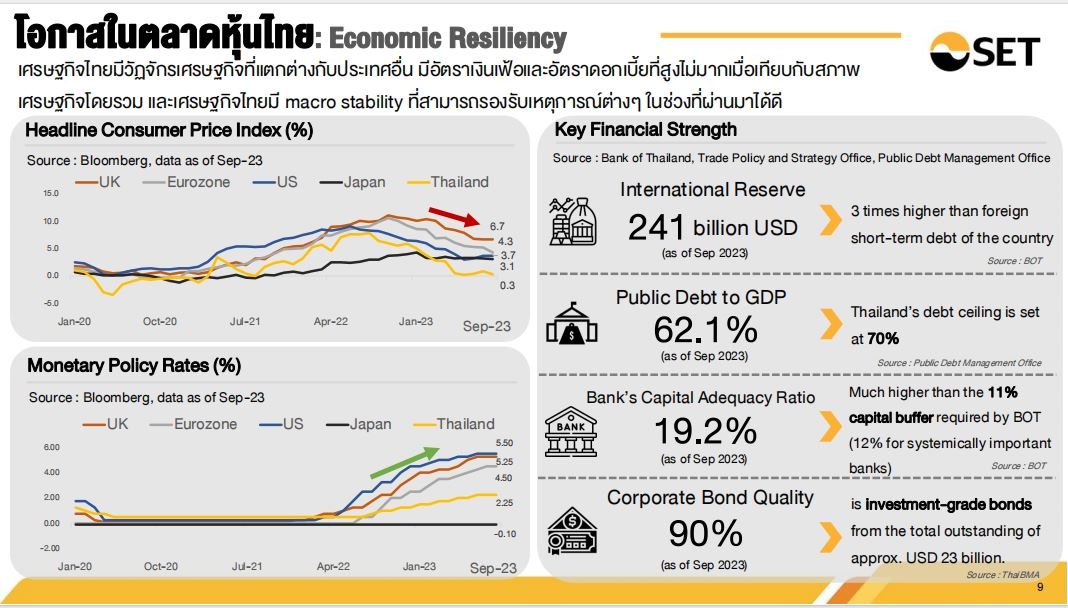

โดยในด้านของพื้นฐานเศรษฐกิจ เศรษฐกิจไทยถือว่าเป็นเศรษฐกิจที่มีความยืดหยุ่นสูง เพราะอัตราเงินเฟ้อที่ต่ำ (-0.3%) อัตราเงินสำรองระหว่างประเทศที่สูง (2.41 แสนล้านดอลลาร์สหรัฐ) มีหนี้สาธารณะที่ต่ำเมื่อเทียบกับประเทศอื่นๆ (62.1% ของ GDP) และมีภาคการธนาคารที่เข้มแข็ง มีผลประกอบการดี อัตราส่วนเงินกองทุนทั้งหมดต่อสินทรัพย์เสี่ยง (CAR) ที่สูง (19.2%) ทำให้มีศักยภาพในการปล่อยสินเชื่อให้ธุรกิจและประชาชนเพื่อกระตุ้นเศรษฐกิจและการลงทุนที่สูง

ส่วนทางด้านของการฟื้นตัวทางเศรษฐกิจ แม้ในปีนี้การท่องเที่ยวจะไม่ฟื้นตัวขึ้นมาเท่าที่หวังเพราะนักท่องเที่ยวจีนยังไม่กลับมา ตลท. มองว่าในปีหน้าภาคการส่งออกและภาคการท่องเที่ยวของไทยน่าจะฟื้นตัวได้ดี เพราะเศรษฐกิจโลกเริ่มฟื้นตัวจากภาวะเงินเฟ้อและดอกเบี้ยสูง รวมไปถึงแรงสะเทือนจากความขัดแย้งทางภูมิรัฐศาสตร์ โดยการที่เฟดหรือธนาคารกลางทั่วโลกเริ่มหยุดขึ้นดอกเบี้ย และเศรษฐกิจโลกเริ่มฟื้นจะทำให้เงินทุนไหลจากสินทรัพย์ปลอดภัย เช่น บอนด์ กลับมาที่สินทรัพย์เสี่ยงคือ หุ้น มากยิ่งขึ้น

โดยจากการคาดการณ์ของกองทุนการเงินระหว่างประเทศ (IMF) ไทยเป็นหนึ่งในไม่กี่ประเทศที่ IMF มองว่าจะมีการเติบโตทางเศรษฐกิจที่ค่อนข้างสูงในปีหน้า คือประมาณ 3.2% ชนะค่าเฉลี่ยของโลกที่จะเติบโตเพียง 2.9% และเศรษฐกิจใหญ่อย่างสหรัฐฯ ที่จะเติบโตเพียง 1.5%

มุมมองนี้สอดคล้องกับการวิเคราะห์ของ นาย ไพบูลย์ นลินทรางกูร นายกสมาคมนักวิเคราะห์การลงทุน (IAA) และประธานเจ้าหน้าที่บริหาร บล.ทิสโก้ ที่มองว่าเศรษฐกิจและตลาดหุ้นโลกอยู่ในจุดที่ดีแล้ว เพราะมองว่าแรงกดดันเงินเฟ้อทั่วโลกลดลงชัดเจน จนไม่น่ากลับมาเป็นปัญหา ใน 12 เดือนข้างหน้า เฟดมีแนวโน้มยุติดอกเบี้ยขาขึ้นที่ระดับปัจจุบัน และกำไรบริษัทจดทะเบียนทั่วโลกมีทิศทางดีขึ้น

นายไพบูลย์มองว่า กำไรบริษัทจดทะเบียนทั่วโลกจะเข้าสู่ขาขึ้นในปีหน้า เศรษฐกิจโลกฟื้น ทำให้เงินเริ่มไหลเข้ากองทุนหุ้นซึ่งเป็นสินทรัพย์เสี่ยงมากขึ้น โดยเฉพาะหุ้นใน emerging markets รวมถึงตลาดหุ้นไทยที่มีโอกาสกลับมา outperform ในปีหน้า เพราะปีนี้ underperform มาก

ทั้งนี้ แม้จะมีปัจจัยที่ช่วยส่งเสริมมากมาย นายไพบูลย์มองว่าปัจจัยสำคัญที่สำคัญที่สุดที่จะช่วยส่งเสริมตลาดหุ้นไทยในอนาคตคือ ‘นโยบายเศรษฐกิจของรัฐบาล’ เพราะจุดอ่อนสำคัญของไทยในขณะนี้ไม่ใช่ผลประกอบการของบริษัท หรือการฟื้นตัวทางเศรษฐกิจ แต่เป็นนโยบายเศรษฐกิจของรัฐบาลที่ยังไม่มีเสถียรภาพ ไม่มีแผนดำเนินการที่ชัดเจนแน่นอน ทำให้นักลงทุนต่างชาติยังรีรอ ไม่อยากเข้ามาลงทุนในไทย เพราะกลัวว่านโยบายของรัฐบาลจะส่งผลกระทบกับบริษัทที่ต้องการเข้าไปลงทุน

สงครามเป็นความเสี่ยงหลัก แต่คาดกระทบตลาดน้อยหากไม่บานปลาย

นายกอบศักดิ์ ภูตระกูล ประธานกรรมการสภาธุรกิจตลาดทุนไทย เปิดเผยดัชนีความเชื่อมั่นนักลงทุน ผลสำรวจในเดือนตุลาคม 2023 (สำรวจระหว่างวันที่ 20–31 ตุลาคม 2023) พบว่า “ดัชนีความเชื่อมั่นนักลงทุน” (FETCO ICI) ในอีก 3 เดือนข้างหน้าอยู่ที่ระดับ 76.87 ปรับลง 31.5% จากเดือนก่อนหน้าลงมาอยู่ในเกณฑ์ “ซบเซา”

โดยนักลงทุนมองว่ามาตรการกระตุ้นเศรษฐกิจของภาครัฐ เป็นปัจจัยหนุนความเชื่อมั่นมากที่สุด รองลงมาคือคาดหวังการคลี่คลายความขัดแย้งระหว่างประเทศ และการฟื้นตัวของเศรษฐกิจในประเทศ

ในขณะที่ปัจจัยที่ฉุดความเชื่อมั่นนักลงทุนมากที่สุด ได้แก่ สถานการณ์ความขัดแย้งระหว่างอิสราเอลและกลุ่มฮามาส รองลงมาคือการไหลออกของเงินทุน และผลประกอบการบริษัทจดทะเบียน

นี่ทำให้สถานการณ์ความขัดแย้งในตะวันออกกลางระหว่างอิสราเอลและกลุ่มฮามาสเป็นปัจจัยต่างประเทศสำคัญที่ต้องติดตามเพราะอาจส่งผลกระทบต่อเสถียรภาพทางเศรษฐกิจโลกและความผันผวนของราคาสินค้าโภคภัณฑ์ เช่น ทอง และน้ำมัน และทิศทางการฟื้นตัวของเศรษฐกิจจีนจากมาตรการกระตุ้นเศรษฐกิจและมาตรการฟื้นฟูความเชื่อมั่นในตลาดทุนของรัฐบาลจีน

ในส่วนของปัจจัยในประเทศที่น่าติดตาม ได้แก่ ผลประกอบการบริษัทจดทะเบียนไตรมาส 3 ความชัดเจนของมาตรการกระตุ้นค่าใช้จ่ายของรัฐบาลทั้งมาตรการปรับขึ้นค่าแรงขั้นต่ำ และโครงการ digital wallet 10,000 บาท ที่อาจล่าช้าไปถึงกันยายน 2024 ซึ่งจะส่งผลต่อประมาณการ GDP ในปีหน้า อัตราหนี้ครัวเรือนที่ปัจจุบันอยู่ที่ระดับ 90.7% ซึ่งอาจส่งผลกระทบต่ออันดับเครดิตของประเทศ

อย่างไรก็ตาม แม้สงครามจะเป็นปัจจัยเสี่ยงที่ส่งผลกระทบต่อ sentiment ของนักลงทุนมากที่สุด นายไพบูลย์มองว่า ปัญหานี้จะไม่ส่งผลกระทบระยะยาวต่อตลาดหุ้น เพราะเศรษฐกิจโลกมีความยืดหยุ่นสูง และจากสถิติมีความสามารถในการฟื้นตัวสูงจากวิกฤต ไม่ว่าจะเป็น 9/11 สงครามอิรัก สงครามรัสเซียยูเครน โดยปรับตัวลดลงเฉลี่ยเพียง 6.3% และฟื้นตัวได้ในเวลาเพียงประมาณ 16 วัน ทำให้หากสงครามไม่ลุกลาม ตลาดหุ้นโลกไม่น่าจะได้รับผลกระทบร้ายแรงจากความขัดแย้งในครั้งนี้

ชูหุ้นท่องเที่ยว-ส่งออก-แบงก์ คาดวิ่งแรงปีหน้า

นาย เกษม พันธ์รัตนมาลา, CFA อุปนายก สมาคมนักวิเคราะห์การลงทุน กรรมการและผู้บริหารสูงสุด ฝ่ายวิเคราะห์หลักทรัพย์ บริษัทหลักทรัพย์ ซีจีเอส-ซีไอเอ็มบี (ประเทศไทย) จำกัด มองว่าจากการฟื้นตัวของเศรษฐกิจ การกลับมาของนักท่องเที่ยว และการส่งออกที่มีแนวโน้มเพิ่มขึ้นในปีหน้า กลุ่มหุ้นที่จะได้รับแรงบวกมากที่สุดก็คือ หุ้นกลุ่มท่องเที่ยว อาหาร การคมนาคมขนส่ง น้ำมัน การก่อสร้าง การเกษตร โรงแรม และการบริการ

จากการวิเคราะห์ของ CGS CIMB กลุ่มหุ้นที่น่าจะฟื้นตัวมากที่สุดคือหุ้นกลุ่มอาหารเพราะในปีนี้ติดลบ โดยจะเพิ่มขึ้นถึง 509% ในปีหน้า รองลงมาเป็นการขนส่งที่จะเพิ่ม 152% หุ้นกลุ่มปิโตรเคมีที่เพิ่มขึ้น 151% หุ้นกลุ่มก่อสร้างที่จะเพิ่มขึ้น 98% การเกษตรที่จะเพิ่ม 75% และโรงแรมที่จะเพิ่มขึ้น 40%

โดยเมื่อมองจากรายชื่อนี้จะเห็นได้ว่าหุ้นที่เกี่ยวข้องกับการอุปโภคบริโภคทั้งจากคนภายในประเทศและนักท่องเที่ยวจะได้รับแรงบวกสูงมากจากทั้งเศรษฐกิจที่ดีขึ้น และการกลับมาของนักท่องเที่ยว รวมไปถึงการฟื้นตัวของการส่งออก เพราะประเทศไทยเป็นประเทศส่งออกอาหารที่สูงเป็นอันดับต้นๆ ของโลก

ส่วนด้านของ นาย กรภัทร วรเชษฐ์ หัวหน้าฝ่ายกลยุทธ์การลงทุน บริษัทหลักทรัพย์ กรุงศรี พัฒนสิน จำกัด (มหาชน) มองไปในทิศทางเดียวกันว่า หุ้นที่จะได้รับประโยชน์จากแนวโน้มเศรษฐกิจไทยและเศรษฐกิจโลกในปีหน้าคือ หุ้นที่เกี่ยวข้องกับการส่งออก การท่องเที่ยว การบริการ หุ้นปิโตรเคมี รวมไปถึงหุ้นที่เกี่ยวข้องกับการก่อสร้างและโครงสร้างพื้นฐานจากโครงการ landbridge ของรัฐบาล

โดยจากการวิเคราะห์ของ Krungsri Capital Securities ในปี 2024 นักลงทุนควรแบ่งพอร์ตโฟลิโอ 80% สำหรับหุ้นไทย 10% สำหรับหุ้นต่างประเทศ และ 10% สำหรับพันธบัตรรัฐบาลและหุ้นกู้ และหุ้นที่แนะนำมากที่สุดสำหรับปี 2024 คือ KCE GULF ERW CPALL MAJOR WHA และ SCGP