ดัชนีตลาดหุ้นไทยในช่วง 1 ปีที่ผ่านไม่ค่อยสู้ดีนัก จากสภาพเศรษฐกิจโลกและเศรษฐกิจไทยเองที่ยังฟื้นตัวได้ไม่เต็มที่ ดัชนีหุ้นไทยไตรมาสแรกของปีนี้ก็เช่นกันปรับลดลงราว 2.68% SET Index ปิด ณ สิ้นเดือนมีนาคม 2567 ที่ 1,377.94 จุด ท่ามกลางความเสี่ยงของสถานการณ์โลก ทั้งท่าทีนโยบายการเงินจากธนาคารกลางสหรัฐ ที่อาจจะไม่ลดดอกเบี้ยลงโดยง่าย บวกกับความขัดแย้งในพื้นที่ตะวันออกก็ยังทำให้เกิดความไม่แน่นอนสูง นี่จึงทำให้นักลงทุนหวั่นใจว่า สถานการณ์การลงในทุนในไตรมาสที่ 2 จะดีขึ้นบ้างหรือไม่ เพราะก่อนสิ้นสุดเดือนเมษายน 2567 ดัชนีหุ้นไทยอาจปิดต่ำกว่าเดือนมีนาคม โดยล่าสุดวันศุกร์ (26เม.ย.)ดัชนีปิดที่ 1,359.94 จุด

ข้อมูลจากสายงานวิจัยฯ บริษัทหลักทรัพย์เอเซีย พลัส จำกัด (ASPS) ในกลุ่มบริษัท เอเซีย พลัส กรุ๊ป โฮลดิ้งส์จำกัด (มหาชน) หรือ ASPS ได้ออกมาประเมินภาพรวมการลงทุนของตลาดหุ้นไทยในช่วงไตรมาสที่ 2 ว่ามีโอกาสผ่านพ้นจุดต่ำสุดและเริ่มเห็นหลายปัจจัยช่วยพยุงเศรษฐกิจ

ปัจจัยบวกหนุนหุ้นไทย ไตรมาส2/2567

+นโยบายการคลังที่เข้มข้นผ่านการเร่งเบิกจ่ายงบประมาณปี 67 ภายในช่วงเวลาเพียง 5-6 เดือน ด้วยมูลค่า 3.48 ล้านล้านบาท สูงกว่าปีก่อน 9.3%

+มาตรการกระตุ้นเศรษฐกิจต่างๆ ของภาครัฐ ทั้งการขึ้นค่าแรงขั้นต่ำ 400 บาท, ฟรีค่าธรรมเนียม VISA สำหรับนักท่องเที่ยว และการแจกเงิน Digital 10,000 บาท ในระยะถัดไป

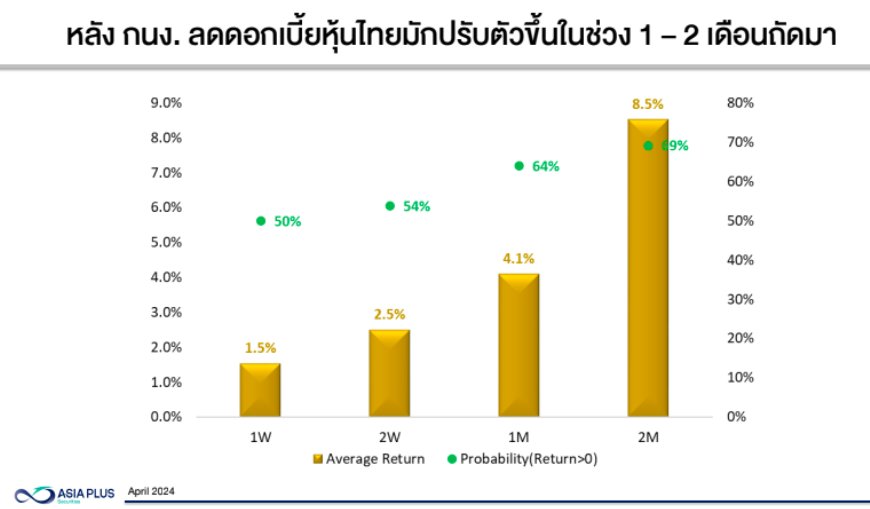

+ความคาดหวังการใช้นโยบายการเงินที่ผ่อนคลายมากขึ้น แม้ทิศทางดอกเบี้ยสหรัฐฯ อาจจะคงไว้ 5.5% ยาวนานขึ้น หลังเงินเฟ้อสูงกว่าคาด แต่วัฏจักรดอกเบี้ยขาลงน่าจะเริ่มเห็นได้ในช่วงที่เหลือของปีนี้

+การเพิ่มชั่วโมงซื้อขายจาก 4 ชั่วโมงครึ่งต่อวัน เป็น 5 ชั่วโมงต่อวัน และมีมาตรการในการกำกับดูแลตรวจสอบ Short Selling, Program Trading คาดเริ่มมีผลบังคับใช้ช่วง 2Q67 หนุน Turnover ของ SET มีโอกาสกลับมาสูงกว่า 70% ต่อปี เหล่านี้ล้วนเป็นการสร้างความเชื่อมั่นต่อเสถียรภาพของตลาดหุ้นไทย คอยหนุนปริมาณการซื้อขายจะค่อยๆ กลับมา

ไตรมาส 2 น่าลงทุนแค่ไหน?

คุณเทิดศักดิ์ ทวีธีระธรรม รองกรรมการผู้อำนวยการ สายงานวิจัย บล.เอเซีย พลัส กล่าวเพิ่มว่า ในช่วงไตรมาส 2 ตลาดหุ้นไทยมีความน่าลงทุนมากขึ้น คือ

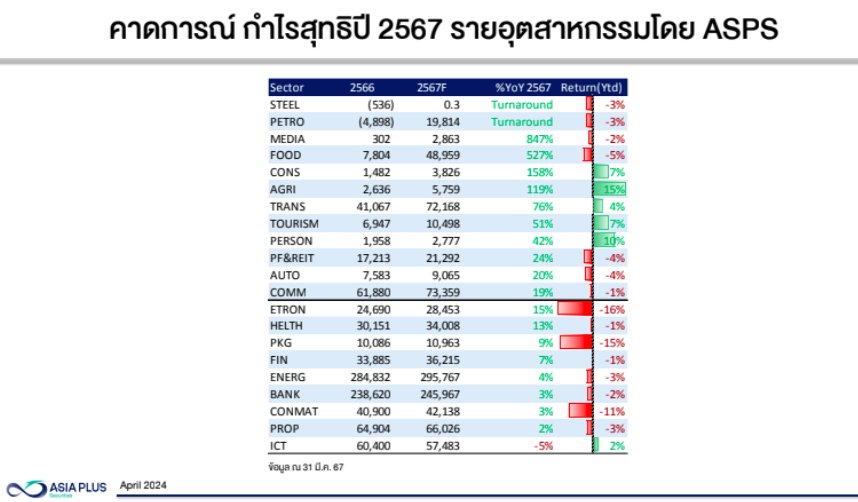

1.มุมกำไรบริษัทจดทะเบียนงวด 1Q67 ที่มีโอกาสเติบโต QoQ เด่น จากฐานกำไรงวด 4Q66 ที่ต่ำกว่าปกติ พร้อมกับมีกำไรจากอัตราแลกเปลี่ยนหนุน หลังค่าเงินบาทอ่อนค่าแรงกว่า 7% ในช่วงไตรมาสที่ 1 ซึ่งหุ้นที่ได้ประโยชน์จากค่าเงินบาทอ่อนค่ามีสัดส่วน Market Cap กว่า 40% รวมถึงราคาน้ำมันดิบโลกปรับขึ้นแรงเกิน 15%QoQ หนุนให้เกิด Stock Gain ในหุ้น Commodity ที่มีสัดส่วนหลักในตลาด

2.มุม Valuation SET จะเห็นแนวรับสำคัญทางพื้นฐานที่บริเวณ 1350 จุด โดย SET ที่ระดับ 1350 จุด มี PER67F ที่ 16.6 เท่า (-1SD ในรอบ 10 ปี) และเป็นระดับต่ำสุดรองจากช่วงวิกฤตโควิดปี 2563 ขณะที่ในเชิง PBV มีค่าที่ 1.31 เท่า (-2SD ในรอบ 10 ปี) อีกทั้งยังเป็นบริเวณที่ส่วนต่างผลตอบแทนตราสารหนี้กับหุ้นกว้างมาก โดยมี MEYG ที่ 4.25% (สูงกว่าค่าเฉลี่ยในอดีต) หนุนให้เม็ดเงินมีโอกาสทยอยไหลเข้าสินทรัพย์เสี่ยงในระยะถัดไป

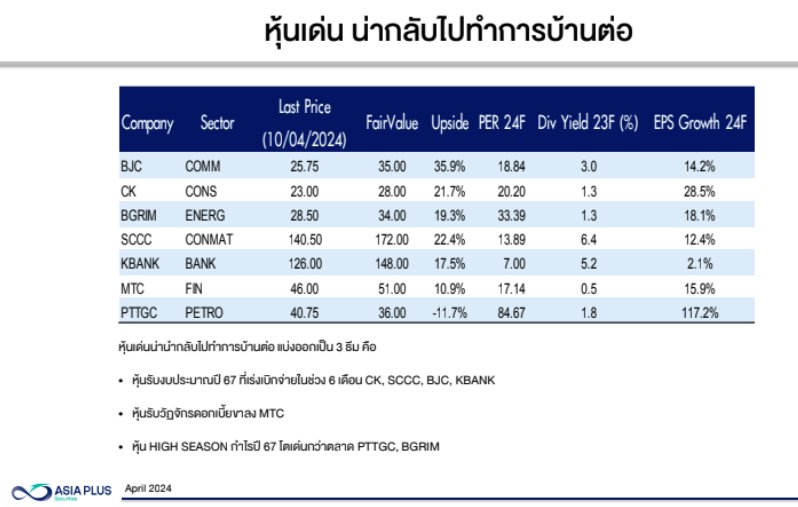

กลยุทธ์การลงทุน ณ SET บริเวณ 1350 จุด มี Valuation ที่น่าสนใจ แนะนำหุ้นทยอยฟื้นตามเศรษฐกิจ CK SCCC MTC BJC KBANK, หุ้นกำไร 2Q67 เด่น PTTGC BGRIM

ทิศทางตลาดตราสารหนี้ไทยไตรมาส 2

ฝ่ายผลิตภัณฑ์ตลาดรอง บริษัทหลักทรัพย์เอเซีย พลัส จำกัด ประเมินภาพรวมการลงทุนของตลาดตราสารหนี้ไทยยังไปได้ดีและเป็นที่ต้องการของนักลงทุน โดยเฉพาะตราสารหนี้ไทยที่มีอายุไม่ยาวมากและมีอันดับเครดิตตั้งแต่ Invesetment grade ขึ้นไป

โดยยอดคงค้างตราสารหนี้ไทย ณ. สิ้น Q1/2024 อยู่ที่ 17 ล้านล้านบาท เพิ่มขึ้น 3% จาก Q4/2023 อยู่ที่ 16.51 ล้านล้านบาท โดยเป็นการเพิ่มขึ้นของพันธบัตรรัฐบาลและพันธบัตรธปท. ในทางตรงข้ามยอดคงค้างของตราสารหนี้ภาคเอกชน หรือ หุ้นกู้ ลดลงเล็กน้อยในช่วงไตรมาสแรกของปีนี้ จาก 4.84 ล้านล้านบาท มาอยู่ที่ 4.79 ล้านล้านบาท

ในส่วนของสามไตรมาสที่เหลือของปีนี้ มีมูลค่าตราสารหนี้ภาคเอกชนระยะยาวครบกำหนด 696,411 ล้านบาท โดยจะครบในช่วงไตรมาสสอง 35.79% ช่วงไตรมาสสาม 33.53% และ ในช่วงไตรมาสสุดท้ายของปีนี้ 30.68% ซึ่งจะครบกำหนดมากสุดช่วงเดือน เมษายน สิงหาคม และ พฤศจิกายน

โดยกลุ่มอุตสาหกรรมที่ยังครองอันดับหนึ่งของการมีมูลค่าคงค้างตราสารหนี้ภาคเอกชนระยะยาวสูงสุด คือ กลุ่มพลังงาน (ENER) ซึ่ง 5 อันดับแรกของกลุ่มอุตสาหกรรมที่มีมูลค่าคงค้างตราสารหนี้ภาคเอกชนระยะยาวสูงสุด คือ กลุ่มพลังงาน (ENER) กลุ่มเงินทุนและหลักทรัพย์ (FIN) กลุ่มอสังหาริมทรัพย์ (PROP) กลุ่มพาณิชย์ (COMM) และ กลุ่มอาหารและเครื่องดื่ม (FOOD) โดย 5 กลุ่มนี้มียอดคงค้างคิดเป็น 60% ของมูลค่ารวมทั้งตลาด แต่ถ้ามองในมุมของอันดับเครดิตแล้ว หุ้นกู้กลุ่มอันดับเครดิต A มีมูลค่าคงค้างสูงสุด แต่ ถ้ามองทุกอันดับเครดิตรวมกันกว่า 93% เป็นหุ้นกู้กลุ่ม Investment Grade (BBB-) ขึ้นไป

หุ้นกู้ส่วนใหญ่ในตลาดยังคงปลอดภัย

คุณลัพธ์พร ปานะกุล ผู้อำนวยการฝ่ายผลิตภัณฑ์ตลาดรอง คาดว่าตลาดตราสารหนี้ในช่วงสามไตรมาสที่เหลือของปีนี้ จะมีการเคลื่อนไหวแบบ side-way down เนื่องจากการคาดการณ์ว่าธนาคารแห่งประเทศไทย หรือ แบงก์ชาติ จะเริ่มลดดอกเบี้ยนโยบายจากระดับ 2.50% ในปัจจุบัน ลงไปอยู่ที่ 2.00-2.25% ซึ่งโดยปกติแล้วตลาดจะมีการเคลื่อนไหวเพื่อรองรับการคาดการณ์ล่วงหน้า สังเกตได้จากอัตราผลตอบแทนของพันธบัตรรัฐบาลไทยอายุไม่เกิน 3 ปี ที่ตอนนี้อยู่ในช่วง 2.265-2.387% โดยล่าสุดตลาดคาดว่าแบงก์ชาติจะเริ่มลดดอกเบี้ยช่วงกลางปีลงไป ในส่วนมูลค่าหุ้นกู้ที่มีปัญหา ณ สิ้น Q1/2024 มีมูลค่าทั้งสิ้นประมาณ 122,271 ล้านบาท คิดเป็น 2.70% ของมูลค่าคงค้างตราสารหนี้ภาคเอกชนระยะยาว ซึ่งถือว่ายังเป็นสัดส่วนที่น้อย โดยส่วนใหญ่หุ้นกู้ในตลาดยังถือว่าเป็นทางเลือกที่มั่นคงและปลอดภัย

ดังนั้น กลยุทธ์การลงทุนที่เหมาะสมในช่วงที่เหลือของปีนี้ ภายใต้สภาวะตลาดดอกเบี้ยที่มีแนวโน้มปรับตัวลง คือ ทยอยสะสมซื้อหุ้นกู้ในช่วงที่ดอกเบี้ยยังอยู่ในระดับสูง และ ซื้อตามวัตถุประสงค์การลงทุน คือ ถ้าซื้อเพื่อลงทุนแบบถือจนครบกำหนด สามารถเลือกหุ้นกู้ที่มีอายุยาว หรือ หากลูกค้ารับความเสี่ยงได้มากขึ้น สามารถลงทุนในหุ้นกู้ที่มีอันดับเครดิตไม่สูงมาก เพื่อได้ผลตอบแทนที่มากกว่า แต่ถ้าซื้อเพื่อทำกำไรแบบเร็วๆ หรือเพื่อ Trading ควรเลือกหุ้นกู้ที่มีอันดับเครดิต A- ขึ้นไป และ มีอายุไม่เกิน 3 ปี เนื่องจากเป็นกลุ่มที่นักลงทุนสถาบันนิยมลงทุน

ทิศทางตลาดหุ้นต่างประเทศไตรมาส 2 น่าลงทุนหรือไม่?

ตลาดหุ้นต่างประเทศเผชิญอุปสรรคในการลดดอกเบี้ย แนะนำทยอยสะสมหุ้นสหรัฐในช่วงที่ตลาดย่อตัวโดย เน้น Balance พอร์ตการระหว่างกลุ่มเทคโนโลยีที่ได้ประโยชน์จาก AI และหุ้นกลุ่ม Non-tech

ตลาดหุ้นสหรัฐส่งสัญญาณการปรับฐานนับตั้งแต่ต้นเดือนเมษายนที่ผ่านมา ดัชนี S&P500 ปรับตัวลงกว่า 5% จากแรงกดดันเรื่องความกังวลด้านนโยบายการเงินของสหรัฐที่อาจคงดอกเบี้ยได้นานกว่าคาด โดยปัจจุบันตลาดมองธนาคารกลางสหรัฐจะลดดอกเบี้ยเพียง 1 ครั้งในปีนี้ในเดือนกันยายน จากช่วงต้นเดือนที่มองลดดอกเบี้ยถึง 3 ครั้ง

ทั้งนี้เมื่อนโยบายการเงินมีความเข้มงวดมากกว่าที่ตลาดประเมินไว้จึงส่งผลให้ดัชนี S&P500 ซึ่งซื้อขายที่ valuation ระดับสูงเริ่มการปรับฐาน โดยปัจจุบันตลาดซื้อขาย Forward PE 20.5x และอยู่สูงกว่าค่าเฉลี่ย 10 ปีที่ 0.5SD หากในปีนี้ ธนาคารกลางไม่มีการลดดอกเบี้ยอาจส่งผลให้ดัชนีกลับมาซื้อขายที่ค่าเฉลี่ยที่ 19.3x หรือเทียบเท่าดัชนี 4,750 จุด

ในอดีต ผลกระทบจากความขัดแย้งในตะวันออกยังมีผลกระทบจำกัดต่อราคาน้ำมันและตลาดหุ้นแต่อาจสร้างจิตวิทยาเชิงลบต่อการลงทุนได้เป็นระยะ ซึ่งแม้ว่าความความขัดแย้งจะได้ยกระดับมาเป็นปัญหาระหว่างอิสราเอล-อิหร่านโดยตรง แต่ปัจจุบันห่วงโซ่อุปทานด้านพลังงานยังไม่ได้รับผลกระทบกล่าวคือ ไม่มีปัญหาด้านการผลิตและการขนส่งน้ำมันอย่างมีนัยสำคัญ แต่อาจเป็นสัญญาณลบได้เมื่อมาพร้อมๆ กับการลดดอกเบี้ยในสหรัฐที่ยืดยาวออกไป

จึงแนะนำทยอยสะสมหุ้นสหรัฐในช่วงที่ตลาดย่อตัวโดย รอซื้อที่บริเวณดัชนี S&P500 ที่ 4,750 จุดซึ่งเป็นแนวรับทางพื้นฐานหากธนาคารกลางไม่มีการลดดอกเบี้ย โดยระยะสั้นตลาดอาจเผชิญความผันผวนในช่วงฤดูกาลประกาศงบ Q1 (เม.ย. - พ.ค.) และความกังวลด้านนโยบายการเงินของสหรัฐที่อาจคงดอกเบี้ยได้นานกว่าคาด แต่ในระยะยาวนั้น ทางนักวิเคราะห์หลายๆ สำนัก ยังคงมีมุมมองเชิงบวกโดยคาดการณ์กำไรของดัชนี S&P500 จะเติบโตเร่งตัวขึ้นต่อเนื่องตั้งแต่ Q2 เป็นต้นไป โดยกลยุทธ์การลงทุนเน้น Balance พอร์ตการระหว่างกลุ่มเทคโนโลยีที่ได้ประโยชน์จาก AI และหุ้นกลุ่ม Non-tech ที่ผลประกอบการโดดเด่น

ตลาดหุ้นจีนนับตั้งแต่ปีที่ผ่านมา ยังคงปรับตัวในกรอบแคบ โดยได้แรงหนุนจากตัวเลขเศรษฐกิจที่ออกมาดีกว่าคาด เช่น GDP 1Q24 ขยายตัวถึง 5.3% YoY สูงกว่าคาดที่ 4.8% YoY และเพิ่มขึ้นจากไตรมาสก่อนที่ 5.2% YoY ขณะเดียวกันตัวเลข Fixed asset investment เดือน มี.ค. ขยายตัว 4.5% สูงกว่าคาดที่ 4.0% และเพิ่มขึ้นเป็นเดือนที่ 2 ติดต่อกัน สะท้อนว่าภาคเอกชนมีการลงทุนต่อเนื่อง อย่างไรก็ตามตัวเลขยอดค้าปลีกกลับขยายตัวเพียง 3.1% ต่ำกว่าคาดที่ 5.1% บ่งชี้ถึงภาคการบริโภคในประเทศที่ชะลอตัวลง

นักเศรษฐศาสตร์มองการเติบโตของ GDP ประเทศจีนในไตรมาส 1 ปี 2024 นั้นไม่ได้แสดงถึงความแข็งแกร่งในทุกภาคส่วนทำให้มาตรการกระตุ้นเศรษฐกิจจากภาครัฐยังคงมีความจำเป็น อย่างไรก็ตามปัจจุบันจีนกำลังเผชิญข้อจำกัดในการกระตุ้นเศรษฐกิจ เริ่มจากนโยบายการคลังที่ไม่สามารถกู้เงินได้เหมือนในอดีตเนื่องจากปัจจุบันอัตราส่วน Debt to GDP อยู่ระดับสูงสุดในประวัติการของประเทศจีน ขณะเดียวกันธนาคารกลางไม่สามารถใช้นโยบายการเงินได้เต็มประสิทธิภาพเช่นกัน เนื่องจากส่วนต่างของระดับอัตราดอกเบี้ยนโยบายที่แตกต่างจากสหรัฐ ส่งผลให้จีนจะเผชิญอุปสรรคในการลดดอกเบี้ยเนื่องจากจะทำให้ค่าเงินหยวนอ่อนค่าลง จึงเป็นปัจจัยกดดันต่อการฟื้นตัวของเศรษฐกิจในระยะยาว

ทั้งนี้สำหรับนักลงทุนที่เน้นทำกำไรระยะสั้น สามารถเก็งกำไรได้บริเวณแนวรับดัชนี HSI index ที่ 16200 - 16000 จุด โดยเน้นหุ้นที่รายงานผลประกอบการออกมาดี และมีปัจจัยบวกเฉพาะตัว และพิจารณาขายที่แนวต้านบริเวณ 17,000 จุดขณะที่นักลงทุนระยะกลาง ยังคงแนะนำเลือกลงทุนผ่าน Structured Note เนื่องจากยังขาดปัจจัยหลายๆ ด้านที่จะทำให้ตลาดหุ้นกลับมาเป็นขาขึ้นอีกครั้ง

ตลาดหุ้นเวียดนามเริ่มส่งสัญญาณการปรับฐาน โดยได้รับแรงกดดันหลักจากค่าเงินดองที่อ่อนค่าซึ่งเป็นปัจจัยสนับสนุนให้ธนาคารกลางเวียดนามกลับมาควบคุมสภาพคล่องและควบคุมอัตราแลกเปลี่ยนโดยการออกตราสารหนี้ระยะสั้นอีกครั้ง ส่งผลให้อัตราดอกเบี้ยระหว่างธนาคาร (overnight rate) ปรับตัวสูงขึ้นและอาจสร้างความกังวลต่อนโยบายการเงินเวียดนามที่อาจกลับมาเข้มงวดมากขึ้นในระยะถัดไป

ทั้งนี้ฝ่ายวิจัยแนะนำขายทำกำไรในตลาดหุ้นเวียดนาม สำหรับนักเก็งกำไรเนื่องจากแรงกดดันด้านนโยบายการเงินดังกล่าว ประกอบกับการซื้อขายของนักลงทุนรายย่อยที่ใช้บัญชีมาร์จิ้นอาจก่อให้เกิดความผันผวนระยะสั้น และแนะนำติดตามกลับเข้าซื้ออีกครั้งเมื่อค่าเงินดองกลับมาแข็งค่า โดยฝ่ายวิจัยมองตลาดหุ้นเวียดนามมีศักยภาพในการเติบโตระยะยาวจากภาคการส่งออกฟื้นตัวตามเศรษฐกิจโลก ขณะที่ valuation ตลาดอยู่ที่ Forward PE 10.9x ซึ่งต่ำกว่าค่าเฉลี่ย 10 ปีที่ 14.2x