ตลาดออฟฟิศให้เช่าซบเซา ผลจากนโยบายทำงานที่ไหนก็ได้ สวนทางพื้นที่ล้น

ผลจากสถานการณ์โรคโควิด-19 ภาคธุรกิจ ภาคประชาชน ทั่วโลก ต่างได้รับผลกระทบกันทั่วหน้า โดยเฉพาะธุรกิจสำนักงานให้เช่าที่เป็นหนึ่งที่ได้รับผลกระทบอย่างมาก จากกระแส WFH และ Hybrid Working ที่ทำให้ผู้เช่าบางส่วนขอลดหรือยกเลิกพื้นที่เช่าลง

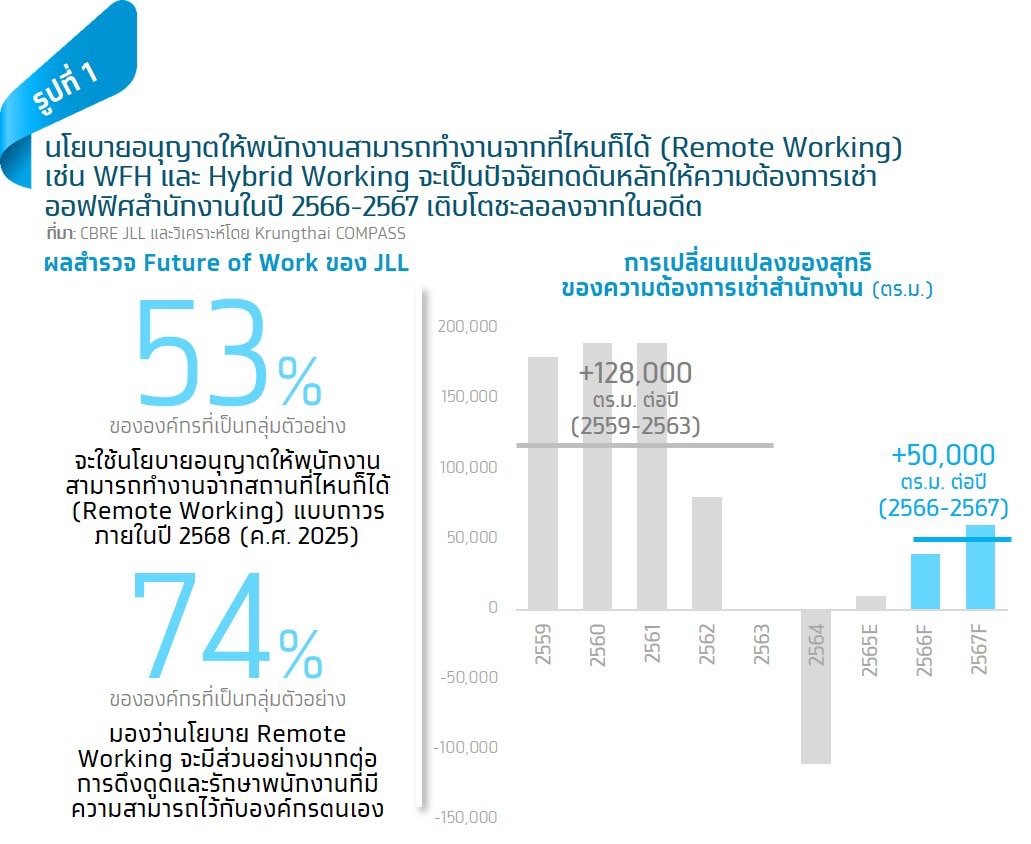

Krungthai COMPASS ได้ทำสำรวจแนวโน้มธุรกิจสำนักงานให้เช่า พบว่า ปี 2565 ความต้องการเช่าพื้นที่สำนักงานปรับตัวสูงขึ้นเพียง 10,000 ตร.ม. จากปี 2564 และชะลอลงจากค่าเฉลี่ยในอดีต (ปี 2559-2563) ที่เคยเพิ่มขึ้นปีละกว่า 128,000 ตร.ม. สวนทางกับพื้นที่สำนักงานใหม่ที่กำลังจะทยอยสร้างเสร็จในปี 2565 ถึง 400,000 ตร.ม. ส่งผลให้อัตราเช่า (Occupancy Rate: OR) ของธุรกิจสำนักงานในภาพรวมจึงปรับตัวลงมาอยู่ในระดับต่ำกว่า 85% เป็นครั้งแรกในรอบหลายปี

แนวโน้มธุรกิจสำนักงานให้เช่าในปี 2566-2567 จะเป็นอย่างไร?

จากการที่หลายบริษัทยังคงมีนโยบายอนุญาตให้พนักงานสามารถทำงานจากสถานที่ใดก็ได้ (Remote Working) ทั้งการ WFH และ Hybrid Working จะส่งผลให้ความต้องการเช่าออฟฟิศสำนักงานชะลอตัวลง

แม้การระบาดของ COVID-19 จะทยอยคลี่คลายลง แต่คาดว่าปี 2566-2567 จะยังได้เห็นการขอลดพื้นที่เช่า หรือคืนพื้นที่เช่าอย่างต่อเนื่อง ตามกระแส WFH และ Hybrid Working เพราะหลายบริษัทยังอนุญาตให้พนักงานสามารถเลือกสถานที่ทำงานได้ แม้จะผ่านช่วงการระบาดอย่างหนักมาแล้วก็ตาม

ทั้งนี้ มุมมองดังกล่าวสอดคล้องกับผลสำรวจเรื่อง “Future of Work Survey” ของ JLL ที่ปรึกษาด้านอสังหาริมทรัพย์ชั้นนำที่ระบุว่า 53% ขององค์กรทั่วโลกจะใช้นโยบายอนุญาตให้พนักงานสามารถทำงานจากสถานที่ไหนก็ได้แบบถาวรภายในปี 2568 (ค.ศ. 2025) เนื่องจากองค์กรส่วนใหญ่มองว่า นโยบายนี้จะมีส่วนอย่างมากต่อการดึงดูดและรักษาพนักงานที่มีความสามารถไว้กับองค์กรตนเอง

สำหรับแนวโน้มการขอลดพื้นที่เช่าลงของผู้เช่ายังสอดคล้องกับอีกหนึ่งข้อมูลของ JLL ที่ระบุว่าหลังยุค COVID-19 ผู้เช่ามีพฤติกรรมการเช่าที่ลดการใช้พื้นที่ลงจากแต่ก่อนที่พนักงาน 1 คน จะใช้พื้นที่ 10 ตร.ม. แต่ปัจจุบันลดลงมาเหลือ 7 ตร.ม.

สำนักงานใหม่เกือบ 200,000 ตร.ม.ทยอยสร้างเสร็จปี 66-67

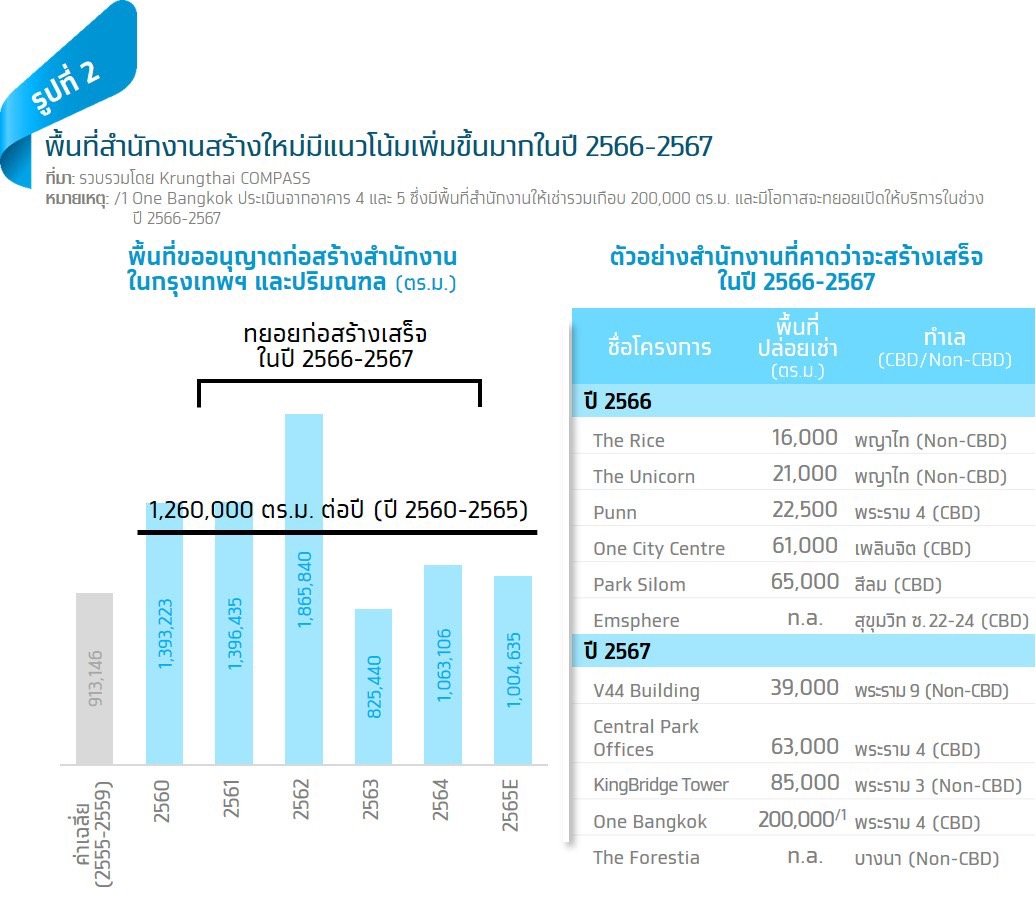

ขณะที่พื้นที่สำนักงานใหม่กลับทยอยก่อสร้างเสร็จ อย่างต่อเนื่องอีกกว่าปีละ 460,000 ตร.ม. ในปี 2566-2667 เร่งตัวขึ้นเกือบ 2 เท่าจากค่าเฉลี่ยย้อนหลังในอดีตที่เพิ่มขึ้นเฉลี่ยเพียง 200,000 ตร.ม. ต่อปี สาเหตุหลักมาจากความน่าสนใจของธุรกิจให้เช่าในอดีตที่มีอัตราเช่าอยู่ในระดับสูงถึง 90-95% มาอย่างต่อเนื่อง จึงดึงดูดให้ผู้ประกอบการหลายรายได้หันมาลงทุนพัฒนาสำนักงานให้เช่ามากขึ้น

เห็นได้จากสถิติการขออนุญาตก่อสร้างสำนักงานในกรุงเทพฯ และปริมณฑลในช่วงปี 2560-2565 ที่ 1,260,000 ตร.ม.ต่อปี เพิ่มขึ้นจากในอดีตที่มักมีการขออนุญาตก่อสร้างเพียงประมาณ 913,000 ตร.ม. ต่อปี

โดยพื้นที่สำนักงานใหม่ที่กำลังจะสร้างเสร็จและพร้อมเปิดให้บริการเต็มรูปแบบในช่วง 1-2 ปีนี้ ส่วนใหญ่จะอยู่ในย่านศูนย์ธุรกิจกลาง (Central Business District: CBD) เช่น โครงการ One City Centre ของ RML โครงการ Park Silom ของ NYE และ RGP โครงการ Central Park Offices ของ DUSIT และ CPN ส่วนอีกหนึ่งโครงการขนาดใหญ่อย่าง One Bangkok บน ถ.พระราม 4 ของ TCC Asset ซึ่งเบื้องต้นคาดว่าจะมีพื้นที่สำนักงานรวมเกือบ 200,000 ตร.ม. นั้นคาดว่าจะทยอยสร้างเสร็จและเปิดให้บริการได้ในช่วงปี 2566-2567

คาดอัตราเช่าปี 66-67 ลงมาที่ระดับต่ำกว่า 83.5% ปีก่อน

ปี 2566-2567 ธุรกิจสำนักงานให้เช่าปรับตัวลงมาอยู่ที่ 80.5% และ 77.3% ตามลำดับ ซึ่งถือเป็นระดับที่ใกล้เคียงกับจุดคุ้มทุนของธุรกิจสำนักงานให้เช่าที่มักอยู่ในระดับ 75-80%

Krungthai COMPASS ประเมินว่า ความต้องการเช่าออฟฟิศสำนักงานในปี 2566-2567 อยู่ที่ 8.30 และ 8.36 ล้านตร.ม. ตามลำดับ อาจจะเพิ่มขึ้นเล็กน้อยจาก 8.26 ล้านตร.ม.ปี 2565 ขณะที่พื้นที่สำนักงานจะเพิ่มขึ้นเป็น 10.31 และ 10.81 ล้านตร.ม. จาก 9.89 ล้านตร.ม. ในช่วงเวลาเดียวกัน ทำให้อัตราเช่าในภาพรวมของธุรกิจสำนักงานให้เช่า มาอยู่ที่ 80.5% และ 77.3% ในปี 2566-2567 ลดลงจาก 83.5% ปี 2565

นอกจากนี้ คาดว่าอัตราเช่าโดยรวมที่ลดลงมีแนวโน้มจะทำให้การแข่งขันรุนแรงขึ้น ผ่านการปรับลดอัตราค่าเช่าเพื่อดึงดูดทั้งกลุ่มผู้เช่าเดิมและผู้เช่ารายใหม่ ส่งผลให้อัตราค่าเช่าสำนักงานโดยเฉลี่ยจึงมีแนวโน้มปรับตัวลงจากราว 820 บาท/ตร.ม./เดือน ลงมาอยู่ที่ 800 และ 780 บาท/ตร.ม./เดือน ติดลบเฉลี่ยที่ปีละ 2.8% ในช่วงปี 2566 และ 2567 ซึ่งถือเป็นปัจจัยลบโดยตรงทั้งต่อรายได้และการทำกำไรของผู้ประกอบธุรกิจสำนักงานให้เช่า

เป็นข้อสังเกตว่าอัตราเช่าที่จะลดลงมาในระดับ 75-80% อาจเป็นสัญญาณบ่งชี้ว่าธุรกิจสำนักงานให้เช่าในภาพรวมของไทยของไทยมีโอกาสเข้าสู่ “ภาวะอิ่มตัว” เพราะอยู่ระดับใกล้เคียงกับจุดคุ้มทุนที่อย่างเห็นได้ชัด

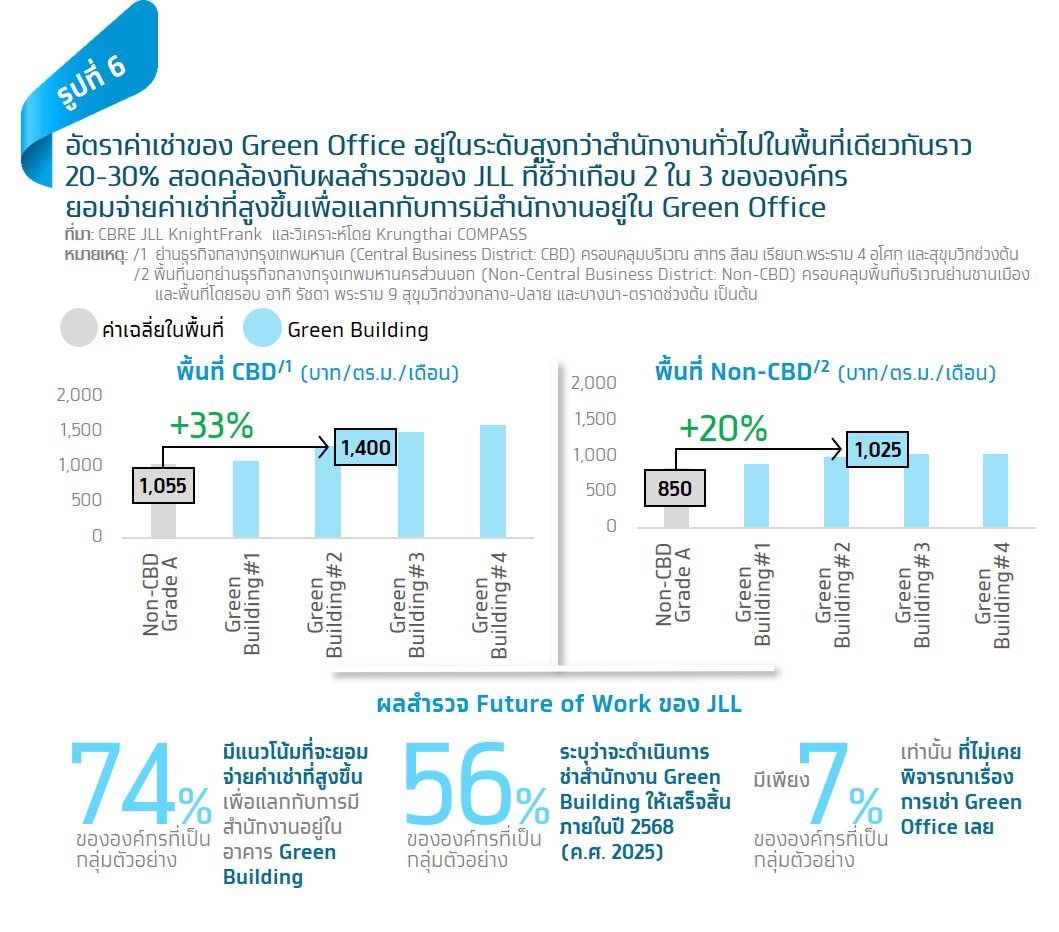

Green Office ตอบโจทย์ผู้เช่ารักษ์โลก

อย่างไรก็ตาม อาคารสำนักงานประเภท Green Building หรือ “Green Office” ยังเป็น Segment หนึ่งของธุรกิจสำนักงานให้เช่าที่ยังมีแนวโน้มได้รับการตอบรับที่ดีจากกลุ่มผู้เช่า โดยเฉพาะบริษัทต่างชาติและบริษัทขนาดใหญ่ที่ให้ความสำคัญกับกระแส ESG สะท้อนข้อมูลของ Knight Frank ที่ระบุว่าอัตราเช่า ของ Green Office ใน 9M/2565 ยังอยู่ในระดับสูงถึง 85.8% มากกว่าภาพรวมของตลาดสำนักงานที่ 80.3% จากการประเมินพบว่า แม้การพัฒนา Green Office จะมีค่าใช้จ่ายส่วนเพิ่ม แต่ 1) การกำหนดอัตราค่าเช่าได้สูงขึ้น และ 2) การประหยัดพลังงานได้ดีกว่าสำนักงานทั่วไป ทำให้การพัฒนา Green Office มีโอกาสคืนทุนเร็วกว่าสำนักงานทั่วไป 2-3 ปี