แชร์ลูกโซ่กับ 5 หลักจิตวิทยาเบื้องหลังที่ต้องรู้ทัน!

แชร์ลูกโซ่ ไม่เคยหายไป และจะไม่มีวันหายไปจากโลกใบนี้ ย้อนกลับไปในอดีต เราเคยเผชิญกับทั้งแชร์แม่ชม้อย แชร์ชาร์เตอร์ แชร์บลิสเชอร์ และล่าสุด Forex 3D สิ่งที่ ‘วงแชร์’ เหล่านี้มีเหมือนกัน ก็คือ การอ้างถึงผลตอบแทนรายเดือนที่สูงเกินจริง สัญญากับผู้เสียหายว่า จะให้ผลตอบแทนหลักหลายสิบเปอร์เซนต์ต่อเดือน แถมยังมีค่าตอบแทนจากการชวนสมาชิกหน้าใหม่เข้ามา

ข่าวที่เกี่ยวข้อง

หากมองผิวเผิน สิ่งที่ดึงดูดให้คนเข้ามาลงทุนในการลงทุนกำมะลอเหล่านี้ ก็คงจะเป็นการเล่นกับ ความโลภของมนุษย์ แต่อันที่จริงหากมองโดย ‘หลักจิตวิทยา’ แล้ว มิจฉาชีพเหล่านี้กำลังใช้ทั้งศาสตร์และศิลป์ เป่าคาถาทำให้เราหลงใหล จะมีอะไรบ้าง ไปดูพร้อมกันจะได้ไม่เสียรู้มิจฉาชีพ

แชร์ลูกโซ่กับหลักจิตวิทยา

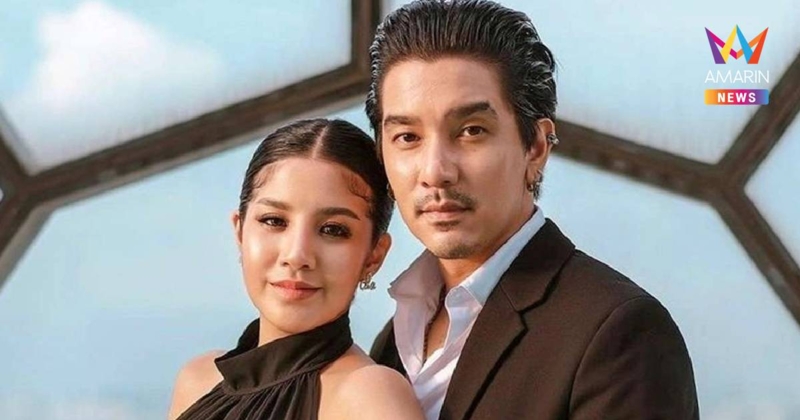

Halo Effect: ศาสดาผู้น่าเชื่อถือ

Halo คือ วงแหวนเหนือศีรษะของเทวดา Halo Effect หมายถึง ถ้าบุคคลนั้นมีลักษณะภายนอกดูน่าเชื่อถือ ไว้ใจได้ มีชื่อเสียงในสังคม เราก็จะเชื่อว่าสิ่งที่เข้าทำอยู่นั้น น่าเชื่อถือ และไว้ใจได้ด้วยเช่นกัน

ด้านตรงข้ามของ Halo Effect คือ Horn Effect ซึ่ง Horn หมายถึง เขาของปีศาจนั่นเอง

มีการทดลองหลายครั้ง ที่ให้อาสาสมัครดูภาพของบุคคลสองคน คนหนึ่งเป็นชายหน้าตาดูไม่เนี้ยบ ไว้หนวดเครา หน้าถมึงทึง กับอีกคนที่ดูสะอาดเรียบร้อย แถมหน้าตาดี

ซึ่งคนส่วนใหญ่มักเลือกไว้ใจคนที่สอง ซึ่งผลปรากฏว่า รูปบุคคลที่ 2 ที่เลือกมานั้น มักเป็นรูปของฆาตกรต่อเนื่อง ไม่ก็นักต้มตุ๋น สะท้อนให้เห็นว่า คนเรามักหลงเชื่อคนที่มีลักษณะภายนอกที่ดูดี เป็นจุดบอดให้มิจฉาชีพนำปรากฏการณ์นี้ไปใช้หลอกเรา

อย่างเช่นแชร์ลูกโซ่ที่เป็นกระแสแต่ยังไม่มีบทสรุปอยู่ในขณะนี้อย่าง ‘Forex 3D’ ท้าวแชร์คือ ‘นายอภิรักษ์ โกฎธิ’ ที่เบื้องหน้าเป็นเจ้าของโชว์รูมรถหรู RKK Auto Group ที่จำหน่ายรถหรูนำเข้าอย่าง Porsche, Lamborghini, Ferrari, Rolls-Royce ฯลฯ และอีกหลายบริษัท แต่งตัวภูมิฐาน มีไลฟ์สไตล์หรูหรา เช่นเดียวกับพิ้งกี้ สาวิกา ดาราสาวซึ่งเป็นส่วนหนึ่งของแชร์ลูกโซ่ Forex 3D เช่นกัน คนกลุ่มนี้เป็นคนที่เมื่อเราเห็นแล้วเราจะไว้ใจ และไม่สงสัยเคลือบแคลงในตัวเขา อันมีผลมาจาก Halo Effect นั่นเอง

อีกหนึ่งตัวอย่างของปรากฏการณ์ Halo Effect ที่ไม่พูดถึงไม่ได้เลยก็คือ อภิมหาแชร์ลูกโซ่ที่สร้างความเสียหายมากกว่า 2 ล้านล้านบาท! (ยิ่งใหญ่กว่า Forex 3D 1,000 เท่า!) โดยท้าวแชร์ในครั้งนี้คือ ‘Bernie Madoff’ อดีตประธาน Nasdaq 3 ปี, หนึ่งในคณะกรรมการของ NASD ซึ่งมีหน้าที่กำกับดูแลตลาด Nasdaq และยังเป็นที่ปรึกษาให้กับ ก.ล.ต. สหรัฐ ซึ่งคงไม่มีเหยื่อรายใดคิดว่า บุคคลที่มีโปรไฟล์ระดับนี้ จะกลายมาเป็นอาชญกรระดับโลก ผู้อยู่เบื้องหลังวงแชร์ลูกโซ่ที่มีขนาดใหญ่ที่สุดในประวัติศาสตร์ยุคปัจจุบัน!

แชร์ลูกโซ่กับหลักจิตวิทยา

Availability Bias: ทึกทักเอาเองตามที่เคยได้ยินมา

มนุษย์เราต้องเผชิญหน้ากับการตัดสินใจโดยเฉลี่ย 35,000 ครั้งต่อวัน หรือ 1 ครั้งในทุกๆ 2 วินาที หากเราตั้งใจใคร่ครวญทุกๆ การตัดสินใจ แม้แต่การข้ามถนน กดน้ำ หรือสั่งแกร๊บ เราคงไม่ต้องทำอะไรเป็นแน่

แทนที่จะต้องพินิจพิเคราะห์ทุกเหตุการณ์ที่เกิดขึ้นตรงหน้า สมองของเราจึงสร้างระบบ ‘ทางลัด’ ขึ้นมา ซึ่งเกิดจากการประมวลเหตุการณ์ต่างๆ ที่เราเคยเจอ และจับคู่เหตุการณ์ที่มีความใกล้เคียงกับเหตุการณ์ที่เรากำลังเผชิญอยู่ แม้จะมีส่วนเหมือนกันเพียงบางส่วน สมองก็จะมองว่าสองเหตุการณ์นี้คล้ายกัน และตัดสินใจโดยใช้ข้อมูลที่มีอยู่

แน่นอนว่า สำหรับมนุษย์ปกติที่ต้องตัดสินใจสามหมื่นกว่าครั้งต่อวัน ระบบทางลัดนี้ถือเป็นเรื่องที่ดี แต่หากเราต้องเจอการตัดสินใจที่สำคัญๆ การด่วนสรุปโดยใช้ทางลัดแบบนี้ ก็อาจทำให้เราตัดสินใจผิดพลาดได้เช่นกัน

Availability heuristic หรือ Availability Bias ก็คือ การที่เรามักจะนำเหตุการณ์ที่เพิ่งเกิดมาไม่นาน มาเป็นหลักฐานประกอบการตัดสินใจแทนที่จะหาวิเคราะห์ให้รอบด้าน

ศ. ดร. นภดล ร่มโพธิ์

คณะพาณิชยศาสตร์และการบัญชี มหาวิทยาลัยธรรมศาสตร์ ยกตัวอย่างได้อย่างเห็นภาพว่า เมื่อถามนักศึกษาในคลาสเรียน (ในตอนปี 2555) ว่าโอกาสที่จะเกิดน้ำท่วมใหญ่แบบในปี 2554 มีกี่% ซึ่งในปีนั้นมีนักศึกษาจำนวนมากตอบว่าเกิน 50% ทั้งๆ ที่น้ำท่วมในระดับปี 54 เป็นเหตุการณ์ที่เกิดขึ้นได้ยากมากๆ ซึ่งจวบจนปัจจุบันก็ยังไม่มีเหตุการณ์เช่นนั้นเกิดขึ้นซ้ำเลย

เมื่อนำมาใช้กับแชร์ลูกโซ่แล้ว ในการลงเงินครั้งแรก เหยื่ออาจชั่งใจและทำการบ้านอย่างหนัก เมื่อได้ผลตอบแทนที่ดีแล้ว แทนที่จะคิดด้วยตรรกะแบบเดียวกับครั้งแรก กลับเหลือเพียงแค่การเปรียบเทียบกับคราวก่อน ว่าครั้งที่แล้วก็สำเร็จได้ ครั้งนี้ก็คงมีโอกาสสำเร็จได้เช่นกัน

แชร์ลูกโซ่กับหลักจิตวิทยา

Framing Bias: ตีกรอบแค่ด้านบวก (อย่าคิดเยอะ)

หาก Availability Bias เกิดขึ้นจากที่สมองเราเลือกใช้ ‘ทางลัด’ ตัดสินใจจากข้อมูลที่เคยได้เจอ ได้ฟังมาแล้ว Bias แบบนี้ก็เป็นการอาศัยช่องโหว่จาก ‘ความขี้เกียจ’ ของสมองเช่นกัน

Framing Bias คืออคติท่ีเกิดขึ้นจากการคิดพิจารณาข้อมูลในกรอบที่มีให้เท่านั้น ยกตัวอย่างเช่น การตัดสินใจเลือกซื้อ iPhone 14 ในช็อปของ Apple พนักงานก็จะนำเสนอข้อดีและข้อเสียของ iPhone 14, iPhone 14 Plus, iPhone 14 Pro, iPhone 14 Pro Max ให้คุณฟัง หรือถ้าเขาใจดีหน่อย อาจจะเทียบกับ iPhone 13, 12, 11 หรือ SE ให้คุณฟังและตัดสินใจด้วย

แต่เขาจะไม่พูดว่า โทรศัพท์ Android ค่ายอื่นๆ ดีอย่างไร หรือไม่บอกว่าเงินเดือนของคุณไม่เหมาะกับการใช้ผลิตภัณฑ์ของ Apple เพราะ “กรอบ (Frame)” ที่กำหนดคือ สมาร์ทโฟนของแอปเปิลเท่านั้น

Framing Bias มักถูกยกมาใช้ในขณะที่ ‘วงแชร์’ เพิ่งเริ่มก่อตัวขึ้น ในตอนที่คนที่เข้ามาก่อนได้ผลกำไรงดงาม สมาชิกวงแชร์ (หรือมิจฉาชีพ) จะยกผลกำไรหรือสารพัดโอกาสและข้อดีเพื่อดึงดูดเหยื่อเข้ามาร่วมวง เช่น การันตีผลกำไร 10% ต่อเดือน, ได้รับผลตอบแทน 5% จากเงินปันผลที่ลูกข่ายได้ โดยมิได้พูดถึงโอกาสขาดทุนที่อาจจะเกิดขึ้น หรือความ ‘ไม่สมเหตุสมผล’ ที่มีอยู่

แชร์ลูกโซ่กับหลักจิตวิทยา

Overconfident (Emotional Bias): ใครมันจะไปโง่โดนหลอกกัน!

คนส่วนใหญ่มักจะคิดว่า คนที่จะตกเป็นเหยื่อของมิจฉาชีพ จะต้องเป็นคนที่ไม่มีความมั่นใจ ไม่ค่อยกล้าตัดสินใจด้วยตัวเองเท่านั้น แต่หลักจิตวิทยาข้อนี้จะบอกว่า คุณอาจคิดผิด

ภายใต้อคติทางอารมณ์ (Emotional Bias) มีรูปแบบที่เรียกว่า ‘Overconfident’ หรือความมั่นใจเกินไปนั่นเอง คนที่มั่นใจในความคิด การตัดสินใจของตัวเองมากเกินไป ก็สามารถตกเป็นเหยื่อของมิจฉาชีพได้เช่นกัน เพราะเขาเหล่านี้จะเชื่อว่า ตัวเองมีข้อมูล มีความสามารถมากกว่าคนอื่น จึงเชื่อมั่นว่าการตัดสินใจของตัวเองถูกต้อง ที่สำคัญ พวกเขาจะเชื่อมั่นว่า ‘ตัวเองไม่มีทางโดนหลอกแน่ๆ’

ดีไม่ดี เหยื่อที่มั่นใจในตัวเองมากๆ คิดเข้าข้างตัวเองว่าตัวเองแน่ กลับจะเป็นคนเอ่ยปากชวนคนอื่นๆ ให้มาเข้าวงแชร์ลูกโซ่ด้วยซ้ำ เพราะคิดว่าตัวเองเข้าใจสิ่งนี้ทะลุปรุโปร่ง และอยากให้คนอื่นๆ ได้เจอโอกาสดีๆ เหมือนที่ตัวเองกำลังเจออยู่

แชร์ลูกโซ่กับหลักจิตวิทยา

Herding Behavior: พฤติกรรมเฮโลรวมฝูง

อีกหนึ่งตัวกระตุ้นที่นักต้มตุ๋นมักจะนำมาจูงจมูกเหยื่อการลงทุนทั้งหลาย ก็คือ ‘พฤติกรรมรวมฝูง (Herding Behavior)’ ซึ่งก็เป็นสิ่งที่ฝังอยู่ในดีเอ็นเอของเรามาอย่างยาวนาน เพราะมนุษย์เป็นสัตว์สังคม หากย้อนไปตั้งแต่สมัยที่เรายังต้องอยู่ป่าอยู่ถ้ำ การที่เราเกาะกลุ่ม หรือปฏิบัติตัวตามคนหมู่มาก จะเพิ่มโอกาสในการรอดชีวิตให้กับเรามากกว่า

อีกอย่าง การที่เราเห็นว่า สินค้า โรงแรม ร้านอาหาร หรือแม้แต่การลงทุนรูปแบบไหน กำลังเป็นที่นิยม เราก็มักอยากจะเข้าไปลิ้มลองดูสักตั้ง เพราะการมีคนจำนวนมากได้เข้าร่วมหรือใช้บริการสิ่งนั้น ก็คงพอเป็นเครื่องยืนยันได้สิ่งนั้นเป็นของดีที่มีคนต้องการมากมาย แต่อันที่จริงค่อนข้างไม่เป็นเหตุเป็นสักเท่าใด

เพราะหากมองในแง่ของการลงทุนแล้ว ไม่ว่าจะมี ‘ผู้ร่วมชะตากรรม’ ร่วมกับเรามากหรือน้อย ความเสี่ยงภายนอกที่เกิดจากภาวะเศรษฐกิจ หรือความเสี่ยงภายในที่เกิดจากสินทรัพย์ หรือการลงทุนชนิดนั้นๆ เองก็ไม่ได้เปลี่ยนไปเลย พูดง่ายๆ ก็คือจำนวนคนไม่ได้มีผลต่อกติกา จะคนมากคนน้อย กติกาในการได้กำไร-ขาดทุนก็ยังเหมือนเดิม

แต่เพราะสิ่งนี้ มีผลกระทบต่อเราในแง่ ‘อารมณ์’ มากกว่า ‘เหตุผล’ วงแชร์ทั้งหลายจึงมักยกมาอ้างว่า มีจำนวนผู้ร่วมลงทุนมากเป็นหลักพันหลักหมื่นคน มีบุคคลมีชื่อเสียง ดาราหรือนักลงทุนชื่อดังร่วมลงทุนด้วย คำโฆษณาเหล่านี้ก็อาจกระตุ้นให้ใครหลายคน ตัดสินใจกระโดดเข้าร่วมวงแชร์ โดยไม่ได้แคร์ถึงความเป็นไปได้ในมุมอื่นๆ

istock-187169275.jpg)

ความรู้ทางด้านการลงทุน ความช่างสงสัย และสติสัมปชัญญะ คือ 3 กุญแจสำคัญที่จะทำให้เราอยู่รอดปลอดภัยจากสารพัดกลลวงแชร์ลูกโซ่ ที่นำทั้งผลตอบตอบแทนสุดหวือหวา และสารพัดวิธีการทางจิตวิทยามาล่อลวงให้เราติดกับ เล่นกับความโลภ ความกลัว และความขี้เกียจของมนุษย์

หากสงสัยว่าการลงทุนที่เราเจอ เป็นแชร์ลูกโซ่หรือไม่ ให้ปรึกษาผู้เชี่ยวชาญ หรือสอบถามจาก ติดต่อศูนย์บริการประชาชน ก.ล.ต. โทร 1207 ศูนย์คุ้มครองผู้ใช้บริการทางการเงิน ธปท. โทร 1213 ทันที

ยังมีหลักจิตวิทยามากมาย ที่สามารถนำมาใช้อธิบายพฤติกรรมการด้านลงทุนอีกมากมาย Spotlight จะนำมาเล่าสู่กันฟังในครั้งถัดไป

ที่มา : DKR, Emerald, NCBI, Investopedia, ลงทุนศาสตร์, Mission to the Moon, HR EGG

istock-585321518.jpg)