Q1 แบงก์ปล่อยสินเชื่อรายย่อยลดลง สินเชื่อรถยนต์หด 3% เหตุกังวลหนี้เสียพุ่งสูง รวม 5.02 แสนล้านบาท

ธปท. เผยแบงก์พาณิชย์ปล่อยสินเชื่อสำหรับสินค้าอุปโภคบริโภคลดลงในไตรมาสที่ 1 เหตุกังวลหนี้เสียสูงพุ่งทะลุ 5.02 แสนล้านบาท โดยสินเชื่อรถยนต์ลดลงถึง 3% และอัตราการขยายตัวสินเชื่อที่อยู่อาศัยลดลงจาก 1.3% มาเป็น 1%

คอนเทนต์แนะนำ

ในวันนี้ (21 พ.ค.) นางสาว สุวรรณี เจษฎาศักดิ์ ผู้ช่วยผู้ว่าการ สายกำกับสถาบันการเงิน และ นางสาว อัจจนา ล่ำซำ ผู้อำนวยการอาวุโส ฝ่ายตรวจสอบแบบจำลองและวิเคราะห์ความเสี่ยงสถาบันการเงิน ของธนาคารแห่งประเทศไทย (ธปท.) ได้เผยผลสรุปภาพรวมการดำเนินงานของธนาคารพาณิชย์ สำหรับไตรมาสที่ 1 ปี 2567

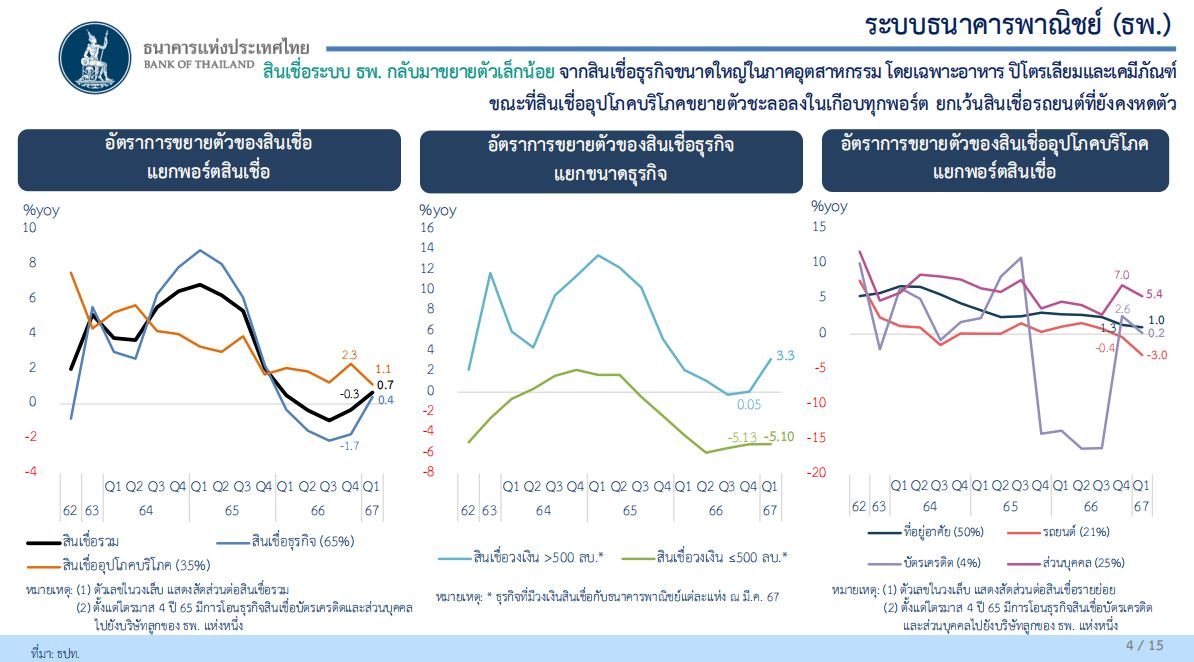

จากการแถลง พบว่า อัตราการปล่อยสินเชื่อในระบบธนาคารพาณิชย์ ในไตรมาสที่ 1 ปี 2567 กลับมาขยายตัวเล็กน้อยที่ 0.7% จากระยะเดียวกันปีก่อน จากสินเชื่อธุรกิจขนาดใหญ่ในภาคอุตสาหกรรม โดยเฉพาะอาหาร ปิโตรเลียมและเคมีภัณฑ์

ขณะที่ อัตราการขยายตัวของสินเชื่ออุปโภคบริโภคขยายตัวชะลอลงในเกือบทุกพอร์ต โดยในภาพรวมชะลอลงจาก 2.3% ในไตรมาสที่ 4 ของปี 2566 มาเหลือ 1.1% ในไตรมาสที่ 1 ของปี 2567 โดยหากแบ่งเป็นพอร์ตสินเชื่อ จะพบว่า สินเชื่อย่อยที่ลดลงมากที่สุด คือ สินเชื่อรถยนต์ที่หดตัวเพิ่มจาก -0.4% ในไตรมาสก่อนหน้ามาอยู่ที่ -3% ในไตรมาสที่ 1 เนื่องจากธนาคารระมัดระวังในการปล่อยสินเชื่อมากขึ้น และผู้บริโภคมีกำลังซื้อลดลง

นอกจากสินเชื่อรถที่หดตัวลงแล้ว สินเชื่อที่อยู่อาศัย ก็หดตัวเช่นเดียวกัน จาก 1.3% เหลือ 1% ในไตรมาสที่ 1 เพราะธนาคารปล่อยสินเชื่อลดลง และดีมานด์ลดลงตามกำลังซื้อ โดยเฉพาะดีมานด์ของกลุ่มที่อยู่อาศัยแนวราบที่ราคาไม่เกิน 5 ล้านบาท สะท้อนว่า ผู้บริโภคที่มีกำลังซื้อน้อยลงหรือถูกปฏิเสธสินเชื่อที่อยู่อาศัยในช่วงที่ผ่านมาเป็นผู้มีรายได้ปานกลาง หรือต่ำเป็นส่วนมาก

หนี้เสียพุ่งทะลุ 5.02 แสนล้านบาท หนี้บัตรเครดิตเพิ่มมากสุด

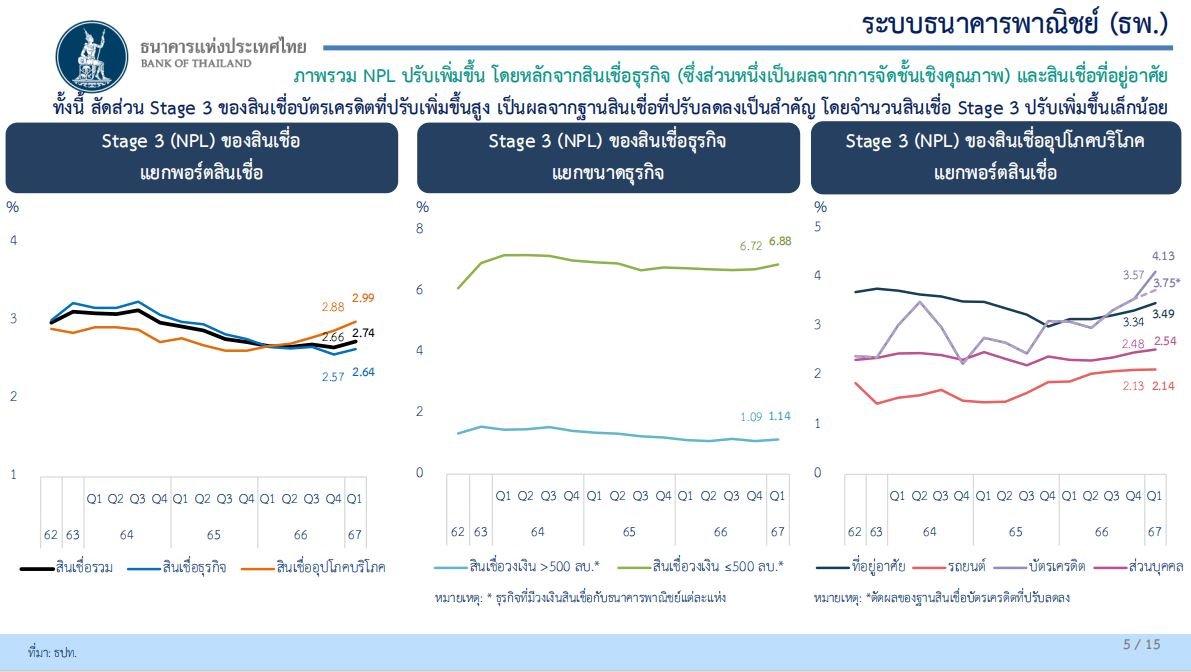

ในไตรมาสที่ 1 ข้อมูลของธปท. พบว่า ยอดหนี้เสีย หรือยอดคงค้างสินเชื่อด้อยคุณภาพ (non-performing loan: NPL หรือ stage 3) เพิ่มขึ้นเป็นอย่างมาก โดยเพิ่มมาอยู่ที่ 5.02 แสนล้านบาท จาก 9.8 พันล้านบาทในไตรมาสที่ผ่านมา คิดเป็นสัดส่วน NPL ต่อสินเชื่อรวมที่ 2.74% จาก 2.66%

นางสาว สุวรรณี กล่าวว่า มูลค่า NPL ดังกล่าวเพิ่มขึ้นจากสินเชื่อธุรกิจ ซึ่งส่วนหนึ่งเป็นผลจากการจัดชั้นเชิงคุณภาพ จากผลประกอบการที่แย่ลง หรือการขาดทุน เพราะไทยส่งออกสินค้าได้ลดลง ในขณะที่อุตสาหกรรมร้านอาหารและบริการต้องแบกรับภาระจากต้นทุนวัตถุดิบที่สูงขึ้น

ทั้งนี้ ข้อมูลของธปท. ยังระบุอีกว่า ในไตรมาสที่ 1 ของปี 2567 อัตรามูลค่าหนี้เสียของสินเชื่อธุรกิจเพิ่มขึ้นจาก 2.57% มาเป็น 2.64% ขณะที่อัตรามูลค่าหนี้เสียของสินเชื่ออุปโภคบริโภคเพิ่มขึ้นจาก 2.88% เป็น 2.99%

โดยหากแบ่ง NPL ของสินเชื่ออุปโภคบริโภคออกตามประเภทพอร์ต พบว่า NPL ของสินเชื่อบัตรเครดิตเพิ่มขึ้นมากที่สุดในไตรมาสที่ 1 ของปี 2567 โดยเพิ่มขึ้นจาก 3.57% มาเป็น 4.13% ของหนี้บัตรเครดิตทั้งหมด โดยเฉพาะลูกหนี้กลุ่มเปราะบาง ประกอบอาชีพอิสระ รายได้ต่ำกว่า 30,000 บาท และมีบัตรเครดิตหลายใบคือ 2-5 ใบขึ้นไป

ในส่วนของสินเชื่อ stage 2 ซึ่งหมายถึง สินเชื่อที่ขาดชำระเงินต้น หรือดอกเบี้ยเป็นระยะเวลารวมกันเกินกว่า 1 เดือนแต่ไม่เกิน 3 เดือน พบว่า มูลค่าเพิ่มขึ้นเช่นเดียวกันจาก 5.88% มาเป็น 6.13% ของสินเชื่อทั้งหมดในไตรมาสที่ 1 ของปี 2567 สะท้อนว่า ในอนาคตจำนวนหนี้เสีย stage 3 หรือหนี้ที่ขาดชำระเกิน 3 เดือน อาจเพิ่มขึ้นอีก หากประชากรกลุ่มเปราะบางยังไม่มีรายได้เพิ่มขึ้น หรือต้องประสบความเดือดร้อนซ้ำจากภาวะเงินเฟ้อของแพง

นอกจากนี้ นางสาว สุวรรณี ยังกล่าวว่า ธปท. ยังต้องติดตามความสามารถในการชำระหนี้ธุรกิจของ SMEs ขนาดเล็ก และครัวเรือนบางกลุ่มที่ยังมีฐานะการเงินเปราะบางจากรายได้ที่ฟื้นตัวช้า ซึ่งคาดว่าจะยังส่งผลให้ NPL ทยอยปรับเพิ่มขึ้น แต่ยังอยู่ในระดับที่สามารถบริหารจัดการได้ และไม่เกิดการเพิ่มขึ้นอย่างก้าวกระโดด

สำหรับสัดส่วนหนี้ครัวเรือนในไตรมาสที่ 4 ของปี 2566 อยู่ที่ 91.3% ต่อ GDP ปรับเพิ่มขึ้นเล็กน้อยจากไตรมาส 3 ซึ่งอยู่ที่ระดับ 90.9% ต่อ GDP

ผลประกอบการแบงก์ดีขึ้น NIM ลดลงจากต้นทุนเงินฝาก

สำหรับผลการดำเนินงานของระบบธนาคารพาณิชย์ ช่วงไตรมาส 1 ปี 2567 พบว่า ปรับตัวดีขึ้นจากไตรมาสก่อน กำไรแตะ 68,000 ล้านบาท หรือขยายตัว 14.7% จากช่วงเดียวกันของปีก่อนหน้า และ 28.7% จากไตรมาสก่อนหน้า โดยมีปัจจัยหลักมาจากค่าใช้จ่ายดำเนินงาน และค่าใช้จ่ายสำรองที่ลดลง

ทั้งนี้ ในไตรมาสที่ 1 ธปท.พบว่า รายได้ดอกเบี้ยสุทธิลดลงจากต้นทุนเงินรับฝากที่เพิ่มขึ้น ส่งผลให้ Net Interest Margin (NIM) ของระบบธนาคารพาณิชย์ปรับลดลงจาก 3.17% ในไตรมาสก่อนหน้ามาเป็น 3.02% ในไตรมาสปัจจุบัน แต่ยังเพิ่มขึ้นเมื่อเทียบกับช่วงเดียวกันในปีก่อนหน้า ซึ่งอยู่ที่ 2.77%