เงินเกษียณประกันสังคม ฉบับมนุษย์เงินเดือน

มนุษย์เงินเดือนเอกชนที่มีเงินส่วนหนึ่งถูกหักออกจากเงินเดือนทุกเดือน หนึ่งในนั้นคือเงินสมทบประกันสังคม ที่หลายคนถูกหักเดือนละ 750 บาท (กรณีเงินเดือน 15,000 บาทขึ้นไป) บางคนอาจมองว่าเป็นภาระ แต่รู้หรือไม่เงินที่ถูกหักไปนี้จะกลับคืนมาให้เราอีกหลายเท่าหลังเกษียณอายุ

บทความนี้จะขอนำสิ่งน่ารู้เกี่ยวกับสวัสดิการหลังเกษียณจากประกันสังคม สำหรับมนุษย์เงินเดือน หรือผู้ประกันตนตามมาตรา 33 มาเล่าให้เหล่ามนุษย์เงินเดือนเอกชนที่อยู่ในระบบประกันสังคมทราบกัน

ข่าวที่เกี่ยวข้อง

1.ใครได้บำเหน็จ vs ใครได้บำนาญ

การได้รับเงินบำเหน็จ (เงินก้อน) หรือเงินบำนาญ (เงินรายเดือน) ผู้ประกันตนไม่มีสิทธิว่าจะเลือกรับรูปแบบใด แต่จะขึ้นอยู่กับเงื่อนไขตามระยะเวลาที่ได้จ่ายเงินสมบทมา จนถึงวันเกษียณอายุตอนอายุ 55 ปีบริบูรณ์ขึ้นไป โดย

จ่ายเงินสมทบมาไม่ถึง 180 เดือน (15 ปีเต็ม) จะได้รับเงินบำเหน็จ (เงินก้อน) ซึ่งหลักๆ มาจาก 3 ส่วน

- 3 ใน 5 ของเงินที่ลูกจ้างสมทบในแต่ละเดือน เช่น ถูกหักเงินสมทบรวมเดือนละ 750 บาท (กรณีเงินเดือน 15,000 บาทขึ้นไป) จะมีเงินจำนวน 450 บาท ถูกสะสมไว้เป็นส่วนหนึ่งของเงินบำเหน็จ

- เงินที่นายจ้างสมทบเพิ่ม ซึ่งโดยปกติจะเท่ากับเงินที่ลูกจ้างสมทบ เช่น เดือนละ 450 บาท (กรณีลูกจ้างเงินเดือน 15,000 บาทขึ้นไป)

- ผลตอบแทนจากการนำเงินที่ลูกจ้างและนายจ้างสมทบไปลงทุน ซึ่งติดตามผลตอบแทนดังกล่าวได้ที่เว็บไซต์สำนักงานประกันสังคม

จ่ายเงินสมทบมา 180 เดือนขึ้นไป (15 ปีเต็ม) จะได้รับเงินบำนาญ (รายเดือน)

โดยจะได้รับเงินบำนาญขั้นต่ำ 20%ของฐานเงินเดือน 60 เดือนสุดท้ายก่อนเกษียณ (ปัจจุบันคิดฐานเงินเดือนสูงสุด 15,000 บาท) และเพิ่มอีก 1.5%ของฐานเงินเดือนดังกล่าว สำหรับระยะเวลาที่ส่งเงินสมทบนานขึ้น 12 เดือน ยกตัวอย่างเช่น คนเงินเดือน 15,000 บาทขึ้นไป

- มีการส่งเงินสมทบมา 20 ปี จะได้รับเงินบำนาญในอัตรา 27.5%ของฐานเงินเดือน หรือ 4,125 บาท ซึ่งคำนวณจาก “20% + 1.5% x (20ปี – 15ปี) x ฐานเงินเดือน 15,000 บาท”

- ส่งเงินสมทบมา 30 ปี จะได้รับเงินบำนาญในอัตรา 42.5%ของฐานเงินเดือน หรือ 6,375 บาท ซึ่งคำนวณจาก “20% + 1.5% x (30ปี – 15ปี) x ฐานเงินเดือน 15,000 บาท”

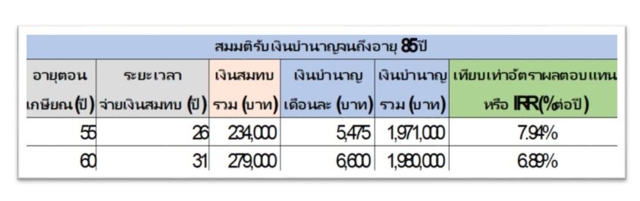

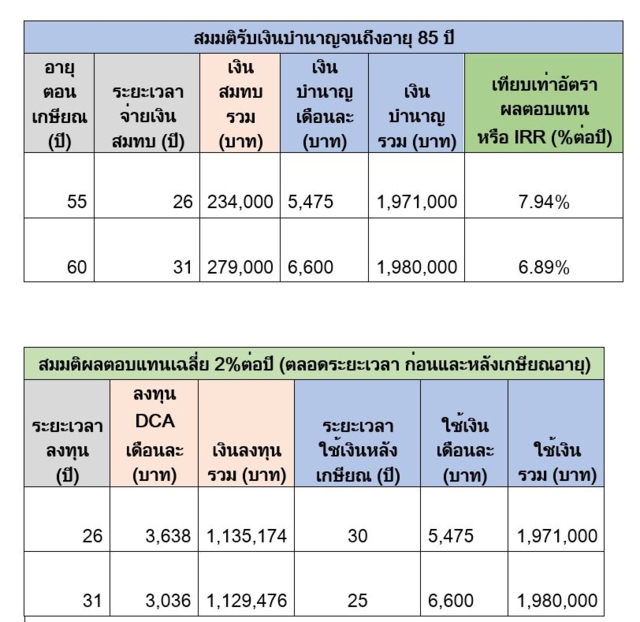

2.อยากได้เงินบำนาญเท่าประกันสังคม ต้องลงทุนเท่าไร

หากเป็นกรณีได้รับเงินบำนาญ (รายเดือน) ผู้ประกันตนจะได้รับทุกเดือนไปจนกว่าเสียชีวิต ซึ่งหากสมมติว่าเริ่มทำงานเอกชนฐานเงินเดือน 15,000 บาท พร้อมกับจ่ายเงินสมทบประกันสังคมตั้งแต่ตอนอายุ 30 ปี เดือนละ 750 บาททุกเดือน หากได้รับเงินบำนาญไปจนถึงอายุ 85 ปี สำหรับคนที่เกษียณอายุตอนอายุ 55 ปี และ 60 ปี จะได้รับเงินบำนาญเดือนละ 5,475 บาท และ 6,600 บาท ตามลำดับ

ซึ่งหากมีการนำเงินไปลงทุนแบบ DCA (Dollar-Cost Averaging) เป็นจำนวนเงินเดือนละ 750 บาททุกเดือน เหมือนกับที่จ่ายเงินสมทบประกันสังคม (ไม่คำนึงถึงเงินสมทบส่วนของนายจ้าง และสิทธิอื่นที่ได้รับจากประกันสังคม) ก็ต้องเลือกการลงทุนที่ให้ผลตอบแทนเฉลี่ย 7.94%ต่อปี และ 6.89%ต่อปี ตามลำดับ ถึงจะได้รับเงินบำนาญเทียบเท่ากับที่ได้รับจากประกันสังคม ซึ่งอาจต้องลงทุนในกองทุนหุ้น หรือกองทุนผสมที่มีสัดส่วนการลงทุนในหุ้นที่สูง ถึงมีโอกาสสร้างผลตอบแทนดังกล่าวได้

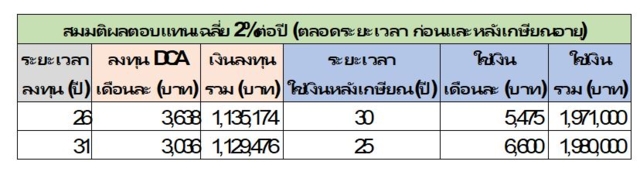

สำหรับคนที่รับความเสี่ยงจากการลงทุนได้ต่ำ เช่น เน้นลงทุนเฉพาะเงินฝากหรือกองทุนตราสารหนี้ที่อาจให้ผลตอบแทนโดยเฉลี่ยเพียง 2%ต่อปี หากต้องการสร้างเงินบำนาญได้เทียบเท่ากับที่ได้รับจากประกันสังคม ต้องมีการลงทุน DCA ในแต่ละเดือน มากกว่าที่จ่ายเงินสมทบประกันสังคม 3-5 เท่า เช่น

อย่างไรก็ตาม อย่าลืมว่าเงินสมทบเดือนละ 750 บาทนั้น นอกจากเงินบำเหน็จบำนาญแล้ว ผู้ประกันตนยังได้รับสิทธิอื่นๆ อีก เช่น กรณีคลอดบุตร สงเคราะห์บุตร ว่างงาน เจ็บป่วยหรือประสบอันตราย และเสียชีวิต

3.การเปลี่ยนแปลงประกันสังคม ที่ส่งผลต่อเงินบำนาญ

นับตั้งแต่ปลายปี 67 ที่ผ่านมา ได้มีข่าวเกี่ยวกับประกันสังคมที่อาจส่งผลต่อเงินบำนาญที่จะได้รับหลังเกษียณ เช่น ข่าวการปรับสูตรเงินบำนาญจากที่คิดจากฐานเงินเดือนเฉลี่ย 60 เดือนสุดท้าย เป็นการใช้สูตรบำนาญแบบ CARE (Career-Average Revalued Earnings) หรือ “เฉลี่ยตลอดการทำงาน ปรับเป็นค่าเงินปัจจุบัน” ซึ่งการปรับสูตรนี้อาจไม่ได้ส่งผลให้คนที่ทำงานเป็นมนุษย์เงินเดือนตลอดช่วงอายุการทำงานได้เงินบำนาญมากขึ้น แต่ก็ทำให้เป็นธรรมต่อผู้ที่เคยเป็นมนุษย์เงินเดือนที่ลาออกไปทำอาชีพอิสระและเลือกจ่ายเงินสมทบประกันสังคมด้วยฐานรายได้ที่ใช้คำนวณต่ำลง

สำหรับข่าวเกี่ยวกับการปรับฐานค่าจ้างขั้นต่ำจากเดือนละ 15,000 บาท เป็น

- เดือนละ 17,500 บาท ในปี 2569-2571

- เดือนละ 20,000 บาท ในปี 2572-2574

- และเดือนละ 23,000 บาท ตั้งแต่ปี 2575

ที่แม้ทำให้ผู้ประกันตนต้องจ่ายเงินสบทบประกันสังคมมากขึ้น แต่ก็จะได้รับเงินบำนาญประกันสังคมมากขึ้นตาม เช่น อาจได้เพิ่มขึ้นสูงสุดเป็น เดือนละ 8,395 บาท และ 10,120 บาท สำหรับผู้ที่จ่ายเงินสมทบ 26 ปี และ 31 ปีตามลำดับ (กรณีใช้สูตรบำนาญแบบเก่า)

4.ทางเลือกสร้างเงินเก็บเพิ่ม เพื่อวัยเกษียณ

แม้ฐานเงินเดือนของประกันสังคมจะสูงขึ้นหรือมีการปรับสูตรบำนาญแล้วก็ตาม แต่การหวังพึ่งพาเงินบำนาญจากประกันสังคมเพื่อยังชีพและใช้จ่ายหลังเกษียณตั้งแต่อายุ 55 ปี หรือ 60 ปี ไปจนถึงอายุ 85 ปี คงยังไม่เพียงพอ ผู้มีรายได้ทุกคนจึงควรเก็บเงินหรือลงทุนเพิ่มในทางเลือกต่างๆ เพื่อให้มีเงินไว้ใช้ในยามเกษียณมากขึ้น

โดยเฉพาะมนุษย์เงินเดือนที่มีรายได้ถึงเกณฑ์ต้องเสียภาษี ทางเลือกการลงทุนหรือเก็บเงินเพื่อลดหย่อนภาษี ถือเป็นทางเลือกลำดับต้นๆ ที่ควรพิจารณา ได้แก่

- กองทุนสำรองเลี้ยงชีพ ที่นายจ้างบางแห่งอาจเปิดโอกาสให้ลูกจ้างเลือกเพิ่มอัตราเงินสะสมได้สูงสุด 15%ของฐานเงินเดือน รวมถึงอาจสามารถเลือกนโยบายการลงทุน ที่มีความเสี่ยงและโอกาสรับผลตอบแทนที่มากขึ้นได้จากนโยบายการลงทุนปัจจุบันที่เลือกอยู่

- กองทุน RMF ที่สามารถลงทุนได้ไม่เกิน 30%ของเงินได้พึงประเมินทั้งปีที่เสียภาษี สูงสุด 500,000 บาท

- กองทุน Thai ESG ที่สามารถลงทุนได้ไม่เกิน 30%ของเงินได้พึงประเมินทั้งปีที่เสียภาษี สูงสุด 300,000 บาท

- กองทุน Thai ESG Extra สำหรับการนำเงินไปลงทุนในช่วง พ.ค. - มิ.ย. 68 (รอประกาศสรรพากร) สามารถลงทุนได้ไม่เกิน 30%ของเงินได้พึงประเมินทั้งปีที่เสียภาษี สูงสุด 300,000 บาท (ยังไม่รวมสิทธิ กรณีย้ายเงินลงทุนจากกองทุน LTF ที่ถืออยู่มาลงทุน กองทุน Thai ESG Extra)

- เบี้ยประกันชีวิต เช่น ประกันชีวิตแบบสะสมทรัพย์ ฯลฯ ที่สามารถนำเบี้ยที่จ่ายจริงมาลดหย่อนภาษีได้ไม่เกิน 100,000 บาท

- เบี้ยประกันบำนาญ ที่สามารถนำเบี้ยที่จ่ายจริงมาลดหย่อนภาษีได้ไม่เกิน 15%ของเงินได้พึงประเมินทั้งปีที่เสียภาษี สูงสุด 200,000 บาท

โดยการลงทุนในกองทุน RMF กองทุน Thai ESG และกองทุน Thai ESG Extra เนื่องจากเป็นการลงทุนระยะยาว เพื่อโอกาสในการสร้างผลตอบแทนที่เหมาะสม แนะนำเลือกลงทุนในกองทุนที่มีนโยบายเป็นกองทุนผสมที่มีการกระจายการลงทุนทั้งหุ้นและตราสารหนี้ หรือแบ่งลงทุนด้วยตนเองให้หลากหลาย ทั้งกองทุนที่มีนโยบายเป็น กองทุนหุ้นต่างประเทศ กองทุนหุ้นไทย และกองทุนตราสารหนี้

ชีวิตวัยเกษียณที่สักวันต้องมาถึงสำหรับทุกคน การเตรียมเงินให้พร้อมเพื่อใช้จ่ายในวัยเกษียณจึงเป็นสิ่งสำคัญ เพราะหากวันนั้นมาถึงแต่กลับมีเงินไม่เพียงพอให้ใช้จ่าย ก็อาจทำให้ต้องใช้ชีวิตด้วยการใช้จ่ายเพียงเดือนละ 3,000 – 6,600 บาท จากเงินที่ได้รับจากประกันสังคม บวกกับเบี้ยยังชีพผุ้สูงอายุอีกเดือนละ 600 – 1,000 บาทเท่านั้น

คอนเทนต์แนะนำ

ราชันย์ ตันติจินดา

นักวางแผนการเงิน CFP