ผ่าหนี้เสีย (NPL) คนไทยทะลุ 1 ล้านล้านบาท มาจากไหนบ้าง ?

Highlight

ไฮไลต์

Key Message:

- หนี้เสีย (NPL) ในระบบทะลุ 1 ล้านล้านบาทสัญญาณอันตรายกระทบเศรษฐกิจไทย

- หนี้เสียกลุ่มรถยนต์พุ่ง 28% เกรงลุกลามไปสินเชื่อบ้าน ที่เริ่มผิดนัดชำระสูงถึง31%

- กลุ่มคนรายได้น้อย รายได้ยังไม่กลับสู่ภาวะปกติเหมือนก่อนโควิด

- เสนอลดอกเบี้ย MRR ช่วยลูกหนี้ และ ลดต้นทุนให้ธนาคารพาณิชย์ มีสภาพคล่องมาช่วยลูกหนี้

หนี้เสียในภาคครัวเรือนไทยปี 2566 ที่สูงถึง 1.046 ล้านล้านบาท เพิ่มขึ้นจากปีก่อน 6.6% เป็นข้อมูลที่ไม่ได้เห็นบ่อยนักในระบบเศรษฐกิจไทย ผู้จัดการใหญ่ บริษัท ข้อมูลเครดิตแห่งชาติ จำกัด หรือ เครดิตบูโร คุณสุรพล โอภาสเสถียร ให้สัมภาษณ์กับ SPOTLIGHT ว่า หนี้เสียในระบบของไทยปกติจะอยู่ราวๆ 8 แสน ถึง 9 แสนล้านบาท การที่ตัวเลขหนี้เสียแตะ 1 ล้านล้านบาท ถือว่าสูงมากและต้องเร่งแก้ไขเนื่องจากจะไปส่งผลกระทบกับศักยภาพของเศรษฐกิจไทยแน่นอน

ข่าวที่เกี่ยวข้อง

ภาพรวมหนี้ครัวเรือนไทยมีมูล 16.2 ล้านล้านบาท สูงกว่า 90%ต่อ GDP โดยอยู่ในฐานข้อมูลของเครดิตบูโรราว 13.7 ล้านล้านบาท และมีสถาบันการเงิน 140 แห่งเป็นสมาชิก โดยในจำนวน 13.7 ล้านล้านบาทนี้ เป็นหนี้เสียแล้ว 1 ล้านล้านบาท SPOTLIGHT จะพามาผ่าดูไส้ในมันคือหนี้อะไรบ้าง และทางออกในการปลดหนี้ของคนไทยจะเป็นอย่างไร

จับตาหนี้เสียกลุ่มสินเชื่อรถยนต์ที่มีอัตราการเพิ่มสูงสุด 28%

หนี้เสีย หรือ NPL คือ หนี้ที่ค้างชำระเกิน 90 วัน มีจำนวนทั้งสิ้น 1.046 ล้านล้านบาท แบ่งเป็นดังนี้

- สินเชื่อส่วนบุคคล 260,194 ล้านบาท +12%

- สินเชื่อรถยนต์ 230,601 ล้านบาท +28%

- สินเชื่อบ้าน 180,344 ล้านบาท +7%

- บัตรเครดิต 61,041 ล้านบาท +11.9%

- สินเชื่อธุรกิจ 67,773 ล้านบาท -8.7%

- สินเชื่อภาคเกษตร 46,427 ล้านบาท -39.9%

- อื่นๆ 200,520 ล้านบาท +3%

จะเห็นได้ว่า หนี้เสียที่มีอัตราการเพิ่มขึ้นสูงสุดคือสินเชื่อยานยนต์ มีมูลค่า 230,601 ล้านบาท เพิ่มขึ้นถึง 28% สูงสุดเมื่อเทียบกับหนี้เสียทั้งหมด และหากไปดูการปล่อยสินเชื่อยานยนต์ในปีที่แล้วกลับพบว่า โตแค่ 1.2% คนถูกปฏิเสธสินเชื่อสูงมาก เพราะสถาบันการเงินเองก็คุมเข้มในการปล่อยกู้ เนื่องจากที่ผ่านมาเมื่อคนผ่อนไม่ไหวเอารถมาคืนแล้วถูกนำไปขายทอดตลาดมาใช้หนี้ พบว่า สถาบันการเงินขาดทุนไม่คุ้มค่า เนื่องจากขณะนี้ราคารถมือสองก็ตกลงมาก จากความนิยมในรถไฟฟ้าเพิ่มขึ้น

เมื่อสภาพหนี้คนไทยที่พอกพูน ผ่อนไม่ไหว รถยิ่งไหลเข้าลานประมูลสูงถึง 200,000 คันในปี2566 ซึ่งถ้าเทียบกับตอนโครงการรถคันแรกที่คนไทยแห่ซื้อรถมีหนี้เสียและรถไหลเข้าลานประมูลปี 3 แสนคันเลยทีเดียว โดยเฉพาะกลุ่มคนเจนวายที่พบปัญหาผ่อนรถไม่ไหว ขณะที่ยอดการผิดนัดชำระหนี้ มากกว่า 30 วันแต่ไม่เกิน 90 วันของหนี้รถยนต์ก็พบว่า อยู่ในระดับสูงคือ 208,321 ล้านบาท เพิ่มขึ้น 7.6%

คุณสุรพล มองว่า แนวทางการปรับโครงสร้างหนี้เสียของกลุ่มรถยนต์ทำได้ยากกว่า สินเชื่อบ้าน เนื่องจาก อายุการใช้งานหรือสมรรถนะของรถยนต์ถดถอยลงมากเมื่อรถมีอายุเก่าขึ้น มูลค่าก็ตกลง ดังนั้น จึงต้องจับตาดูให้ดีว่า ตัวเลขกลุ่มหนี้กำลังจะเสียจะสามารถฟื้นกลับมากลายเป็นหนี้ปกติได้หรือไม่

Next Wave ลูกต่อไปที่น่าเป็นห่วงคือ สินเชื่อบ้าน เนื่องจากข้อมูลการผิดนัดชำระหนี้ หรือ หนี้รอเน่า Special Mention (SM) ซึ่งหมายถึงหนี้ที่มีการค้างชำระเกิน 30 วัน แต่ยังไม่เกิน 90 วัน ในปี 2566 อยู่ที่ 6.1 แสนล้านบาท เพิ่มขึ้นถึง31% เทียบกับปีที่แล้วสะท้อนว่า คนเริ่มผ่อนบ้านไม่ไหวโดยเฉพาะบ้านที่ราคาต่ำกว่า 3 ล้านบาท

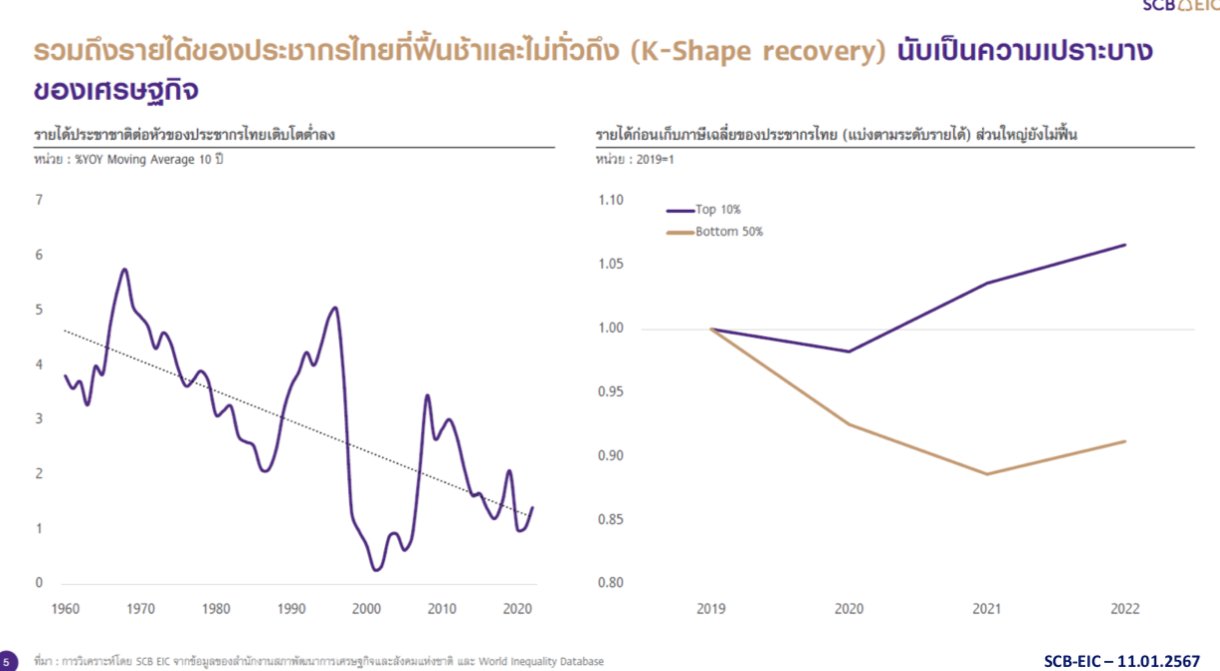

“ตั้งแต่โควิดเป็นต้นมากลุ่มคนรายได้น้อย ยังไม่ได้ฟื้นตัวกลับเข้าสู่ภาวะปกติมีข้อมูลชัดเจนว่า คนรายได้ 30,000 - 50,000 บาท ซึ่งเป็นลูกค้ากลุ่มใหญ่ของธนาคาร ยังไม่ได้กลับมามีรายรับรายจ่ายที่ปกติเหมอนก่อนโควิด แตกต่างจาก กลุ่มคนรายได้ระดับบนที่ตอนนี้มีสถานการณ์ที่ฟื้นตัวขึ้นชัดเจนแล้ว” คุณสุรพล มองว่า นี่จึงเป็นเหตุผลสำคัญที่ทำให้กลุ่มคนรายได้ปานกลางถึงน้อย เริ่มมีอาการผิดนัดชำระหนี้ทั้งรถยนต์และบ้านสูงขึ้น

ขณะที่ตัวเลขหนี้เสียอื่น ๆ ยังไม่ค่อยน่าห่วงมากนัก เช่นภาคเกษตร เพราะมีมาตรการอุดหนุนจากภาครัฐ ปรับโครงสร้างหนี้ ลดดอกเบี้ย หรือ พักชำระหนี้ชุดใหญ่ ทำให้หนี้ภาคเกษตรมี NPL ลดลงได้ถึง 39%

แนวทางแก้ไขเสนอลดดอกเบี้ยหน้างาน ช่วยเหลือลูกหนี้ได้

ส่วนแนวทางการแก้ปัญหา คุณสุรพลมองว่า การลดดอกเบี้ยหน้างาน อย่างดอกเบี้ย MRR หรือดอกเบี้ยเงินกู้ลูกค้ารายย่อยชั้นดี ซึ่งปัจจุบันสูงมากกว่า 7% เป็นภาระให้กับลูกหนี้อย่างมากหากลดลงได้อีก พร้อมกับการปรับโครงสร้างหนี้น่าจะเป็นอีกหนทางออก โดยที่ไม่จำเป้นต้องไปถกเถียงกันเรื่องดอกเบี้ยนโยบายจะลดหรือไม่ลด แต่ที่ต้องลดคือ ดอกเบี้ยหน้างาน

คุณสุรพล เสนอ ว่า มาตรการแก้หนี้ทั้งระบบอาจต้องมีแรงจูงใจเพิ่มให้กับสถาบันการเงินด้วย เช่นปัจจุบัน ธนาคารพาณิชย์ต้องมีการถูกเรียกเก็บเงินเข้าสถบันคุ้มครองเงินฝาก และ เก็บเงินเข้ากองทุนฟื้นฟูและพัฒนาระบบสถาบันการเงินราว 0.46%ต่อปี อาจลดการจัดเก็บชั่วคราว เพื่อลดต้นทุนแบงก์ส่วนนี้ลงได้อาจช่วยให้ธนาคารมีสภาพคล่องมาช่วยเหลือลูกหนี้กลุ่มต่างๆได้มากกว่านี้