วิกฤตเหล็กไทย เหล็กไทยสู้ศึกหนัก อุปสงค์วูบ-เหล็กจีนถล่ม-ESG กดดัน

อุตสาหกรรมเหล็กไทยกำลังเผชิญกับพายุลูกใหญ่ ทั้งจากการแข่งขันดุเดือดกับเหล็กนำเข้าราคาถูกจากจีนที่เข้ามาตีตลาด และแนวโน้มราคาเหล็กที่ดิ่งลงต่อเนื่อง ซึ่งเป็นสัญญาณอันตรายที่ผู้ประกอบการทุกคนรู้ดีว่าอาจนำไปสู่ภาวะขาดทุนจาก Stock Loss ได้

คอนเทนต์แนะนำ

สถานการณ์ยิ่งน่ากังวลขึ้นเมื่อต้นเดือนสิงหาคมที่ผ่านมา เมื่อมีข่าวใหญ่สะเทือนวงการ บริษัทผลิตเหล็กรายสำคัญประกาศหยุดสายการผลิตชั่วคราวถึง 1 เดือนเต็ม โดยให้เหตุผลว่าได้รับผลกระทบอย่างหนักจากการรุกคืบของกลุ่มทุนต่างชาติ ทำให้ยอดขายตกฮวบและขาดสภาพคล่องทางการเงิน ในบทความนี้ SPOTLIGHT จะพามาดู บทวิเคราะห์จาก Krungthai COMPASS ที่จะมาเจาะลึกสถานการณ์จริงของอุตสาหกรรมเหล็กไทยในช่วงครึ่งแรกของปี 2567 พร้อมวิเคราะห์แนวโน้มและความท้าทายที่รออยู่ในช่วงเวลาที่เหลือของปีนี้และปี 2568

วิกฤตเหล็กไทย เหล็กไทยสู้ศึกหนัก อุปสงค์วูบ-เหล็กจีนถล่ม-ESG กดดัน

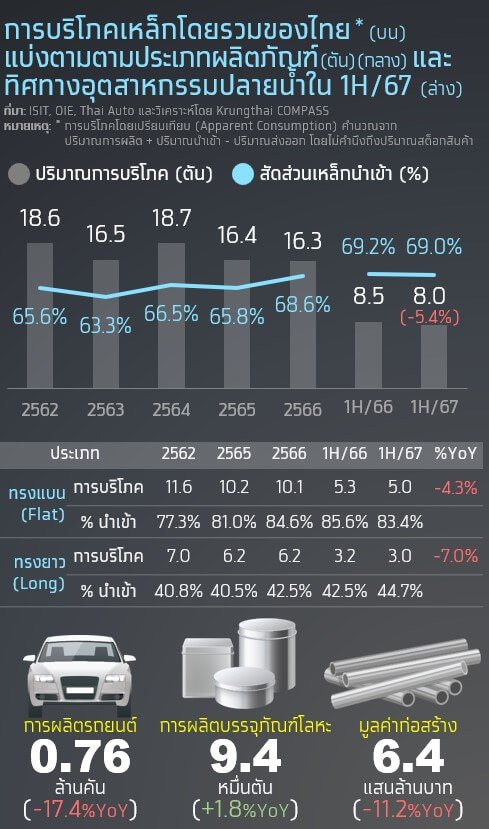

ในช่วง 6 เดือนแรกของปี 2567 อุตสาหกรรมเหล็กของประเทศไทยเผชิญกับภาวะชะลอตัวอย่างมีนัยสำคัญ โดยมีปริมาณการบริโภคเหล็กรวมอยู่ที่ 8.0 ล้านตัน ซึ่งลดลง 5.4% เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อน การหดตัวของอุปสงค์ภายในประเทศนี้เป็นผลสืบเนื่องโดยตรงจากภาวะถดถอยในภาคอุตสาหกรรมหลักที่ใช้เหล็กเป็นวัตถุดิบ

- เหล็กทรงแบน: กลุ่มผลิตภัณฑ์เหล็กทรงแบน ซึ่งส่วนใหญ่ถูกนำไปใช้ในอุตสาหกรรมยานยนต์และบรรจุภัณฑ์ มีปริมาณการบริโภคอยู่ที่ 5.0 ล้านตัน ลดลง 4.3% เมื่อเทียบกับช่วงเดียวกันของปีก่อน

- เหล็กทรงยาว: ในส่วนของเหล็กทรงยาว ซึ่งมีอุตสาหกรรมก่อสร้างเป็นผู้ใช้หลัก มีปริมาณการบริโภค 3.0 ล้านตัน ลดลง 7.0%

ตัวเลขดังกล่าวสะท้อนให้เห็นถึงความท้าทายที่ภาคอุตสาหกรรมหลักกำลังเผชิญ

- อุตสาหกรรมยานยนต์: ปริมาณการผลิตรถยนต์ลดลง 17.4% ในช่วงครึ่งแรกของปี 2567

- อุตสาหกรรมก่อสร้าง: มูลค่าการก่อสร้างหดตัว 11.2%

แม้ว่าอุตสาหกรรมบรรจุภัณฑ์โลหะจะสามารถเติบโตได้ 1.8% แต่ก็ไม่สามารถชดเชยผลกระทบจากการชะลอตัวในสองภาคส่วนหลักได้ ด้านการนำเข้าเหล็ก นอกเหนือจากความต้องการใช้เหล็กในประเทศที่ลดลง ภาคอุตสาหกรรมเหล็กไทยยังต้องเผชิญกับแรงกดดันจากการแข่งขันที่ทวีความรุนแรงขึ้นจากเหล็กนำเข้า โดยสัดส่วนของเหล็กนำเข้าต่อการบริโภคทั้งหมดเพิ่มขึ้นจาก 65.6% ในปี 2562 เป็น 69.0% ในช่วงครึ่งแรกของปี 2567

- เหล็กทรงแบน: สัดส่วนการนำเข้าเพิ่มขึ้นอย่างมีนัยสำคัญจาก 77.3% ในปี 2562 เป็น 83.4% ในช่วงครึ่งแรกของปี 2567

- เหล็กทรงยาว: สัดส่วนการนำเข้าเพิ่มขึ้นจาก 40.8% เป็น 44.7% ในช่วงเวลาเดียวกัน

สาเหตุที่สัดส่วนการนำเข้าเหล็กทรงยาวเพิ่มขึ้นในอัตราที่ต่ำกว่าเหล็กทรงแบนเป็นผลมาจากปัจจัยสองประการคือ

- มาตรฐานและข้อกำหนด: การใช้เหล็กในภาคก่อสร้างต้องเป็นไปตามมาตรฐาน มอก. ซึ่งอาจเป็นข้อจำกัดสำหรับเหล็กนำเข้าบางส่วน

- นโยบายส่งเสริมการใช้วัสดุในประเทศ: ภาครัฐมีนโยบายส่งเสริมการใช้วัสดุก่อสร้างภายในประเทศ (Local Content) ในโครงการบางประเภท

เหล็กจีนทะลักไทย ผู้ผลิตในประเทศทรุดหนัก

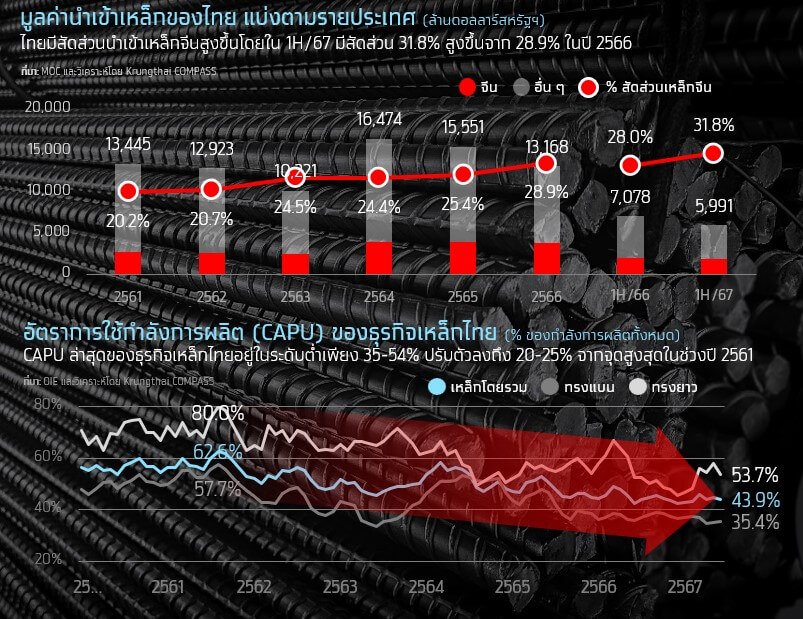

การไหลบ่าของเหล็กนำเข้าจากจีนเข้าสู่ตลาดไทยมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง โดยสัดส่วนการนำเข้าเพิ่มขึ้นจากประมาณ 20% ในช่วงปี 2561-2562 เป็น 28.9% ในปี 2566 และสูงถึง 31.8% ในช่วงครึ่งแรกของปี 2567

ปัจจัยหลักที่ส่งผลให้เหล็กจีนมีบทบาทสำคัญในตลาดไทยมากขึ้น คือ จีนเป็นผู้ผลิตเหล็กชั้นนำของโลก มีกำลังการผลิตขนาดใหญ่ที่เอื้อต่อการประหยัดจากขนาด (Economy of Scale) ทำให้สามารถเสนอราคาที่น่าดึงดูดใจ นอกจากนี้ ภาวะเศรษฐกิจจีนที่ชะลอตัวลง โดยเฉพาะปัญหาในภาคอสังหาริมทรัพย์ ส่งผลให้ความต้องการใช้เหล็กในประเทศลดลง ผู้ผลิตเหล็กจีนจึงต้องเร่งระบายสินค้าคงคลังผ่านการส่งออกไปยังตลาดต่างประเทศ

ผลกระทบที่เห็นได้ชัดเจน คือ อัตราการใช้กำลังการผลิต (Capacity Utilization Rate: CAPU) ของผู้ประกอบการเหล็กไทยลดลงอย่างมีนัยสำคัญ เหลือเพียง 43.9% ในเดือนมิถุนายน 2567 จากระดับสูงสุดที่ 62.6% ในปี 2561 ซึ่งถือเป็นการลดลงประมาณหนึ่งในสาม โดยเหล็กทรงแบนได้รับผลกระทบรุนแรงที่สุด โดยมี CAPU เฉลี่ยเพียง 35.4% ในขณะที่เหล็กทรงยาวยังคงรักษาระดับ CAPU ไว้ที่ 53.7%

ราคาเหล็กไทยปรับตัวลดลงตามทิศทางตลาดจีน

ในช่วงครึ่งแรกของปี 2567 ราคาเหล็กในประเทศไทยเคลื่อนไหวอยู่ในช่วง 21.3 ถึง 25.2 บาทต่อกิโลกรัม ปรับตัวลดลง 7% ถึง 9% เมื่อเทียบกับปีก่อนหน้า การลดลงนี้เป็นไปในทิศทางเดียวกับราคาเหล็กในตลาดจีน ซึ่งเป็นตลาดที่มีอิทธิพลสำคัญต่อราคาเหล็กไทย

สถานการณ์ตลาดอสังหาริมทรัพย์ในจีน ซึ่งเป็นผู้ใช้เหล็กถึง 1 ใน 3 ของปริมาณการใช้ทั้งหมด กำลังเผชิญกับความท้าทายอย่างมาก การลงทุนในภาคอสังหาริมทรัพย์ลดลง 10.1% ในช่วงครึ่งแรกของปี 2567 ขณะที่ยอดขายและพื้นที่เริ่มก่อสร้างใหม่ลดลง 19.0% และ 23.7% ตามลำดับ ส่งผลให้ราคาเหล็กในจีนปรับตัวลดลง 7% ถึง 9.5% อยู่ในช่วง 539 ถึง 547 ดอลลาร์สหรัฐฯ ต่อตัน

เมื่อรวมกับปริมาณการใช้เหล็กในประเทศไทยที่ลดลงตามภาวะซบเซาในอุตสาหกรรมยานยนต์และก่อสร้าง จึงส่งผลให้ราคาเหล็กในประเทศไทยยังคงอยู่ในทิศทางขาลงอย่างต่อเนื่อง

ผลประกอบการของผู้ประกอบการในช่วงครึ่งแรกของปี 2567

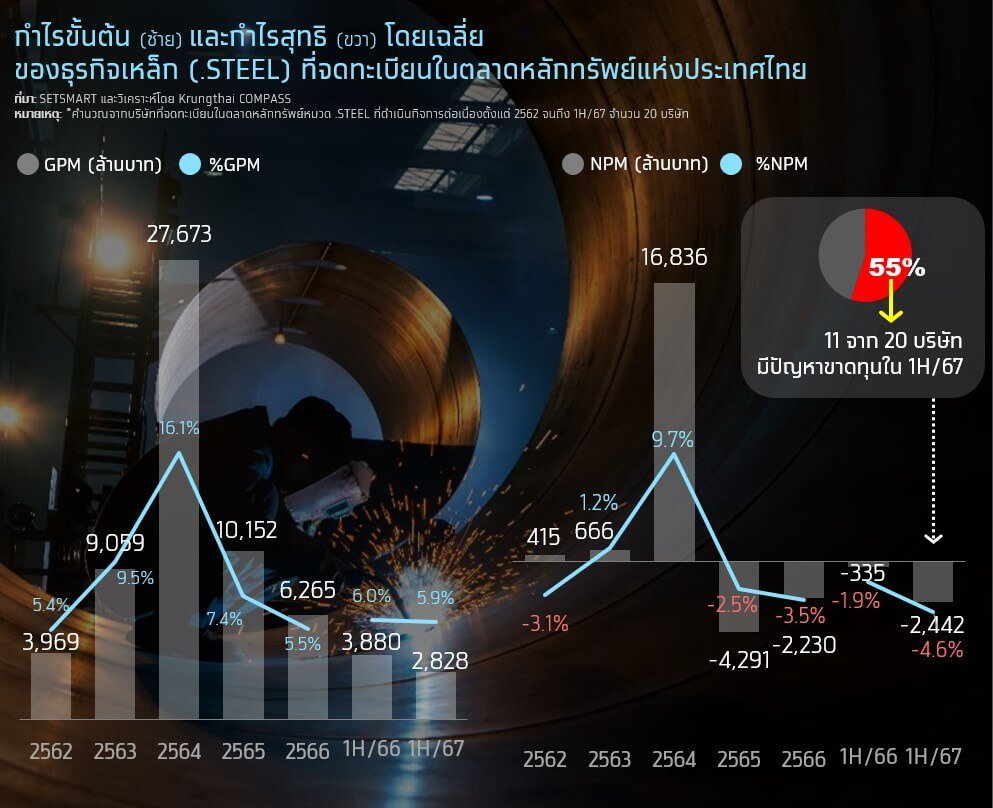

ภาพรวมผลประกอบการของธุรกิจเหล็กในช่วงครึ่งแรกของปี 2567 ไม่สดใส โดยอ้างอิงจากข้อมูลงบการเงินของบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย หมวดธุรกิจเหล็กและผลิตภัณฑ์โลหะ (.STEEL) พบว่า:

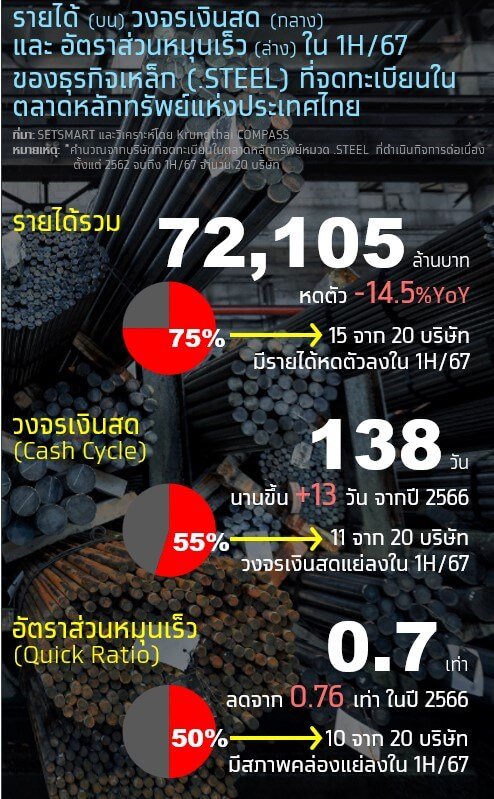

- รายได้: รายได้รวมของผู้ประกอบการในกลุ่มเหล็กลดลง 14.5% เมื่อเทียบกับปีก่อนหน้า คิดเป็นมูลค่า 7.2 หมื่นล้านบาท ปัจจัยกดดันหลักมาจากการหดตัวของอุตสาหกรรมปลายน้ำ เช่น การผลิตรถยนต์และภาคก่อสร้าง รวมถึงราคาเหล็กที่อยู่ในทิศทางขาลง ผู้ประกอบการเกือบทั้งหมดได้รับผลกระทบนี้ โดย 75% หรือ 15 จาก 20 บริษัทในหมวด .STEEL มีรายได้ลดลงในช่วงครึ่งแรกของปี 2567

- สภาพคล่อง: ความเสี่ยงด้านสภาพคล่องของผู้ประกอบธุรกิจเหล็กเพิ่มสูงขึ้น เห็นได้จากวงจรเงินสด (Cash Cycle) ที่ยาวขึ้นจาก 125 วันในปี 2566 เป็น 138 วันในช่วงครึ่งแรกของปี 2567 และอัตราส่วนหมุนเร็ว (Quick Ratio) ที่ลดลงจาก 0.76 เท่า เหลือ 0.7 เท่า ประมาณ 50-55% ของผู้ประกอบการ หรือ 10-11 บริษัทในหมวด .STEEL กำลังเผชิญกับปัญหาวงจรเงินสดที่ยาวนานขึ้นและ/หรืออัตราส่วนหมุนเร็วที่แย่ลง

- ความสามารถในการทำกำไร: ผู้ประกอบธุรกิจเหล็กส่วนใหญ่ประสบภาวะขาดทุนสุทธิในช่วงครึ่งแรกของปี 2567 โดยมีอัตรากำไรสุทธิเฉลี่ย -4.6% ซึ่งแย่ลงกว่าปี 2566 ที่ -3.5% สาเหตุสำคัญคาดว่ามาจากราคาเหล็กที่ลดลงอย่างต่อเนื่อง ทำให้ผู้ประกอบการต้องเผชิญกับความเสี่ยงด้านการขาดทุนจากราคาสินค้าคงคลัง (Stock Loss) มากขึ้น 55% ของผู้ประกอบการ หรือ 11 บริษัทในหมวด .STEEL ขาดทุนสุทธิในช่วงครึ่งแรกของปี 2567 โดยบริษัทที่ขาดทุนมากที่สุดมีอัตรากำไรสุทธิติดลบถึง -86.5%

แนวโน้มอุตสาหกรรมเหล็กไทย ปี 2567 ยังคงท้าทาย ปี 2568 ฟื้นตัวเล็กน้อย

Krungthai COMPASS คาดการณ์ว่า ความต้องการใช้เหล็กในประเทศไทยตลอดปี 2567 จะอยู่ที่ 15.7 ล้านตัน ลดลง 3.8% จากปีก่อนหน้า แม้ว่าอุตสาหกรรมบรรจุภัณฑ์โลหะจะมีแนวโน้มเติบโต 5.5% ตามการส่งออกอาหารทะเลกระป๋องที่เพิ่มขึ้น แต่ภาพรวมความต้องการใช้เหล็กยังคงถูกกดดันจากภาคอุตสาหกรรมหลัก

- อุตสาหกรรมยานยนต์: คาดว่าการผลิตรถยนต์จะลดลง 11.7% เหลือ 1.62 ล้านคัน

- ภาคก่อสร้าง: แม้ภาครัฐจะเร่งรัดการเบิกจ่ายงบประมาณในช่วงไตรมาสสุดท้ายของปีงบประมาณ 2567 และไตรมาสแรกของปีงบประมาณ 2568 แต่เนื่องจากการหดตัวอย่างรุนแรงในช่วงครึ่งแรกของปี 2567 (-11.2%) คาดว่าภาคก่อสร้างจะทรงตัวเมื่อเทียบกับปีก่อนหน้า

สำหรับปี 2568 คาดว่า ความต้องการใช้เหล็กจะฟื้นตัวเล็กน้อยมาอยู่ที่ 16.0 ล้านตัน เพิ่มขึ้น 2.1% จากปี 2567 ตามการฟื้นตัวของอุตสาหกรรมปลายน้ำ อย่างไรก็ตาม ระดับความต้องการใช้เหล็กนี้ยังคงต่ำกว่าค่าเฉลี่ย 5 ปีย้อนหลัง (2561-2566) ที่ 17.3 ล้านตัน

ทิศทางราคาเหล็ก ยังคงผูกติดกับสถานการณ์ตลาดอสังหาริมทรัพย์ในจีน หากตลาดยังไม่ฟื้นตัว ราคาเหล็กโดยเฉลี่ยมีแนวโน้มที่จะอยู่ในทิศทางขาลงต่อไป ผู้ประกอบการธุรกิจเหล็กจึงควรติดตามสถานการณ์อย่างใกล้ชิดเพื่อบริหารจัดการความเสี่ยงด้าน Stock Loss

3 ประเด็นสำคัญที่ต้องจับตา ในระยะถัดไป

1.อนาคตอุตสาหกรรมยานยนต์ไทย การใช้เหล็กต่อคันลดลง ท่ามกลางการเปลี่ยนผ่านสู่รถยนต์ไฟฟ้า

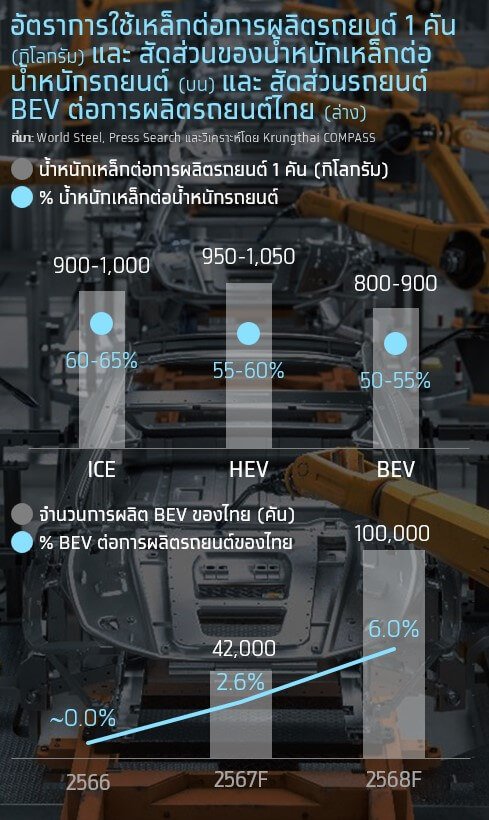

หนึ่งในอุตสาหกรรมหลักที่ขับเคลื่อนความต้องการใช้เหล็กในประเทศไทยคือภาคการผลิตรถยนต์ อย่างไรก็ตาม ภูมิทัศน์ของอุตสาหกรรมนี้กำลังเปลี่ยนแปลงไป รถยนต์สันดาปภายใน (ICE) กำลังถูกแทนที่ด้วยรถยนต์ไฟฟ้า (BEV) อย่างต่อเนื่อง ซึ่งนำไปสู่คำถามสำคัญ การเปลี่ยนแปลงนี้จะมีผลต่อปริมาณการใช้เหล็กในอุตสาหกรรมยานยนต์อย่างไร?

ข้อมูลบ่งชี้ว่า การผลิตรถยนต์ ICE แต่ละคันต้องใช้เหล็กประมาณ 900-1,000 กิโลกรัม และมีแนวโน้มลดลงเหลือ 800-900 กิโลกรัมในอนาคต ในขณะที่รถยนต์ BEV ใช้เหล็กน้อยกว่าอย่างเห็นได้ชัด สาเหตุหลักมาจากสองปัจจัย:

- การใช้วัสดุน้ำหนักเบา: เพื่อเพิ่มระยะทางการขับขี่ให้สูงสุด รถยนต์ BEV มักใช้วัสดุน้ำหนักเบา เช่น อะลูมิเนียมและคาร์บอนไฟเบอร์ แทนเหล็กในบางส่วน

- การเปลี่ยนแปลงโครงสร้าง: รถยนต์ BEV ไม่มีเครื่องยนต์สันดาปภายใน ซึ่งเป็นส่วนประกอบที่ใช้เหล็กจำนวนมาก ทำให้ปริมาณการใช้เหล็กลดลงโดยรวม

ด้วยแนวโน้มการใช้เหล็กต่อคันที่ลดลงนี้ จึงเป็นเรื่องที่น่าจับตามองว่าปริมาณการใช้เหล็กในอุตสาหกรรมยานยนต์ของไทยจะสามารถฟื้นตัวตามจำนวนการผลิตที่เพิ่มขึ้นได้จริงหรือไม่ หรือการเปลี่ยนผ่านสู่รถยนต์ไฟฟ้าจะส่งผลให้ความต้องการใช้เหล็กในภาพรวมลดลงในระยะยาว

คำถามนี้เป็นสิ่งที่ผู้เกี่ยวข้องในอุตสาหกรรมเหล็กต้องเฝ้าระวังและปรับตัว เพื่อรับมือกับความท้าทายและโอกาสใหม่ๆ ที่เกิดขึ้นในยุคของการเปลี่ยนแปลงทางเทคโนโลยีนี้

2 เมกะโปรเจ็กต์คมนาคม แสงสว่างแห่งอนาคตสำหรับอุตสาหกรรมเหล็กทรงยาวไทย

ในอนาคตอันใกล้นี้ อุตสาหกรรมเหล็กทรงยาวของไทย อาทิ เหล็กเส้นกลม เหล็กข้ออ้อย และเหล็กลวด คาดว่าจะได้รับแรงหนุนสำคัญจากภาคก่อสร้าง โดยเฉพาะอย่างยิ่งจากโครงการเมกะโปรเจ็กต์คมนาคมขนาดใหญ่ของประเทศ

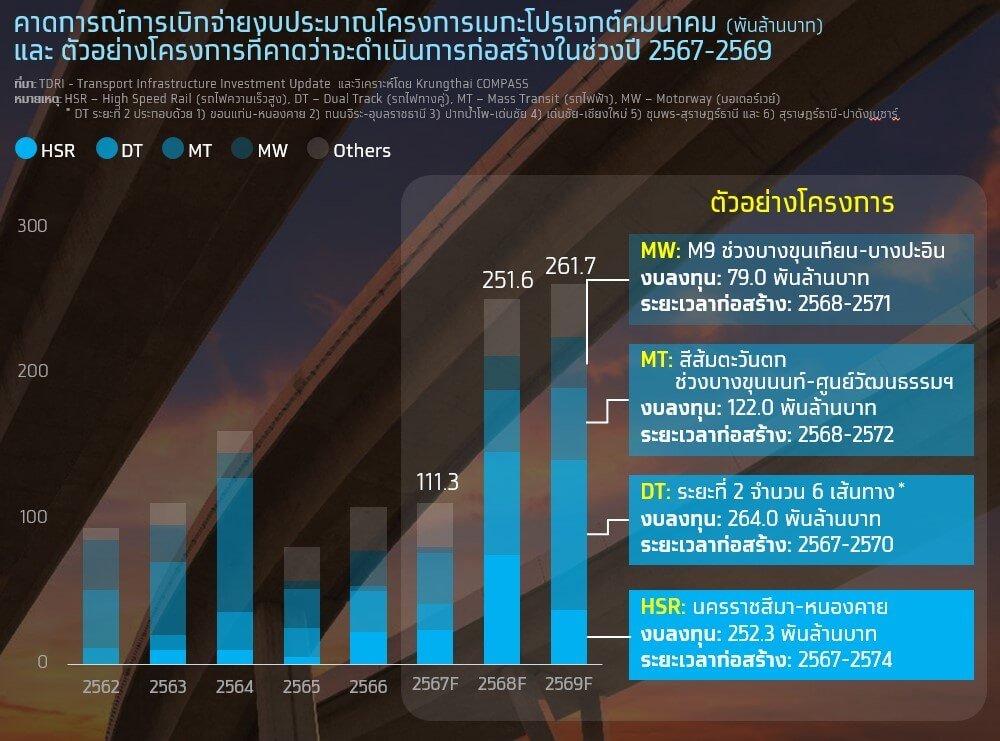

ด้าน TDRI คาดการณ์ว่า การเบิกจ่ายงบประมาณภาครัฐสำหรับโครงการเมกะโปรเจ็กต์ในปี 2568-2569 จะมีมูลค่าสูงกว่าปีละ 2.5 แสนล้านบาท เพิ่มขึ้นเท่าตัวจากปี 2567 ซึ่งโครงการสำคัญที่จะเป็นตัวขับเคลื่อนหลักในภาคก่อสร้างไทยในช่วงเวลาดังกล่าว ได้แก่:

- รถไฟความเร็วสูงไทย-จีน (กรุงเทพฯ-หนองคาย) ระยะที่ 2 ช่วงนครราชสีมา-หนองคาย: ด้วยมูลค่าการลงทุนสูงถึง 2.52 แสนล้านบาท โครงการนี้อยู่ระหว่างการยื่นขออนุมัติจากคณะรัฐมนตรี และคาดว่าจะเปิดประมูลและเริ่มก่อสร้างในช่วงปี 2567-2574

- รถไฟทางคู่ระยะที่ 2: โครงการนี้ประกอบด้วย 6 เส้นทาง มีมูลค่าการลงทุนรวม 2.64 แสนล้านบาท เส้นทางขอนแก่น-หนองคาย (มูลค่า 2.8 หมื่นล้านบาท) ได้เปิดประมูลไปแล้วเมื่อวันที่ 21 สิงหาคม 2567 ส่วนอีก 5 เส้นทางที่เหลือคาดว่าจะทยอยเปิดประมูลในช่วงเวลาที่เหลือของปี 2567 โดยทั้ง 6 เส้นทางจะใช้ระยะเวลาก่อสร้างตั้งแต่ปี 2567-2570

- รถไฟฟ้าสายสีส้มตะวันตก ช่วงบางขุนนนท์-ศูนย์วัฒนธรรมฯ: ด้วยมูลค่าการลงทุน 1.22 แสนล้านบาท โครงการนี้คาดว่าจะเริ่มก่อสร้างในปี 2568 และแล้วเสร็จในปี 2572

นอกจากนี้ ความพยายามของภาครัฐในการเพิ่มสัดส่วนการใช้วัสดุก่อสร้างที่ผลิตในประเทศ (Local Content) ก็เป็นอีกปัจจัยที่ต้องจับตามอง หากนโยบายนี้ประสบความสำเร็จ ผู้ผลิตเหล็กไทยจะสามารถแข่งขันกับเหล็กนำเข้าได้ดียิ่งขึ้น ล่าสุด ส.อ.ท. ได้เสนอให้ภาครัฐส่งเสริมสินค้าที่ผลิตในประเทศไทยและสินค้าที่ได้รับการรับรอง Made in Thailand (MiT) เพื่อกระตุ้นการหมุนเวียนของเงินในระบบเศรษฐกิจไทย

3.ESG: ปัจจัยกดดันผู้ประกอบการเหล็กไทยทั้งด้านต้นทุนและการแข่งขัน

“เหล็ก” เป็นหนึ่งในอุตสาหกรรมที่มีการปล่อยมลภาวะสูงในกระบวนการผลิต ส่งผลให้สหภาพยุโรป (EU) ประกาศใช้มาตรการ CBAM (Carbon Border Adjustment Mechanism) หรือมาตรการปรับราคาคาร์บอนก่อนข้ามพรมแดนกับสินค้านำเข้า 6 ชนิด รวมถึงเหล็ก ตั้งแต่เดือนตุลาคม 2566 เป็นต้นมา สำหรับผลกระทบโดยตรงต่อผู้ส่งออกเหล็กไทยไปยัง EU คือต้นทุนการส่งออกที่สูงขึ้น ไม่ว่าจะเป็น

- ต้นทุนการพัฒนาสายการผลิตให้เป็นมิตรต่อสิ่งแวดล้อม เช่น การใช้พลังงานสะอาดอย่าง Green Hydrogen หรือการติดตั้งเทคโนโลยีดักจับและใช้ประโยชน์จากคาร์บอน (Carbon Capture and Utilization: CCU) เพื่อเปลี่ยนก๊าซคาร์บอนไดออกไซด์จากกระบวนการผลิตให้เป็น Ethanol ตามแบบโรงงานเหล็กในเบลเยียม

- ต้นทุนในการปฏิบัติตามกฎระเบียบของ EU เช่น การจัดทำรายงานปริมาณการปล่อยมลภาวะ และการจ้างผู้ตรวจสอบอิสระ (Verifiers)

นอกจากผลกระทบโดยตรงแล้ว ยังมีผลกระทบทางอ้อม คือ การแข่งขันที่รุนแรงขึ้นจากเหล็กนำเข้า โดยเฉพาะจากจีน ซึ่งอาจหันมาตีตลาดในประเทศอื่นๆ ทดแทน EU หลังจากที่ EU ประกาศใช้ CBAM สัดส่วนการส่งออกเหล็กของจีนไปยัง EU ลดลงจาก 9.1% ในช่วง 9 เดือนก่อนใช้ CBAM (ม.ค. - ก.ย. 2566) เหลือ 8.9% ในช่วง 9 เดือนหลังใช้ CBAM (ต.ค. 2566 - มิ.ย. 2567)

คำถามสำคัญ คือ จีนหันไปส่งออกเหล็กไปยังประเทศหรือกลุ่มประเทศใดเพิ่มขึ้น? Krungthai COMPASS พบว่าในช่วง 9 เดือนหลัง EU ประกาศใช้ CBAM จีนมีสัดส่วนการส่งออกเหล็กไปยัง 3 กลุ่มประเทศเพิ่มขึ้นอย่างมีนัยสำคัญ ได้แก่ 1) ASEAN 2) สหรัฐอเมริกาและเม็กซิโก และ 3) ตะวันออกกลาง

สถานการณ์ดังกล่าวนำไปสู่คำถามว่าแต่ละประเทศ รวมถึงไทย จะรับมืออย่างไร เช่นเดียวกับสหรัฐอเมริกาและเม็กซิโกที่ร่วมมือกันขึ้นภาษีนำเข้าเหล็กจากจีนเพื่อสกัดการตีตลาด นอกจากนี้ ยังมีประเด็น ESG อื่นๆ ที่เกี่ยวข้องกับอุตสาหกรรมเหล็กที่ต้องจับตามองอย่างใกล้ชิด เช่น มาตรการ AUS-CBAM ของออสเตรเลีย และ Thailand Taxonomy ระยะที่ 2 ซึ่งจะครอบคลุมอุตสาหกรรมภาคการผลิตมากขึ้น

อุตสาหกรรมเหล็กไทยครึ่งปีแรก 2567 เผชิญความท้าทายรอบด้าน

ช่วงครึ่งแรกของปี 2567 ถือเป็นช่วงเวลาที่ยากลำบากสำหรับอุตสาหกรรมเหล็กไทย โดยต้องเผชิญกับความท้าทายหลายด้าน ไม่ว่าจะเป็น อุปสงค์ที่หดตัว, การแข่งขันที่รุนแรงจากเหล็กนำเข้า และ แนวโน้มราคาเหล็กที่ตกต่ำ

ความต้องการใช้เหล็กในประเทศลดลง 5.4% เหลือเพียง 8.0 ล้านตัน สาเหตุหลักมาจากการชะลอตัวของภาคอุตสาหกรรมสำคัญ โดยเฉพาะอย่างยิ่งภาคการผลิตรถยนต์และภาคก่อสร้าง ซึ่งหดตัวลง 17.4% และ 11.2% ตามลำดับ นอกจากนี้ สัดส่วนการใช้เหล็กนำเข้า ซึ่งส่วนใหญ่มาจากจีน ก็เพิ่มสูงขึ้นอย่างน่ากังวล แตะระดับ 69.0% ในช่วงครึ่งแรกของปี 2567

สถานการณ์ในจีนเองก็ไม่สู้ดีนัก ภาคอสังหาริมทรัพย์ที่ซบเซาทำให้จีนต้องเร่งระบายเหล็กส่วนเกินผ่านการส่งออกไปยังประเทศอื่นๆ กดดันให้ราคาเหล็กในตลาดโลก รวมถึงไทย อยู่ในช่วงขาลงต่อเนื่อง โดยลดลง 7-9% เมื่อเทียบกับปีก่อนหน้า

ผลกระทบจากปัจจัยลบเหล่านี้สะท้อนชัดเจนในผลประกอบการของผู้ประกอบการในตลาดหลักทรัพย์แห่งประเทศไทย โดยกว่าครึ่งหนึ่งประสบปัญหารายได้ลดลง กำไรหดหาย และสภาพคล่องตึงตัว

แนวโน้มปี 2567 และ 2568 ฟื้นตัวอย่างเปราะบาง

Krungthai COMPASS คาดการณ์ว่าทั้งปี 2567 การใช้เหล็กในไทยจะอยู่ที่ 15.7 ล้านตัน ลดลง 3.8% จากปีก่อน โดยมีปัจจัยกดดันหลักจากการผลิตรถยนต์ที่คาดว่าจะลดลง 11.7% เหลือ 1.62 ล้านคัน ส่วนภาคก่อสร้าง แม้จะมีการเร่งเบิกจ่ายงบประมาณในช่วงครึ่งหลังของปี แต่ก็คาดว่าจะทรงตัวเมื่อเทียบกับปีก่อนหน้า เนื่องจากการหดตัวอย่างรุนแรงในช่วงครึ่งปีแรก

สำหรับปี 2568 คาดว่า ความต้องการใช้เหล็กจะฟื้นตัวเล็กน้อยมาอยู่ที่ 16.0 ล้านตัน เพิ่มขึ้น 2.1% แต่ก็ยังต่ำกว่าค่าเฉลี่ย 5 ปีย้อนหลังอยู่มาก ทิศทางราคาเหล็กยังคงขึ้นอยู่กับสถานการณ์ในจีน หากภาคอสังหาริมทรัพย์ยังไม่ฟื้นตัว ราคาเหล็กก็มีแนวโน้มที่จะยังคงอยู่ในช่วงขาลง สำหรับปัจจัยที่ต้องจับตาอาทิ

- สัดส่วนการใช้เหล็กต่อรถยนต์ 1 คัน มีแนวโน้มลดลงตามการเติบโตของรถยนต์ไฟฟ้า (BEV)

- เมกะโปรเจ็กต์ ของภาครัฐอาจช่วยกระตุ้นการใช้เหล็กทรงยาวในประเทศ

- ประเด็น ESG สร้างแรงกดดันต่อผู้ประกอบการทั้งในด้านต้นทุนและการแข่งขัน

อุตสาหกรรมเหล็กไทยยังคงต้องเผชิญกับความไม่แน่นอนและความท้าทายอีกมากในระยะข้างหน้า ผู้ประกอบการจำเป็นต้องปรับตัวและเตรียมพร้อมรับมือกับสถานการณ์ต่างๆ เพื่อรักษาความสามารถในการแข่งขันและสร้างการเติบโตอย่างยั่งยืนในระยะยาว