สรุปประเด็นร้อน ภาษีคริปโทฯ

3 ข้อสำคัญที่ต้องรู้ เกี่ยวกับภาษีคริปโทฯ

สรุปประเด็นล่าสุด โดย TAXBugnoms

ข่าวที่เกี่ยวข้อง

ข้อแรก : กำไรจากคริปโทฯไม่ได้เสียภาษีในอัตรา 15%

ข้อสอง : วิธีการคำนวณต้นทุนมี 2 วิธี คือ FIFO และ Moving Average

ข้อสาม : หากมีรายได้จากคริปโทฯในต่างประเทศ อาจจะต้องเสียภาษีที่ไทย

ข้อแรก : กำไรจากคริปโทฯไม่ได้เสียภาษีในอัตรา 15%

หลายคนเข้าใจผิดว่ากำไรหรือรายได้จากคริปโทฯต้องเสียภาษีในอัตรา 15% แต่จริง ๆ แล้วมันคือการหักภาษี ณ ที่จ่ายตามที่กฎหมายกำหนดไว้ (ปัจจุบันกรมสรรพากรได้ผ่อนปรนข้อกฎหมายดังกล่าว ในกรณีที่ไม่ทราบว่าใครเป็นผู้รับเงิน ไม่จำเป็นต้องหักภาษี ณ ที่จ่าย)

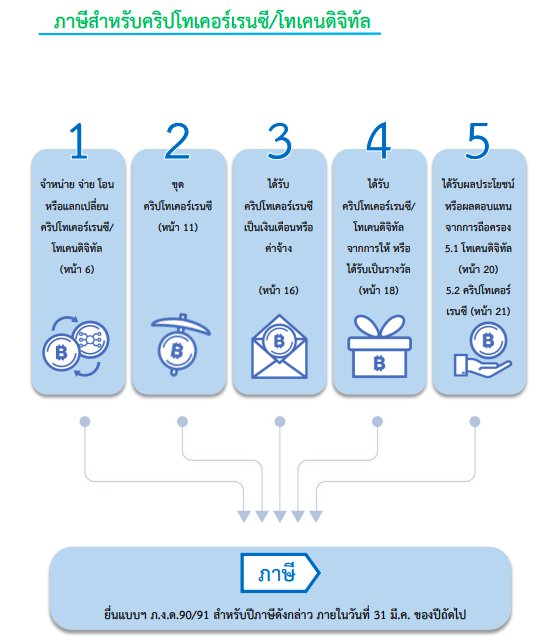

โดยรายได้จากคริปโทฯจะเสียจากการคำนวณภาษีเงินได้บุคคลธรรมดาเหมือนกับการมีรายได้ตามปกติ โดยในปัจจุบันเงินได้จากคริปโทฯนั้น กรมสรรพากรได้ออกคู่มือประกอบการคำนวณภาษีมาให้โดยแบ่งออกเป็นทั้งหมด ดังนี้

- การจำหน่าย จ่าย โอน หรือแลกเปลี่ยนคริปโทเคอร์เรนซี/โทเคนดิจิทัล (เงินได้มาตรา 40(4)(ฌ))

- การขุดคริปโทเคอร์เรนซี (เงินได้มาตรา 40(8))

- ได้รับคริปโทเคอร์เรนซีเป็นเงินเดือนหรือค่าจ้าง (เงินได้มาตรา 40(1) หรือ 40(2))

- ได้รับคริปโทเคอร์เรนซี/โทเคนดิจิทัลจากการให้ หรือได้รับเป็นรางวัล (เงินได้มาตรา 40(8))

- ได้รับผลประโยชน์หรือผลตอบแทนจากการถือครอง (เงินได้มาตรา 40(4)(ซ) หรือ เงินได้มาตรา 40(8))

ซึ่งรายได้ทั้งหมดต้องนำมารวมคำนวณภาษีเงินได้บุคคลธรรมดา ร่วมกับเงินได้ประเภทอื่น ๆ ที่ผู้มีเงินได้มี โดยถ้าหากคำนวณแล้วอาจจะเสียภาษีแตกต่างกันไป ขึ้นอยู่กับเงินได้สุทธิที่คำนวณได้ และมีโอกาสเสียภาษีได้ตั้งแต่ยกเว้น - 35% ครับ

ข้อสอง : วิธีการคำนวณต้นทุนมี 2 วิธี คือ FIFO และ Moving Average

โดยวิธีการคิดต้นทุนแบบ FIFO หรือเข้าก่อนออกก่อนนั้น จะพิจารณาจากตัวที่ซื้อก่อนว่าเป็นต้นทุนที่ขายออกไปก่อน ส่วนกรณีของ Moving Average จะเป็นการคำนวณต้นทุนถัวเฉลี่ยที่เกิดขึ้นทุกครั้งที่มีการซื้อขาย หรือต้นทุนถัวเฉลี่ยสะสมต่อเนื่อง

ยกตัวอย่างเช่น หากมีการซื้อคริปโตมาในวันที่ 1 จำนวน 10 เหรียญ ราคาเหรียญละ 20 บาท และวันที่ 2 จำนวน 5 เหรียญ ราคาเหรียญละ 8 บาท หากขายเหรียญไปในวันที่ 3 จำนวน 10 เหรียญทั้งสองวิธีจะได้ต้นทุนแตกต่างกันตามนี้

วิธี FIFO จะคำนวณต้นทุนได้เท่ากับ 10 x 20 = 200 บาท (ถือว่าเหรียญที่ซื้อมาก่อนออกไปก่อน)

วิธี Moving Average จะคำนวณต้นทุนได้เท่ากับ (200+40)/15 หรือ 16 บาท เพราะเป็นการถัวเฉลี่ยต้นทุนที่ซื้อมาทั้ง 2 ครั้ง

โดยการคำนวณต้นทุนและกำไรเพื่อเสียภาษีนั้น สามารถนำขาดทุนมาหักกลบกับกำไรได้ (ในกรณีที่เทรดผ่าน Exchange ที่อยู่ในไทยภายใต้การกำกับดูแลของ กลต.) และนักลงทุนสามารถเลือกวิธีใดวิธีหนึ่งในการคำนวณต้นทุนสำหรับปีภาษีนั้น ๆ และสามารถเลือกเปลี่ยนเป็นวิธีใหม่ได้ในปีถัดไป

ข้อสาม : หากมีรายได้จากคริปโทฯในต่างประเทศ อาจจะต้องเสียภาษีที่ไทย

กรมสรรพากรได้ชี้แจงว่า ในกรณีที่พิจารณาว่ามีแหล่งเงินได้ในหรือนอกประเทศ จะพิจารณาว่า Wallet ที่ใช้ ในการซื้อขายว่าอยู่ที่ประเทศใด หากอยู่ในไทยถือว่ามีแหล่งเงินได้ที่ประเทศไทย และหากอยู่ที่ต่างประเทศก็จะถือว่ามีเงินได้อยู่ที่ต่างประเทศ

โดยกรณีของ เงินได้ต่างประเทศ จะเสียภาษีในประเทศก็ต่อเมื่อ ผู้มีเงินได้อยู่ในประเทศไทยไม่น้อยกว่า 180 วันและได้นำเงินได้นั้นเข้ามาในประเทศไทยในปีภาษีเดียวกับที่อยู่ถึง 180 วัน ถึงจะเข้าเงื่อนไขต้องเสียภาษีในประเทศไทยนั่นเองครับ

ดังนั้นสำหรับนักลงทุนในคริปโตทุกท่าน สิ่งที่ต้องวางแผนให้ดีในตอนนี้คือ เก็บข้อมูลต้นทุนให้ชัดเพื่อใช้ในการคำนวณกำไรที่ต้องเสียภาษีให้ชัดเจนอีกทีหนึ่ง

…. ซึ่งถือเป็นอีกหนึ่งโจทย์ที่ยากสำหรับคนที่มีรายการเทรดจำนวนมากในปีที่ผ่านมาครับ

ถนอม เกตุเอม

ผู้เชี่ยวชาญด้านภาษี เจ้าของเพจ TAXBugnoms