สรุปทุกประเด็น FTX 'โดมิโนตัวใหม่' ในโลกคริปโท

กลายเป็นเรื่องใหญ่เมื่อ FTX แพลตฟอร์มเทรดสินทรัพย์ดิจิทัลที่ "เคย" ใหญ่สุดอันดับ 2 ของโลก เป็นรองเพียงแค่ Binance ได้ยื่นล้มละลายลงแล้วเมื่อคืนวันที่ 11 พ.ย. ที่ผ่านมา

ข่าวที่เกี่ยวข้อง

ถ้าจะถามว่าเรื่องนี้ใหญ่แค่ไหน ก็อาจเปรียบได้กับเคสที่ "เลห์แมน บาเธอร์ส" วาณิชธนกิจ (ธนาคารเพื่อการลงทุน) รายใหญ่ในสหรัฐล้มละลายเมื่อปี 2008 และจุดชนวน "แฮมเบอร์เกอร์ไครซิส" ที่กลายเป็นวิกฤตเศรษฐกิจทั่วโลกตามมา

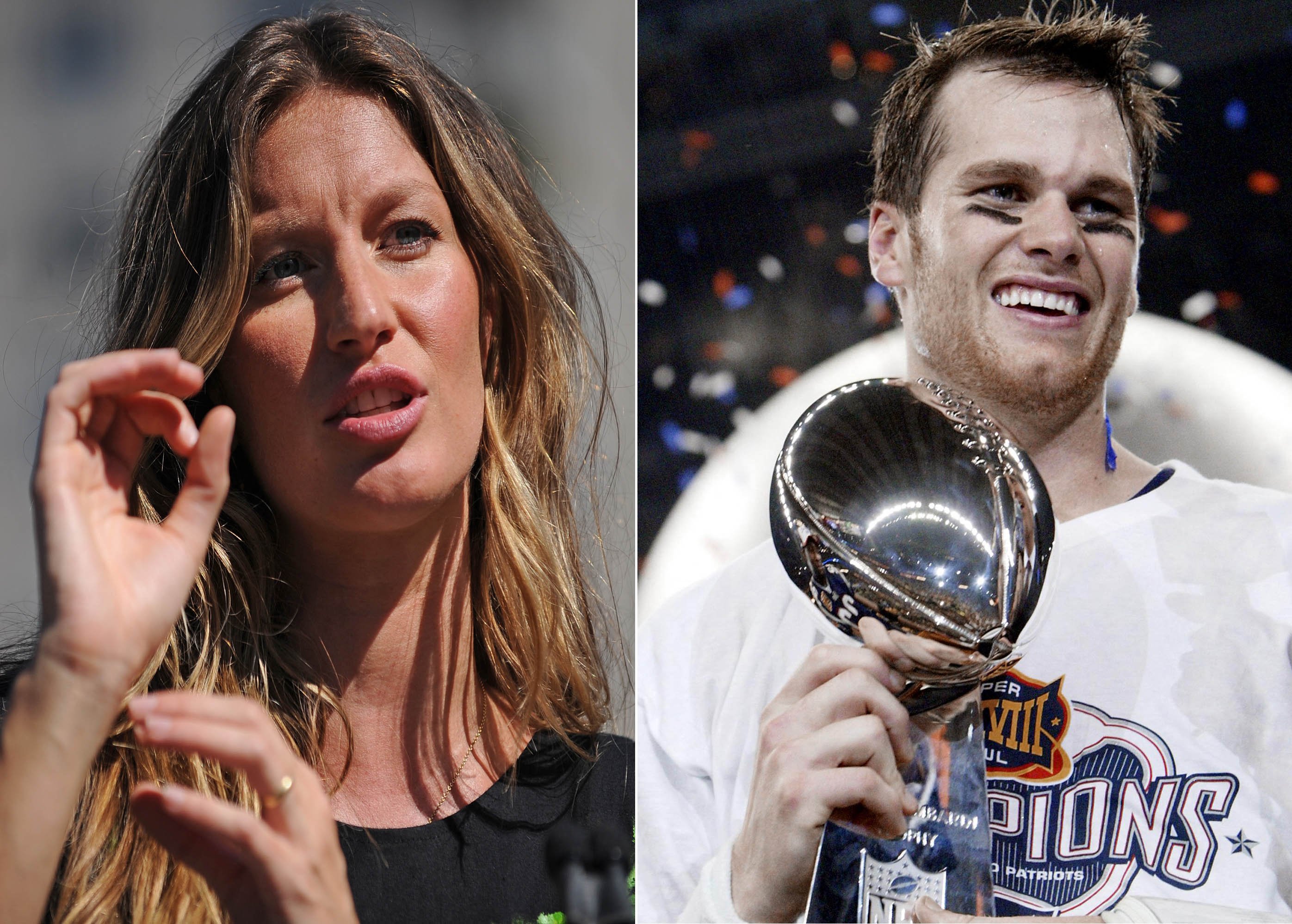

ปัญหาสำคัญก็คือ FTX เป็นแพลตฟอร์มใหญ่ระดับโลก ดังนั้นนักลงทุนจึงเยอะและเสียหายหนักตามไปด้วย มีแทบจะทุกวงการตั้งแต่ "แมงเม่านักลงทุนรายย่อย" ทั่วโลก ไปจนถึง "นักลงทุนสถาบัน" อย่าง Softbank จากญี่ปุ่น, Temasek จากสิงคโปร์, กองทุนบำเหน็จบำนาญครูจากแคนาดา, กองทุนเซควอญา ในสหรัฐ เรื่อยไปจนถึงวงการ "เซเลบริตี้และนักกีฬาชื่อดัง" เช่น ทอม เบรดี กับ จีเซล บุนเชน, สตีเฟน เคอร์รี และ แชค-แชคีล โอนีล

แต่ที่สาหัสกว่านั้นก็คือ "ความเชื่อมั่น" ที่ถูกสั่นคลอนครั้งใหญ่ในตลาดคริปโทเคอร์เรนซี ตลาดที่มองว่าตรวจสอบกันเองได้ไม่ต้องมีการกำกับดูแลจากภาครัฐให้ยุ่งยาก แต่ท้ายที่สุดก็พิสูจน์อีกครั้งว่า ตลาดไม่สามารถตรวจสอบดูแลกันเองได้ และการกระชากหน้ากากเจ้าชายขี่ม้าขาวแห่งโลกคริปโท ก็ทำให้หลายคนกังวลว่า เราจะเชื่อมั่นอะไรต่อไปได้อีกในตลาดนี้

ทีมข่าว Spotlight สรุปความเคลื่อนไหวและประเด็นที่น่าสนใจมาให้ ดังนี้

1.FTX คืออะไร ใครเป็นเจ้าของ?

FTX "เคยเป็น" 1 ใน 5 แพลตฟอร์มเทรดเหรียญและสินทรัพย์ดิจิทัลที่ใหญ่ที่สุดในโลก เมื่อครั้งที่พีกสุดเว็บไซต์ Coinmarketcap เคยจัดให้ขึ้นไปถึงอันดับ 2 เป็นรองแค่ Binance ก่อนที่จะตกมาสู่อันดับ 4 และหลุดไปถึงอันดับ 125 ก่อนที่จะยื่นล้มละลายในที่สุด

FTX ก่อตั้งขึ้นในปี 2019 โดยอดีตเทรดเดอร์ "แซม แบงก์แมนฟรีด" (Sam Bankman-Fried) ร่วมกับ แกรี หวัง เพื่อนนักศึกษาที่ MIT แบงก์แมนฟรีด หรือ SBF ถือเป็นคนดังในโลกคริปโทเคอร์เรนซีในฐานะที่ "รวย" และ "ใจบุญ" นิตยสารฟอร์บส์ (Forbes) เคยจัดอันดับมหาเศรษฐีคริปโททั่วโลกว่า SBF รวยสุดในอันดับ 2 ด้วยมูลค่าสินทรัพย์(ในขณะนั้น) ที่ 2.4 หมื่นล้านดอลลาร์ ในขณะที่มีอายุเพียง 30 ปีเท่านั้น ขณะที่ตัวบริษัท FTX เคยมีมูลค่าทะยานไปถึงกว่า 3.2 หมื่นล้านดอลลาร์

เขาได้รับฉายาว่าเป็น “Crypto Robin Hood” หรือ โรบินฮู้ดคริปโท หลังจากที่เขาเคยประกาศว่าจะบริจาคความมั่งคั่งทั้งหมดให้กับทุกคน (แต่ยังไม่ได้ทำ) และในช่วงที่โลกคริปโทระส่ำจากปัญหา Terra LUNA เขาก็เป็นคนที่เข้าไปช่วยอุ้มหลายบริษัทมาแล้วจนถูกยกให้เป็นเจ้าชายขี่ม้าขาวในวงการคริปโท

2. เกิดปัญหาอะไร ทำไม FTX ถึง "ล้ม"?

มีรายงานข่าวเมื่อเร็วๆ นี้ จาก Coindesk ที่ออกมาแฉว่า SBF เอาเหรียญของตัวเองอย่าง FTT (เหรียญที่ออกโดย FTX) ไปเป็นหลักทรัพย์ค้ำประกัน (Collateral) ของบริษัทในเครืออย่าง Alameda Research โดยเป็น unlocked FTT 3,660 ล้านดอลลาร์ และ FTT 2,160 ล้านดอลลาร์

นอกจากการเอาเหรียญที่บริษัทของตัวเองออก ไปค้ำบริษัทของตัวเองแล้ว เว็บไซต์ Siamblockchain ระบุว่า ปัญหาก็คือเหรียญ FTT นั้นมีความเป็นไปได้ว่าอาจจะถูกสร้างขึ้นมาจากอากาศ หรือหมายความว่าจำนวนเหรียญดังกล่าวนั้นไม่มีมูลค่าสนับสนุนอยู่จริง ๆ เป็นการสร้างเพียงตัวเลขขึ้นมาเท่านั้น ซึ่งถ้าเป็นเช่นนั้นจริง ๆ SBF ซึ่งเป็นเจ้าของทั้ง 2 บริษัท ก็สามารถที่จะขายหรือให้กู้ยืมเหรียญ Stablecoin ได้แบบจำกัด ซึ่งหมายความว่า หาก Alameda กู้ยืมเหรียญมาจาก FTX ก็ไม่จำเป็นที่จะต้องจ่ายคืน (หรือพูดอีกอย่างก็คือไม่จำเป็นต้องจ่ายคืนตัวเขาเอง) ซึ่งทำให้มองได้ว่า มูลค่าทรัพย์สินของ Alameda โดยพื้นฐานแล้วไม่มีอะไรจริงเลย

แม้แต่เพื่อนที่เคยลงทุนล็อตใหญ่ในเหรียญ FTT อย่าง "ฉางเผิง จ้าว" (Changpeng Zhao) หรือ CZ แห่งไบแนนซ์ ยังแสดงความโกรธเกรี้ยวผ่านทวิตเตอร์ ในทำนอง CZ สอนเพื่อน กับ 2 บทเรียนสำคัญว่า

- อย่าเอาเหรียญที่ตัวเองสร้างไปเป็นหลักทรัพย์ค้ำประกัน (FTX เอาเหรียญ FTT ของตัวเองไปค้ำประกันสินทรัพย์อื่นๆ)

- อย่ากู้เงินคริปโทมาทำธุรกิจเอ็กซ์เชนจ์ (FTX กู้เงินคริปโตมาทำธุรกิจเอ็กซ์เชนจ์ ด้วยเหรียญ FTT ที่เอาไปค้ำจากข้อ 1 ทำให้พอ FTT ร่วงหนัก สภาพคล่องจึงพังทลาย)

รอยเตอร์สรายงานอ้างแหล่งข่าวที่เกี่ยวข้องกับบริษัทว่า FTX ต้องการเงินประมาณ 9,400 ล้านดอลลาร์ (เกือบ 3.4 แสนล้านบาท) เพื่อพยุงธุรกิจให้รอด โดยเจ้าของอย่างแบงก์แมน-ฟรีด (SBF) ได้ขอระดมทุน 1 พันล้านดอลลาร์จากหลายคน อาทิ Justin Sun ผู้ก่อตั้งเหรียญทรอน, แพลตฟอร์มคู่แข่งอย่าง OKX, เหรียญ Tether, ไปจนถึงกองทุนเซควอญา (Sequoia)

และเมื่อ CZ แห่ง Binance ล้มแผนที่จะช่วยซื้อ (10 พ.ย.) หลังจากเข้าไปสอบทานธุรกิจ (Due Diligence) แล้วพบว่าเละเทะกว่าที่คิด แถมบริษัทยังถูกรัฐบาลสหรัฐหมายหัวตรวจสอบอีก FTX จึงตกที่นั่งลำบาก และประกาศ "ยื่นล้มละลาย" ต่อศาลล้มละลายสหรัฐในวันถัดมา (11 พ.ย.)

3. การล้มละลายของ FTX "กระชาก" อะไรออกมาให้เรารู้บ้าง?

รู้ความจริงที่ว่า โครงสร้างของบริษัท FTX นั้นซับซ้อนอย่างมโหฬารด้วยจำนวนบริษัทลูกถึง 134 แห่ง ในเอกสารความยาวถึง 23 หน้าที่แจ้งต่อศาลล้มละลายสหรัฐภายใต้ Chapter 11 (ขอฟื้นฟูกิจการ) ซึ่งสะท้อนถึงความยุ่งเหยิงและซับซ้อนของทั้งบริษัทและกระบวนการล้มละลายที่จะตามมา

รู้ความเสียหายว่าบริษัทมี "เจ้าหนี้" มากกว่า 1 แสนราย มีทรัพย์สินระหว่าง 1-5 หมื่นล้านดอลลาร์ และมีหนี้สินระหว่าง 1-5 หมื่นล้านดอลลาร์ ซึ่งถือเป็นสเกลที่ "ใหญ่" พอสมควร เมื่อเทียบกับเคสล้มละลายในอดีต เช่น Enron ซึ่งอยู่ที่ประมาณ 6 หมื่นล้านดอลลาร์ และ Lehman ซึ่งอยู่ที่กว่า 6 แสนล้านดอลลาร์

ส่วนเรื่องที่ไม่ได้รู้จากเอกสารยื่นต่อศาล แต่รู้เพราะสื่อแฉก็คือ วอลสตรีทเจอร์นัล (WSJ) รายงานอ้างแหล่งข่าวที่เกี่ยวข้องใกล้ชิดกับบริษัทว่า FTX อาจจะ "เอาเงินลูกค้า" สูงถึง 1 หมื่นล้านดอลลาร์ ไปเป็นทุนเดิมพันความเสี่ยงในบริษัทของตัวเองอย่าง Alameda Research

Vitalik Buterin ผู้ก่อตั้ง Ethereum ถึงกับทวีตโจมตีแบงก์แมนฟรีดว่าเป็น "พวกเสแสร้งทำตัวเป็นคนดี" ซึ่งดูขี้โกงมากกว่าเคสของ MtGox และ LUNA เสียอีก

4. ใครเจ๊งแล้วบ๊าง?

มีแทบจะทุกวงการตั้งแต่ "แมงเม่าตัวเล็กตัวน้อย" ไปจนถึง "นักลงทุนสถาบัน" ในหลายประเทศ และบรรดา "เซเลบริตี้คนดัง" โดยในช่วงพีกปีที่แล้ว FTX มีฐานลูกค้าถึงกว่า 5 ล้านราย และมีธุรกรรมการซื้อขายมากกว่า 7 แสนล้านดอลลาร์สหรัฐ

กลุ่มนักธุรกิจและนักลงทุนสถาบัน

- Temasek Holdings กองทุนเพื่อการลงทุนของรัฐบาลสิงคโปร์

มีหุ้นใน FTX: 1% จำนวนเงินลงทุน: 205 ล้านดอลลาร์สหรัฐ - Sequoia Capital บริษัท Venture Capital จากซิลิคอนวัลเลย์ สหรัฐ

มีหุ้นใน FTX: 1.1% จำนวนเงินลงทุน: 200 ล้านดอลลาร์สหรัฐ - Paradigm บริษัทลงทุนจากซานฟรานซิสโก

มีหุ้นใน FTX: 1% จำนวนเงินลงทุน: 215 ล้านดอลลาร์สหรัฐ - SoftBank บริษัทด้านการลงทุนของญี่ปุ่น

จำนวนเงินลงทุน: 100 ล้านดอลลาร์สหรัฐ - Ontario Teachers’ Pension Plan กองทุนบำนาญครู เมืองออนทาริโอ แคนาดา

มีหุ้นใน FTX: 0.4% จำนวนเงินลงทุน: 95 ล้านดอลลาร์สหรัฐ - กองทุนอื่นๆ เช่น Iconiq Capital ที่บริหารพอร์ตให้ มาร์ก ซัคเคอร์เบิร์ก แห่ง Meta และแจ๊ค ดอว์ซี ผู้ร่วมก่อตั้ง Twitter, กองทุน BlackRock, และ เควิน โอเลียรี นักธุรกิจคนดังซึ่งเป็น Shark ในรายการ Shark Tank US,

วงการกีฬาและเซเลบริตี้

ในรายงานข่าวไม่ได้ระบุตัวเลขความเสียหาย แต่ระบุชื่อคนดังมากมาย อาทิ คู่อดีตสามีภรรยาคนดัง "ทอม เบรดี และ จีเซล บุนเชน", นักบาสเจ้าพ่อชู้ต 3 แต้ม "สตีเฟน เคอร์รี" แห่ง GSW, ตำนานนักบาส "แชคีล โอนีล", นักเทนนิสสาว "นาโอมิ โอซากะ", และนักอเมริกันฟุตบอลคนดัง "เทรเวอร์ ลอว์เรนซ์"

แมงเม่ารายย่อย

แพลตฟอร์ม FTX.com (Global) ประกาศห้ามถอนเงินออกตั้งแต่เมื่อวันอังคารที่ 8 พ.ย. ตามเวลาในสหรัฐ หลังจากที่มีกระแสข่าวลือเชิงลบมาตั้งแต่สุดสัปดาห์ที่ผ่านมา จนมีรายงานในรอยเตอร์สว่า มีคนแห่ถอนเงินออกกันมากถึง 6,000 ล้านดอลลาร์เพียงแค่ไม่กี่วัน

และก่อนที่จะมีการยื่นล้มละลายในวันที่ 11.11 FTX ในสหรัฐ ซึ่งเคยมีการยืนยันก่อนหน้านี้ว่าไม่ได้รับผลกระทบ ก็ประกาศห้ามถอนเงินตามมาเช่นกัน ท่ามกลางความวุ่นวายตลอดทั้งสัปดาห์ เพราะทางแพลตฟอร์มีการแจ้งว่า ปิดเป็นบางช่วงเท่านั้น แมีการเปิดให้ถอนเงินได้ตามมาแล้ว

จัสติน จาง วัย 34 ซึ่งเป็นวิศวกรในลอสแอนเจลิส เปิดเผยกับบลูมเบิร์กว่า เขาเป็นคนหนึ่งที่ลงทุนกับ FTX เพราะดูแตกต่าง น่าเชื่อถือ และดูมีการกำกับดูแลที่ดี (แบงก์แมนฟรีดสนับสนุนให้รัฐบาลสหรัฐเข้ามากำกับดูแลวงการคริปโทด้วย) แต่สุดท้ายก็ต้องตกเป็นหนึ่งในผู้เสียหาย แม้แอปฯ จะแจ้งว่าถอนเงินออกได้ แต่ทางแบงก์บอกว่ายังไม่ได้รับรายการโอนเงินมาจากต้นทาง (FTX) ซึ่งจางอาจเสียเงินที่ลงทุนทั้งในบิตคอยน์ อีเธอเรียม ไปจนถึง NFT ของโกลเดน วอร์ริเออร์ เป็นเงิน 11,000 ดอลลาร์ (เกือบ 4 แสนบาท)

แมงเม่ารายย่อยไม่ได้มีแค่ในสหรัฐเท่านั้น แต่ยังกระจายไปทั่วโลก เช่น การ์ฟ ฐากูร์ หนุ่มอินเดียวัย 22 ปี ที่เจ๊งไป 4 หมื่นดอลลาร์ (ราว 1.4 ล้านบาท) หรือประมาณ 80% ของเงินเก็บทั้งชีวิต เช่นเดียวกับ จอห์น ปีเดอร์สัน จากไอร์แลนด์ ที่เสียไป 9,000 ยูโร (ราว 3.3 แสนบาท) และยอมรับว่าเป็นบทเรียนที่ราคาแพงเหลือเกิน

5. จะเป็นโดมิโนหายนะเหมือนเคส Terra LUNA หรือไม่?

เบื้องต้นเริ่มเห็นผลกระทบในเชิง "โดมิโน เอฟฟกต์" เกิดขึ้นแล้วกับ "BlockFi" แพลตฟอร์มด้านสินทรัพย์ดิจิทัลและการเงินแบบ DeFi ที่ประกาศผ่านทวิตเตอร์ว่าด้วยเรื่องการ "ระงับการถอนเงิน" และจะไม่สามารถดำเนินธุรกิจได้ตามปกติเนื่องจากขาดความชัดเจนเกี่ยวกับสถานะของ FTX

“เราตกใจ และผิดหวังกับข่าวเกี่ยวกับ FTX และ Alameda” BlockFi ทวีตว่า “การขาดความชัดเจน” ในสถานการณ์ของ FTX ในปัจจุบัน ทำให้ทางบริษัทจะต้องหยุดการถอนเงินของผู้ใช้บริการ และได้ขอให้ผู้ใช้บริการหยุดการฝากเงินบนกระเป๋าเงินหรือบัญชีเงินฝาก

นักวิเคราะห์ของ JPMorgan คาดการณ์ว่า ตลาดคริปโทกำลังเผชิญหน้ากับสัปดาห์แห่งประวัติศาสตร์ของราคาร่วง จากวิกฤตการณ์การล่มสลายของ FTX ซึ่งทำให้ตลาดคริปโทเข้าสู่ช่วงกลียุค และอาจทำให้ Bitcoin ถึงขั้นร่วงแตะระดับ 13,000 ดอลลาร์ได้ โดยเจพีมอร์แกนระบุว่าเป็น “Domino Effect Margin call”

ทั้งนี้ ตลาดคริปโทซึ่งนำโดย Bitcoin ร่วงลงหนักในสัปดาห์นี้ หลุดระดับ 16,000 ดอลลาร์ไปแล้ว และมีแนวโน้มที่ดิ่งลงต่อเนื่องยาวจากมหากาพย์ FTX ที่คาดว่าจะส่งโดมิโนเอฟเฟกต์ เหมือนเมื่อครั้ง Terra LUNA และ UST

ไมค์ แม็คโกลน นักยุทธศาสตร์เศรษฐกิจมหภาคอาวุโสของ Bloomberg Intelligence คาดการณ์ว่า Bitcoin อาจราคาร่วงลงไปสู่ระดับที่ไม่เคยเห็นกันมาก่อนนับตั้งแต่เดือนกรกฎาคม 2020 โดยอาจปรับตัวลงถึง 39% จากระดับราคาปัจจุบัน และจะกลับมาระดับแนวรับที่ $10,000 ในอีกไม่กี่สัปดาห์ข้างหน้า

6. รัฐบาลทั่วโลกจะเข้ามาออกกฎ "ล้อมคอก" หรือไม่?

เบื้องต้นนั้น หน่วยงานภาครัฐทั่วโลกเริ่มทยอยออกปฏิกิริยาต่อเคสของ FTX ทั้งก่อนและหลังการยื่นล้มละลาย อาทิ

- สหรัฐ - ทำเนียบขาว เปิดเผยเมื่อวันศุกร์ที่ผ่านมาว่า กำลังจับตาสถานการณ์ล้มละลายของ FTX อย่างใกล้ชิด และระบุว่าเป็นเหตุผลที่อุตสาหกรรมคริปโทเคอร์เรนซีจำเป็นต้องมีการกำกับดูแลที่เข้มงวดขึ้น ขณะที่ ก.ล.ต.สหรัฐ (SEC) และคณะกรรมการที่ดูแลสินค้าโภคภัณฑ์ล่วงหน้า (CFTC) ก็เปิดเผยเช่นกันว่า กำลังสืบสวนสอบสวน FTX เกี่ยวกับการบริหารจัดการเงินลูกค้า

- บาฮามาส - ก.ล.ต. บาฮามาส ได้อายัดสินทรัพย์ของ FTX Digital Markets ซึ่งเป็นบริษัทลูกของ FTX และได้ตั้งกระบวนการชำระบัญชีชั่วคราวขึ้นมา

- ยุโรป - ก.ล.ต.ไซปรัส แจ้งให้ FTX EU ระงับการดำเนินกิจการเมื่อวันที่ 9 พ.ย. ที่ผ่านมา เพื่อระงับความเสียหายเบื้องต้นไม่ให้ลุกลาม

- ญี่ปุ่น - FTX ทวีตแจ้งเมื่อวันที่ 10 พ.ย. ว่า จะปิดบริการชั่วคราว หลังจากได้รับหนังสือแจ้งจากหน่วยงานกำกับดูแลทางการเงินของญี่ปุ่น (FSA) เพื่อป้องกันไม่ให้มีการเปิดบัญชีใหม่ๆ เพิ่ม

แต่ในระยะยาวหลังจากนี้ เป็นที่คาดว่าภาครัฐจะใช้โอกาสนี้ในการเข้ามากำกับดูแลวงการคริปโทเคอร์เรนซีทั่วโลกให้มีความรัดกุมมากขึ้น โดยเฉพาะในฝั่งสหรัฐและยุโรป ที่มีการประสานเสียงเห็นพ้องกัน ไม่ว่าจะเป็นรัฐมนตรีคลังสหรัฐ เจเน็ต เยลเลน ที่เคยเป็นอดีตผู้ว่าการแบงก์ชาติ (เฟด) ไปจนถึง FSB Europe Group ซึ่งเป็นหน่วยงานกำกับดูแลเรื่องเสถียรภาพทางการเงินในกลุ่มประเทศอียู ที่เห็นว่าจำเป็นต้องมีการกำกับดูแลอย่าง "เร่งด่วน" แล้ว