เฟดลดดอกเบี้ยครั้งแรกในรอบ 4 ปี ผลกระทบต่อเศรษฐกิจไทยที่คุณต้องรู้

ข่าวใหญ่จากเฟด! การลดดอกเบี้ยครั้งแรกในรอบ 4 ปี สั่นสะเทือนเศรษฐกิจทั่วโลก แล้วประเทศไทยจะได้รับผลกระทบอย่างไร? มาร่วมวิเคราะห์ผลกระทบทั้งในด้านบวกและลบ พร้อมเตรียมรับมือกับการเปลี่ยนแปลงครั้งสำคัญนี้ไปด้วยกัน

ข่าวที่เกี่ยวข้อง

เฟดลดดอกเบี้ยครั้งแรกในรอบ 4 ปี ผลกระทบต่อเศรษฐกิจไทยที่คุณต้องรู้

ธนาคารกลางสหรัฐฯ (เฟด) ได้ประกาศลดอัตราดอกเบี้ยนโยบายเป็นครั้งแรกในรอบหลายปี ซึ่งเป็นไปตามที่ตลาดคาดการณ์ไว้ การดำเนินการครั้งนี้จะมีผลกระทบอย่างมีนัยสำคัญต่อสถานะทางการเงินของชาวอเมริกันทั่วประเทศ โดยเฉพาะอย่างยิ่งการลดภาระดอกเบี้ยสำหรับผู้กู้ยืม อย่างไรก็ตาม ยุคทองของผลิตภัณฑ์เงินฝากที่ให้ผลตอบแทนสูงอาจสิ้นสุดลงแล้ว

คณะกรรมการกำหนดนโยบายของเฟดได้ปรับลดอัตราดอกเบี้ยนโยบายลง 0.5% ซึ่งถือเป็นการดำเนินการเชิงรุกมากกว่าที่คาดการณ์ไว้ เนื่องจากก่อนหน้านี้มีความเห็นแตกต่างกันระหว่างการลด 0.25% หรือ 0.5% นี่นับเป็นการลดอัตราดอกเบี้ยนโยบายครั้งแรกในรอบกว่า 4 ปี นับตั้งแต่เดือนมีนาคม 2020 ส่งผลให้อัตราดอกเบี้ยปัจจุบันอยู่ที่ระดับ 4.75% ถึง 5% จากเดิมที่ 5.25% ถึง 5.5% ซึ่งเป็นระดับสูงสุดนับตั้งแต่ปี 2001 การปรับเปลี่ยนท่าทีของเฟดในครั้งนี้เป็นผลสืบเนื่องมาจากอัตราเงินเฟ้อที่เริ่มส่งสัญญาณชะลอตัวลง ซึ่งก่อนหน้านี้เป็นปัจจัยสำคัญที่ผลักดันให้เฟดต้องปรับขึ้นอัตราดอกเบี้ยอย่างต่อเนื่อง

การลดอัตราดอกเบี้ยของเฟดส่งผลกระทบอย่างไรบ้างกับชาวอเมริกัน ?

โดยหลักแล้ว เฟดมีอำนาจควบคุมโดยตรงเฉพาะอัตราดอกเบี้ยระยะสั้นสำหรับเงินกู้ระหว่างธนาคารพาณิชย์ (Federal funds rate) อย่างไรก็ตาม การตัดสินใจเรื่องอัตราดอกเบี้ยของเฟดนั้นส่งผลกระทบต่อต้นทุนการกู้ยืมในวงกว้าง เนื่องจากสถาบันการเงินมักกำหนดอัตราดอกเบี้ยของตนเองโดยอ้างอิงจากกรอบที่เฟดกำหนดไว้ และการลดอัตราดอกเบี้ยก็จะส่งผลกระทบต่อเศรษฐกิจโดยรวมด้วยเช่นกัน ต่อไปนี้คือตัวอย่างผลกระทบที่จับต้องได้จากการลดอัตราดอกเบี้ย ซึ่งจะส่งผลต่อชีวิตประจำวันของชาวอเมริกัน อาทิ

- ตลาดที่อยู่อาศัย: อัตราดอกเบี้ยสินเชื่อที่อยู่อาศัยมีแนวโน้มปรับตัวลดลงตามทิศทางของผลตอบแทนพันธบัตรรัฐบาล ซึ่งได้รับอิทธิพลโดยตรงจากนโยบายการเงินของเฟด อัตราดอกเบี้ยสินเชื่อบ้านได้ลดลงแตะระดับต่ำสุดในรอบ 19 เดือนที่ 6.2% สำหรับสินเชื่ออัตราดอกเบี้ยคงที่ 30 ปี สะท้อนถึงการคาดการณ์ของตลาดต่อการลดอัตราดอกเบี้ย และมีแนวโน้มว่าจะลดลงต่อไปตามการดำเนินนโยบายของเฟด

- สินเชื่อรถยนต์: ต้นทุนสินเชื่อผู้บริโภคโดยรวมมีแนวโน้มลดลง รวมถึงสินเชื่อรถยนต์ ซึ่งปัจจุบันอยู่ในระดับสูงสุดนับตั้งแต่ปี 2001 โดยเพิ่มขึ้นจากอัตราต่ำกว่า 5% ในปี 2021 เป็นประมาณ 8.7% สำหรับสินเชื่อรถยนต์ใหม่ นอกจากนี้ ต้นทุนของหนี้อื่น ๆ เช่น สินเชื่อเพื่อการศึกษาส่วนบุคคลอัตราดอกเบี้ยผันแปร และดอกเบี้ยบัตรเครดิต ก็คาดว่าจะปรับตัวลดลงเช่นกัน

- ตลาดแรงงาน: ภาคธุรกิจจะได้รับประโยชน์จากสภาพคล่องทางการเงินที่เพิ่มขึ้น อัตราดอกเบี้ยที่ลดลงมักจะส่งผลให้เกิดการจ้างงานที่เพิ่มขึ้น เนื่องจากต้นทุนการกู้ยืมที่ถูกลงช่วยเพิ่มศักยภาพในการทำกำไรของผู้ประกอบการ

- เงินฝากออมทรัพย์: ผลกระทบเชิงลบที่อาจเกิดขึ้นจากการลดอัตราดอกเบี้ย คือ ผลตอบแทนจากผลิตภัณฑ์เงินฝากออมทรัพย์ประเภทต่าง ๆ เช่น บัญชีเงินฝากออมทรัพย์ที่ให้ผลตอบแทนสูง บัญชีเงินฝากประจำ และกองทุนตลาดเงิน ซึ่งเคยให้ผลตอบแทนที่น่าสนใจในช่วงสองปีที่ผ่านมา จะลดลง เนื่องจากผลิตภัณฑ์เหล่านี้มีความสัมพันธ์โดยตรงกับอัตราดอกเบี้ยนโยบาย

- ตลาดหุ้น : โดยทั่วไปแล้ว การลดอัตราดอกเบี้ยมักถูกมองว่าเป็นสัญญาณบวกต่อตลาดหุ้น เนื่องจากเงินทุนจะไหลออกจากพันธบัตรรัฐบาลและกองทุนตลาดเงินที่ให้ผลตอบแทนต่ำลง ทำให้นักลงทุนมองหาช่องทางการลงทุนที่ให้ผลตอบแทนที่น่าสนใจกว่า ข้อมูลจาก Charles Schwab ชี้ให้เห็นว่า ดัชนี S&P 500 ซึ่งเป็นดัชนีอ้างอิงของตลาดหุ้นสหรัฐฯ มีแนวโน้มปรับตัวเพิ่มขึ้นถึง 86% ของเวลาในช่วง 12 เดือนหลังจากการลดอัตราดอกเบี้ยครั้งแรกในแต่ละรอบ ตั้งแต่ปี 1929 เป็นต้นมา

วิเคราะห์ผลกระทบต่อเศรษฐกิจไทยหลังเฟดลดดอกเบี้ยครั้งแรกในรอบ 4 ปี

| ผลกระทบ | เชิงบวก | เชิงลบ |

| ตลาดการเงิน | - เงินทุนไหลเข้าตลาดหุ้นและตราสารหนี้ - ต้นทุนการกู้ยืมลดลง - สินทรัพย์ดอลลาร์ เช่น ทองคำ มีราคาถูกลง |

- ความผันผวนของตลาดเงินและตลาดทุน - แรงกดดันให้อัตราแลกเปลี่ยนแข็งค่าขึ้น

|

| ภาคธุรกิจ | - ต้นทุนการดำเนินงานลดลง - การลงทุนภาคเอกชนเพิ่มขึ้น |

- ความไม่แน่นอนในการตัดสินใจลงทุน - ผลกระทบต่อธุรกิจส่งออกหากบาทแข็งค่า

|

| ผู้บริโภค | - ภาระหนี้ครัวเรือนลดลง - กำลังซื้อเพิ่มขึ้น |

- เงินเฟ้อสูงขึ้นอาจส่งผลต่อค่าครองชีพ

|

| การค้าระหว่างประเทศ | - สินค้าไทยถูกลง ส่งออกเพิ่มขึ้น |

- ผลกระทบต่อการส่งออกหากประเทศคู่ค้าชะลอตัว- การท่องเที่ยวอาจได้รับผลกระทบหากบาทแข็งค่า

|

การตัดสินใจลดอัตราดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯ (เฟด) ครั้งแรกในรอบ 4 ปี ถือเป็นสัญญาณสำคัญที่สะท้อนถึงความกังวลต่อภาวะเศรษฐกิจสหรัฐฯ และส่งแรงกระเพื่อมไปทั่วโลก รวมถึงประเทศไทย แม้การลดดอกเบี้ยของเฟดจะมุ่งหวังกระตุ้นเศรษฐกิจสหรัฐฯ เป็นหลัก แต่ผลกระทบที่ตามมาอาจส่งผลต่อเศรษฐกิจไทยทั้งในด้านบวกและลบ ดังนี้

ผลกระทบเชิงบวก อาทิ

- กระแสเงินทุนไหลเข้า: อัตราดอกเบี้ยที่ต่ำลงในสหรัฐฯ ลดทอนความน่าสนใจของการลงทุนในสินทรัพย์สกุลเงินดอลลาร์ ทำให้นักลงทุนทั่วโลกอาจแสวงหาผลตอบแทนที่สูงขึ้นในตลาดเกิดใหม่ รวมถึงประเทศไทย ซึ่งอาจนำไปสู่เงินทุนไหลเข้าตลาดหุ้นและตลาดตราสารหนี้ไทย ช่วยเพิ่มสภาพคล่องในระบบ ส่งผลดีต่อราคาสินทรัพย์ และกระตุ้นการลงทุนภาคเอกชนในประเทศ นอกจากนี้ การอ่อนค่าของเงินดอลลาร์ยังอาจทำให้สินทรัพย์ที่ซื้อขายเป็นเงินดอลลาร์ เช่น ทองคำ มีราคาถูกลงเมื่อเทียบกับเงินบาท ซึ่งอาจดึงดูดนักลงทุนให้เข้ามาลงทุนในทองคำในประเทศไทยเพิ่มขึ้น

- ต้นทุนการกู้ยืมลดลง: อัตราดอกเบี้ยที่ลดลงของเฟดอาจส่งผลให้อัตราดอกเบี้ยในประเทศไทยปรับตัวลดลงตาม ทำให้ต้นทุนการกู้ยืมสำหรับภาคธุรกิจและประชาชนลดลง นี่จะช่วยกระตุ้นการลงทุนของธุรกิจ โดยเฉพาะธุรกิจขนาดกลางและขนาดย่อมที่อาจเข้าถึงแหล่งเงินทุนได้ยากขึ้นในช่วงที่อัตราดอกเบี้ยสูง นอกจากนี้ การลดลงของอัตราดอกเบี้ยยังช่วยลดภาระหนี้ของครัวเรือน และเพิ่มกำลังซื้อของผู้บริโภค ส่งผลดีต่อการบริโภคและการขยายตัวทางเศรษฐกิจภายในประเทศ

- ค่าเงินบาทอ่อนค่า: การลดดอกเบี้ยของเฟดอาจทำให้ค่าเงินดอลลาร์สหรัฐฯ อ่อนค่าลงเมื่อเทียบกับสกุลเงินอื่น ส่งผลให้ค่าเงินบาทอ่อนค่าลง ซึ่งจะเป็นผลดีต่อภาคการส่งออกของไทย เนื่องจากสินค้าไทยจะมีราคาถูกลงในตลาดโลก ช่วยเพิ่มความสามารถในการแข่งขันของสินค้าไทย และอาจช่วยกระตุ้นการส่งออกในระยะสั้นถึงปานกลาง อย่างไรก็ตาม ผลกระทบต่อการส่งออกอาจไม่ชัดเจนนัก หากประเทศคู่ค้าสำคัญของไทย เช่น สหรัฐฯ และยุโรป ยังคงเผชิญกับภาวะเศรษฐกิจชะลอตัว

ผลกระทบเชิงลบ อาทิ

- ความผันผวนของตลาดเงิน: การปรับลดอัตราดอกเบี้ยของเฟดอาจทำให้เกิดความผันผวนในตลาดเงินและตลาดทุนทั่วโลก รวมถึงประเทศไทย โดยเฉพาะอย่างยิ่งหากนักลงทุนเกิดความกังวลเกี่ยวกับเสถียรภาพทางเศรษฐกิจของสหรัฐฯ หรือตีความว่าเฟดกำลังดำเนินนโยบายที่ผ่อนคลายเกินไป ความผันผวนนี้อาจส่งผลกระทบต่อการลงทุนและการตัดสินใจทางธุรกิจในประเทศไทย นอกจากนี้ การไหลเข้าออกของเงินทุนระยะสั้นที่รวดเร็วอาจสร้างความปั่นป่วนให้กับตลาดเงิน ซึ่งธนาคารแห่งประเทศไทยต้องเตรียมรับมือ

- แรงกดดันต่ออัตราแลกเปลี่ยน: หากเงินทุนไหลเข้าประเทศไทยมากเกินไป อาจทำให้ค่าเงินบาทแข็งค่าขึ้นอย่างรวดเร็วเกินควร ซึ่งจะส่งผลกระทบต่อภาคการส่งออกของไทย ทำให้สินค้าไทยมีราคาแพงขึ้นในตลาดโลก และอาจส่งผลกระทบต่อภาคธุรกิจที่พึ่งพาการส่งออก นอกจากนี้ การแข็งค่าของเงินบาทยังอาจส่งผลกระทบต่อภาคการท่องเที่ยว ทำให้นักท่องเที่ยวต่างชาติรู้สึกว่าการมาเที่ยวไทยมีค่าใช้จ่ายสูงขึ้น

- ภาวะเงินเฟ้อ: หากเศรษฐกิจไทยฟื้นตัวเร็วเกินไป หรือมีเงินทุนไหลเข้าจำนวนมาก อาจนำไปสู่ภาวะเงินเฟ้อที่สูงขึ้น ซึ่งอาจบีบให้ธนาคารแห่งประเทศไทยต้องปรับขึ้นอัตราดอกเบี้ยเพื่อควบคุมเงินเฟ้อ ส่งผลกระทบต่อต้นทุนการกู้ยืมและการลงทุนในประเทศในระยะยาว นอกจากนี้ การอ่อนค่าของเงินบาทอาจทำให้สินค้านำเข้ามีราคาแพงขึ้น ซึ่งอาจส่งผ่านไปยังราคาสินค้าอุปโภคบริโภค และเพิ่มแรงกดดันด้านเงินเฟ้อ

สรุป

การลดอัตราดอกเบี้ยของเฟดถือเป็นทั้งโอกาสและความท้าทายสำหรับเศรษฐกิจไทย ในระยะสั้น อาจส่งผลดีต่อตลาดหุ้น ตลาดตราสารหนี้ และภาคการส่งออก แต่ในระยะยาว อาจมีความเสี่ยงต่อความผันผวนของตลาดเงิน ภาวะเงินเฟ้อ และแรงกดดันต่ออัตราแลกเปลี่ยน ธนาคารแห่งประเทศไทยและหน่วยงานที่เกี่ยวข้องจำเป็นต้องติดตามสถานการณ์อย่างใกล้ชิดและเตรียมพร้อมรับมือกับผลกระทบที่อาจเกิดขึ้น เพื่อให้เศรษฐกิจไทยสามารถเติบโตได้อย่างยั่งยืนและมั่นคง

นอกจากนี้ รัฐบาลและภาคเอกชนควรใช้โอกาสจากสภาพคล่องที่เพิ่มขึ้นและต้นทุนการเงินที่ถูกลงในการลงทุนเพื่อพัฒนาโครงสร้างพื้นฐาน เพิ่มขีดความสามารถในการแข่งขัน และส่งเสริมการเติบโตในระยะยาว การกระจายการลงทุนไปยังภาคส่วนที่มีศักยภาพสูง และการส่งเสริมการพัฒนาเทคโนโลยีและนวัตกรรม จะเป็นปัจจัยสำคัญในการสร้างความแข็งแกร่งให้กับเศรษฐกิจไทยในอนาคต

บทวิเคราะห์จาก ศูนย์วิจัยกสิกรไทย เมื่อเฟดปรับลดดอกเบี้ยนโยบาย 0.50% ลงมาอยู่ที่ 4.75-5.00% และส่งสัญญาณทยอยปรับลดดอกเบี้ยอีก 0.50% ในปีนี้

ในการประชุม FOMC ครั้งล่าสุดเมื่อวันที่ 17-18 กันยายนที่ผ่านมา คณะกรรมการเฟดมีมติเสียงข้างมาก 11 ต่อ 1 ให้ปรับลดอัตราดอกเบี้ยนโยบายลง 0.50% จากระดับ 5.25-5.50% สู่ระดับ 4.75-5.00% การตัดสินใจครั้งนี้มีเป้าหมายเพื่อสร้างสมดุลระหว่างความเสี่ยงด้านตลาดแรงงานและเงินเฟ้อ โดยเฉพาะอย่างยิ่งในช่วงที่อัตราเงินเฟ้อเริ่มส่งสัญญาณชะลอตัวลงเข้าใกล้เป้าหมายที่ตั้งไว้

ศูนย์วิจัยกสิกรไทยวิเคราะห์ว่า การปรับลดดอกเบี้ยครั้งใหญ่ 0.50% นี้บ่งชี้ถึงความกังวลที่เพิ่มขึ้นของเฟดต่อความเป็นไปได้ที่เศรษฐกิจสหรัฐฯ อาจเข้าสู่ภาวะถดถอย แม้ว่าประธานเฟด เจอโรม พาวเวล จะยืนยันว่ายังไม่พบสัญญาณบ่งชี้ภาวะถดถอยในขณะนี้ก็ตาม การดำเนินการเชิงรุกเช่นนี้มีขึ้นเพื่อให้แน่ใจว่าเศรษฐกิจสหรัฐฯ จะสามารถบรรลุ Soft Landing หรือการชะลอตัวอย่างนุ่มนวล โดยหลีกเลี่ยงสถานการณ์ที่การปรับลดดอกเบี้ยเกิดขึ้นล่าช้าเกินไป

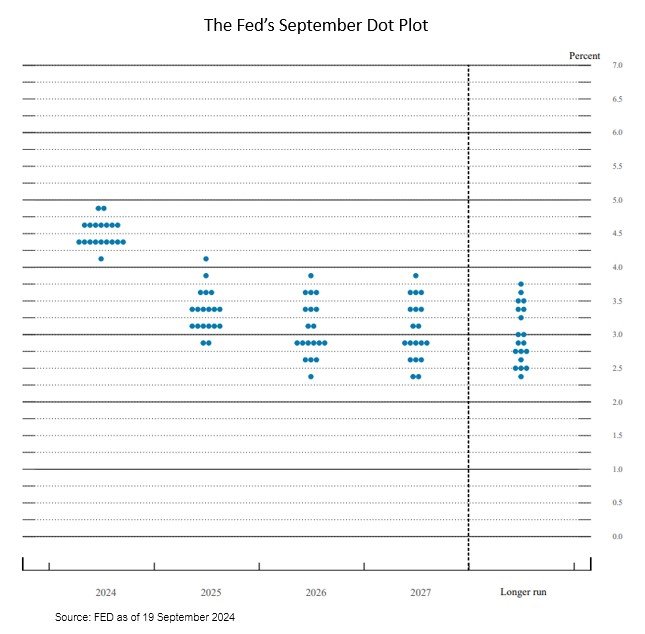

ศูนย์วิจัยกสิกรไทยคาดการณ์ว่าเฟดมีแนวโน้มจะทยอยปรับลดอัตราดอกเบี้ยลงอีก 0.25% ในการประชุมที่เหลืออีก 2 ครั้งของปีนี้ ซึ่งสอดคล้องกับ Dot Plot ล่าสุดที่บ่งชี้ว่าอัตราดอกเบี้ยนโยบาย ณ สิ้นปีนี้น่าจะอยู่ที่ 4.4% หรืออยู่ในช่วง 4.25-4.50% อย่างไรก็ตาม เฟดยังคงยืนยันว่าการตัดสินใจในแต่ละครั้งจะขึ้นอยู่กับข้อมูลและการประเมินความเสี่ยงโดยรวมในขณะนั้น

ตลาดตอบรับผลการประชุม FOMC ด้วยความผันผวนอย่างเห็นได้ชัด ในช่วงแรก ตลาดหุ้นสหรัฐฯ พุ่งขึ้นอย่างรวดเร็ว โดยดัชนี S&P 500 และดัชนีดาวโจนส์ทำสถิติสูงสุดใหม่ ขณะที่ค่าเงินดอลลาร์ฯ และอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ ปรับตัวลดลง

อย่างไรก็ตาม เมื่อเฟดส่งสัญญาณว่าจะทยอยปรับลดดอกเบี้ยอย่างค่อยเป็นค่อยไปในช่วงเวลาที่เหลือของปีนี้ ตลาดหุ้นสหรัฐฯ ก็เริ่มปรับตัวลดลง ในขณะที่ค่าเงินดอลลาร์ฯ และอัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ กลับมาปรับตัวสูงขึ้น ผลกระทบนี้ส่งผลถึงค่าเงินบาท ซึ่งเปิดตลาดวันที่ 19 กันยายน 2567 ด้วยการอ่อนค่าลงมาอยู่ที่ประมาณ 33.40 บาทต่อดอลลาร์ฯ

สำหรับทิศทางดอกเบี้ยนโยบายของไทย ศูนย์วิจัยกสิกรไทยยังคงเชื่อว่า กนง. น่าจะคงอัตราดอกเบี้ยนโยบายไว้ที่ 2.50% ตลอดปี 2567 อย่างไรก็ตาม ศูนย์วิจัยฯ มองว่ามีความเป็นไปได้มากขึ้นที่ กนง. อาจพิจารณาปรับลดดอกเบี้ยลง 0.25% หนึ่งครั้งในช่วงเวลาที่เหลือของปีนี้

อ้างอิงจาก forbes และ ศูนย์วิจัยกสิกรไทย